Содержание

- 1 Основные принципы налогообложения для фрилансеров за границей

- 2 Способы оформления налогового резидентства за границей

- 3 Что нужно знать о налоговых конвенциях при работе за границей

- 4 Способы минимизации налогов для фрилансеров за границей

- 5 Перспективы изменения законодательства по налогообложению фрилансеров за границей

- 6 Вопросы-ответы

Фрилансеры за границей сталкиваются с необходимостью перевода денег в разные источники. Какие налоги должны быть выплачены в данном случае? В каком разделе закона это прописано?

Если вы работаете за пределами своего места нахождения, то должны платить налоги на доход, который получили за пределами своей страны. Но какие налоговые взносы должны быть выплачены и кем — законом не ясно прописано.

Если вы работаете за границей на заказчика, работодателя или другого пользователя, который платит вам вознаграждение — должны ли вы платить налоговые взносы? На это влияет несколько факторов — от графика работы до того, как вы подписываете договор.

Если вы являетесь нерезидентом иностранной страны и работаете в ней меньше года, то вы можете не признавать свои заработки в данной стране. В другом случае вам нужно признаваться налоговым органом полученный доход и платить налог.

В каком моменте налоговая обязанность возникает на иностранца, который работает за границей? Это зависит от многих факторов — от продолжительности срока работы до того, сколько денег вы получили. Работа за границей может быть оплачена как за календарный месяц, так и за день.

Если вы работаете подряд, то ваш заказчик может выступать в роли агента в налоговом смысле — т.е. платить свои налоги на деньги, которые он вам выплачивает. Если вы не выполняете обязанности работника, то вы должны платить налоги и взносы, такие как страховые взносы.

Декларация — это обязательное документальное подтверждение всех финансовых операций, о которых вы говорили на предыдущих этапах работы за границей. Доход, полученный фрилансером за границей, подлежит налогообложению и после того, как вы подписали свою декларацию.

Рассмотрение вопроса определения налоговой обязанности для граждан, работающих за границей, проводится в каждой стране по-своему. Если вы собираетесь переехать в другую страну, то позаботьтесь о том, чтобы заранее узнать о всех требованиях по выплате налогов.

Все люди, работающие за границей, обязаны выплачивать налоги на доходы, полученные в других странах. Выплаты могут быть разными, они могут варьироваться в зависимости от продолжительности срока работы, наличия работы подряд, наличия гражданства страны и т. д.

Выше мы разбирались с налоговой обязанностью для фрилансеров за границей. Надеемся, что данный раздел был полезен и информативен для вас.

Основные принципы налогообложения для фрилансеров за границей

Если вы живете на одной стороне границы, а работаете на другой, вам нужно разобраться, какие налоги вы должны платить в каждом государстве. Налоговые законы различаются от страны к стране, поэтому принципы налогообложения для фрилансеров за пределами национальной территории могут быть очень различными.

Если вы получили доход и разбирались в налоговой ситуации в том же году, в котором получили его, вам нужно заполнить декларацию налогового агента для того государства, в котором вы должны были платить налоги. Налоговый агент — это орган, который управляет сбором налоговых выплат.

Декларация налогового агента должна быть заполнена на месте, где вы платите налоги, в соответствии с законами этой страны. Если ваш доход представляет собой вознаграждение за работу по договору подряда, вы можете быть обязаны платить налоги в государстве, где находится работодатель, или в государстве, в котором вы работаете.

Если вы являетесь нерезидентом другого государства, то вы должны платить налоги на доходы, полученные только в этой стране. Это может включать заработную плату или вознаграждение за работу, выполненную за пределами своей страны гражданства.

Если вы являетесь работником вашего собственного предприятия или работаете для других иностранных работодателей, вам не нужно платить взносы в социальные страховые программы и медицинские программы страны, в которой вы работаете. Однако вы все еще можете быть обязаны платить налоги и взносы в соответствии с законодательством своей страны гражданства.

Если вы переехали в другую страну по работе или получили доход от другого источника в другой стране, вам нужно сообщить о своих доходах и выплатить налоги согласно законодательству этой страны в течение календарного года.

Обязанность выплаты налогов может возникнуть как у фрилансера, так и у его заказчика (если заказчик является агентом в соответствии с законодательством страны, в которой фрилансер работает). Если вы работаете с агентом, вам может потребоваться предоставить дополнительные документы о доходах и выплатах.

Важно разобраться в законодательной базе страны, в которой вы работаете, а также в том, какие выплаты определяются как доходы, чтобы избежать неожиданности при подаче декларации налогового агента в любой день года.

Виды доходов, получаемых за границей

Если вы работаете за границей и получаете вознаграждение от пользователей или заказчиков, то вы обязаны платить налоги в соответствии с законами государства, в котором работаете. При этом, какие виды доходов признаются налоговой органом и какие взносы мы должны платить?

Первым делом, необходимо разобраться с местом, где выплаты были получены. Если это было за пределами страны, в которой вы проживаете и работаете, то по закону вы являетесь нерезидентом. А все доходы, полученные за границей, орган налогов выявляет через календарный год.

Для граждан, которые работают на предприятиях или подряд, имеющих гражданство другого государства, закон говорит о том, что налог должен быть уплачен в месте их проживания. В тоже время, если гражданин переезжает в другую страну в течение года, обязанность по уплате начисляется с момента переезда новому месту проживания, а доход, полученный до этого момента, облагается налогом в государстве, где работал гражданин.

Какие виды доходов признаются налоговыми органами в другой стране? Ответ простой: любые доходы, независимо от того, какой вид прибыли, осуществляется от иностранцев. Так что приобретенное вами недвижимое имущество или плата за услуги, пополнят вашу налоговую базу. При этом, налоги и взносы могут быть уплачены или закреплены за организацией или физическим лицом, являющимся вашим работодателем или законным представителем заказчика.

Важно помнить, что чтобы не платить налоги заработанные деньги за границей, необходимо заключить правильный договор и провести перевод денежных средств предпочтительно в той форме, которую не признает фискальный орган. Однако, стоит помнить о том, что закон всегда за вами следит и выражает свою волю налоговыми ведомствами, и, в случае выявления нарушений, на вас могут быть наложены штрафы и ограничения в праве нахождения и работы за границей.

Принцип налогообложения по месту жительства

При работе за границей как фрилансер, вы должны знать принцип налогообложения по месту вашего жительства. Если вы являетесь резидентом определенной страны, то ваш доход будет облагаться налогом в этой стране. В случае, если вы не резидент этой страны, то налог на ваш доход будет взиматься в другом государстве.

Во многих странах, выплаты, полученные от иностранных работодателей, признаются как доход, который должен быть облагаем налогом. Если вы получаете вознаграждение за работу от заказчика из-за границы, то вам может прийти налоговая декларация в которой необходимо указать полученный доход.

В некоторых случаях, вы можете быть обязаны платить налоги в двух странах. В этом случае, вы можете использовать закон об избежании двойного налогообложения, что позволит вам избежать дополнительной оплаты налогов.

Местом выплаты дохода является граница страны, в которой вы получили доход. Если вы работаете за границей, то ваш доход будет облагаться налогом в стране, где вы работаете.

Если вы работаете в иностранном государстве, но оставляете свое гражданство, то ваша обязанность платить налоги не исчезает. В этом случае вы должны будете соблюдать правила и законы, действующие в стране, где вы работаете.

В некоторых случаях, налоги будут удерживаться в качестве взносов со стороны работодателя, который работает за границей. Если вы работаете подряд на иностранных сайтах или с работодателями, то налоги могут не удерживаться. В этом случае, вы должны самостоятельно отчитываться перед налоговым органом за полученный доход.

В общем случае, если вы работаете за границей как фрилансер, вы должны знать о своей обязанности платить налоги в соответствии с правилами и законами страны, где вы работаете. Многие граждане начинают платить налоги, только после переезда в другую страну, хотя это необходимо делать с момента начала получения дохода.

Принцип налогообложения по месту получения доходов

По законодательству большинства стран, граждане обязаны платить налоги за доходы, полученные на территории данной страны. Если вы работаете за границей, то налоги, которые вы должны платить, зависят от места получения дохода.

Если вы работаете на территории другого государства, то обычно налоговая обязанность возникает в том государстве, в котором вы фактически работаете или где находится ваш работодатель. Если вы работаете подряд или для иностранных заказчиков, то вы должны платить налоги в стране, где находится ваш клиент или заказчик.

В некоторых случаях, если вы получаете вознаграждение в другой стране, вы можете быть обязаны платить налоги в обеих странах. В таких случаях вы можете использовать налоговое соглашение между двумя государствами или другую форму двойного налогообложения, чтобы избежать двойного налогообложения.

Если вы не работаете в другой стране, а получаете доходы из других источников, таких как инвестиции или продажи недвижимости, то обычно налоговая обязанность возникает в стране, где находится источник дохода.

Если вы переехали из одной страны в другую в течение календарного года, то вы должны разбираться с налогами в обеих странах. Обычно вы должны заполнить налоговую декларацию в стране, где вы получили доход, а не в той стране, где вы подавали декларацию до вашего переезда.

Если вы работаете на территории другой страны в качестве агента или посредника, то вы можете быть обязаны платить налоги в государстве, в пределах которого вы работаете. В таком случае вы также должны платить социальные взносы и другие налоги в соответствии с законодательством государства, в котором вы работаете.

В целом, принцип налогообложения по месту получения доходов является обязательной обязанностью для работы фрилансеров за границей. Однако, если вы не уверены, какие налоги вы должны платить, не стесняйтесь обращаться за помощью к налоговому специалисту или проводить собственное исследование законодательства той страны, в которой вы работаете.

Способы оформления налогового резидентства за границей

Если вы работаете на иностранных заказчиков, то, скорее всего, вам приходится платить налоги в разных странах. Разбирались, какие есть способы оформления налогового резидентства за границей:

- Получение гражданства иностранного государства. Если вы становитесь гражданином другого государства, то должны платить налоговые взносы в порядке, установленном налоговой законодательством новой страны. Это означает, что вам будет необходимо заполнить налоговую декларацию и платить налоги в месте своего нового проживания.

- Получение налогового резидентства в стране, где вы работаете. Если вы находитесь в иностранной стране на календарный год (более 183 дней), вы считаетесь налоговым резидентом этой страны и обязаны выполнять свои налоговые обязанности наравне с другими гражданами страны. Это означает, что вам необходимо зарегистрировать свою деятельность в этой стране, подать налоговую декларацию и выплачивать налоги.

- Оформление договора с иностранным агентом. В этом случае вы можете платить налоги и в своей стране, и в стране, где работает ваш заказчик. В зависимости от законодательства иностранной страны налоги могут быть удержаны на месте работы или вы будете обязаны платить налоговые взносы самостоятельно.

- Получение статуса нерезидента. Если вы работаете подряд с другой страной и находитесь в этой стране менее 183 дней в году, вы признаются нерезидентом. В этом случае ваш налог будет удерживаться в стране источника (т.е. у работодателя) и вы не будете обязаны подавать налоговые декларации в своей стране.

Независимо от того, какой способ вы выберете, не забывайте о налоговых обязанностях. Ведь за невыплату налогов могут последовать серьезные штрафы и последствия.

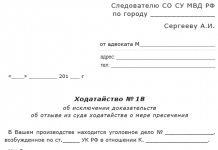

Когда работаю за пределами границы своего государства, возникает вопрос о том, нужно ли мне платить налоги. Для разбирательства в этом вопросе можно использовать следующую таблицу.

| Лицо | Гражданство | Место работы | Форма работы | Обязанность платить налоги | Источник вознаграждения |

|---|---|---|---|---|---|

| Российский гражданин | Россия | За границей | Подряд или договор | Должен платить налоги в России, если за год полученный доход превышает 183 дня по календарному году в России | Заказчик или работодатель |

| Российский гражданин | Россия | За границей | Нерезидент или агент | Если работаю на иностранного работодателя, то в зависимости от законодательства страны, могут быть обязательны взносы в бюджет иностранного государства. Если есть соглашение об избежании двойного налогообложения, то можно освободиться от дополнительного налога. | Заказчик или работодатель |

| Иностранный гражданин | не Россия | За границей | Любая форма работы | Если полученный доход облагается налогом в государстве места работы, то не обязан платить налог в России. Если государство места работы не облагает налогом доход, то необходимо подавать декларацию в России. | Заказчик или работодатель |

| Иностранный гражданин | не Россия | Россия | Любая форма работы | Обязан платить налоги в России, если работаю более 183 дней в календарном году. Если есть соглашение об избежании двойного налогообложения, то можно освободиться от дополнительного налога. | Заказчик или работодатель |

Какие налоги необходимо платить и в каком месте их платить, зависит от формата работы, места работы и государства, которое принимает налоги. Необходимо понимать свои права и обязанности в момент переезда за границу и начала работы в другой стране. Можно обратиться к налоговой службе страны места работы за консультацией.

Процедуры получения налоговой резиденции в разных странах

Как фрилансер, работаю в разных местах мира, но при этом должен быть готов к выплате налогов в соответствии с законодательством каждой страны. В зависимости от гражданства и места, где я работаю, могут возникнуть обязательства по уплате налоговых взносов за границу.

На этом моменте необходимо разобраться, какие процедуры получения налоговой резиденции в разных странах. Если я еще не имел резиденции в стране, в которой я работаю, необходимо подробнее изучить ее законодательство на предмет возможных обязательных выплат.

Например, при переезде в другой государство, я могу столкнуться с такой обязанностью как строковую декларацию о доходах, которую я должен отправить в налоговый орган по календарному году.

Пользователем, работающим подряд и получающим заработную плату, должен оплачивать за границу социальные взносы и налоги в соответствии с договором иностранного агента или работодателя. Также важно понимать, что если моя работа за границей признаются официальным доходом, я должен выплачивать налог.

Граждане, которые получают выплаты за пределами своей страны, должны знать, что за предоставленный доход не платит государство и что они должны выполнять свои обязательства по уплате налогов в соответствии с законом.

Налоговые органы осуществляют контроль за полученным доходом от источника и могут взыскать налоги у граждан, которые не платили налоги в соответствии с требованиями местного законодательства. Если я не зарегистрирован как налоговый резидент, в определенный период времени после прибытия, я могу быть признан нерезидентом и должен уплатить налог на доход.

Поэтому важно разобраться в процедурах получения налоговой резиденции в разных странах заранее, чтобы быть уверенным, что я выплачиваю налоги в соответствии с местным законодательством и избежать нежелательных штрафов, которые могут возникнуть в будущем.

Подводные камни, которые могут возникнуть при оформлении налоговой резиденции

Для фрилансеров, работающих за пределами своей страны гражданства, вопрос о налогообложении может стать настоящим головной болезнью. Если не разобраться в правилах и условностях налогообложения, можно оказаться должным не только в своей стране, но и в стране, в которой работаете.

Первый подводный камень заключается в определении налогового резидентства. Налоговый резидент — это гражданин или работник, который работает и получает выплаты от органа, находящегося в границах данного государства, в течение календарного года. Таким образом, если вы работаете в другой стране, но не в течение всего года, вам необязательно платить налоги в этой стране.

Однако, налоговая резиденция может признаваться и на основании других факторов, таких как место жительства или гражданство. Например, некоторые государства могут рассматривать вас как налогового резидента, если вы находитесь на их территории более 183 дней в году.

Еще один подводный камень — это налоговые договоры между государствами. Они определяют, в какой степени иностранные работники или пользователи должны выплачивать налоги в стране работы. Если между вашей страной гражданства и страной, в которой вы работаете, заключен налоговый договор, вам нужно разобраться в его условиях. В некоторых случаях, если вы работаете за границей и полученный доход облагается налогом в другом государстве, вы можете быть освобождены от уплаты налогов в своей стране гражданства.

Также следует учесть, что если вы работаете на заказчика за границей, вам нужно платить взносы в соответствующий государственный орган, регулирующий сборы и взносы на социальные программы. Однако если вы работаете подряд и получаете вознаграждение за выполненные задания, вы должны платить такие налоги на месте, где находится ваш заказчик.

При переезде в другую страну, вы также должны разобраться в том, какие налоговые обязанности возникают у вас на новом месте. В некоторых случаях, в зависимости от вашей профессии и типа работы, вы можете быть освобождены от уплаты налогов на определенный период времени.

В целом, чтобы избежать проблем с налоговой таксой, вам следует уточнить все правила и условия налогообложения в том государстве, в котором вы работаете. Старайтесь соблюдать все требования по уплате налогов вовремя и сдавать налоговые декларации в месте своего налогового резиденства. Только тогда вы можете сохранить свою работу и выплаты в целости и сохранности.

Что нужно знать о налоговых конвенциях при работе за границей

Если вы работаете за границей, доход, полученный в другом государстве, может быть облагаем налогом. Однако, налоговая обязанность может отличаться в зависимости от места, где вы работаете.

Если вы являетесь нерезидентом в государстве, где работаете, то вы не должны платить налог в этом государстве, если ваш доход был получен в пределах определенных лимитов. Однако, налоги могут взиматься в другом месте, где вы имеете гражданство или место проживания.

Если вы работаете за границей подрядчиком или пользователем иностранных сервисов, то вам может понадобиться платить налоги в соответствии с законами той страны, где вы выполняете работу. Некоторые страны также могут потребовать, чтобы вы подавали декларацию доходов и выплат.

Вознаграждение, которое вы получаете за работу за границей, может быть признано налогооблагаемым доходом. Однако, согласно налоговым конвенциям между различными государствами, налоговые взносы должны быть выплачены только в одном государстве.

Это означает, что если вы работаете за границей в течение года и полученный доход облагается налогом, вы должны разобраться, какие налоги нужно платить и где. Также необходимо знать, какие выплаты могут быть освобождены от налогов.

Работодатели и заказчики также могут иметь обязанность уплаты налогов за своих сотрудников, работающих за пределами государства. В таком случае, убедитесь, что вы понимаете, как работает налоговая система и какие права у вас есть в соответствии с законодательством.

В целом, важно разобраться в налоговых конвенциях, которые регулируют налогообложение доходов и выплат за работу за границей. Изучите эти правила внимательно, чтобы не платить лишние налоги и не нарушить закон.

Как налоговые конвенции влияют на налогообложение фрилансеров за границей

Для фрилансеров, работающих за границей, налоговая обязанность зависит от закона именно той страны, в которой они работают. Это может стать большой головной болью, особенно если вы работаете в разных странах каждый месяц. К счастью, в этом случае чаще всего можно использовать налоговые конвенции, чтобы определить, какие налоговые обязательства у вас есть.

| Видео (кликните для воспроизведения). |

На основе этих конвенций фрилансеры, не являющиеся резидентами государств, в которых они работают, обычно не должны платить налоги за доходы, полученные от этих работ. Это означает, что если вы не являетесь резидентом страны, в которой вы работаете, вам может не придется платить налоги в этой стране.

Однако, если вы получаете какое-либо вознаграждение, например, от заказчика, который является резидентом этой страны, тогда налоги могут быть обязательными. Необходимо проверить налоговое законодательство этой страны, чтобы убедиться, что взносы не требуются.

Кроме того, важно знать, что многие страны признают иностранные налоговые кредиты, что означает, что вы можете списать налоговые платежи, которые были произведены в другой стране, от налогов, которые вы должны платить в вашей стране.

Важно понимать, что обязательства по уплате налогов могут меняться для фрилансеров, работающих за пределами своих резидентских стран, в зависимости от того, какую работу они выполняют и где. Перед переездом или началом работы в другой стране всегда необходимо разобраться в налоговой ситуации и позаботиться об уведомлении налоговых органов в вашей стране о полученном доходе за границей посредством заполнения декларации.

Принцип «ближайшего к источнику» и его влияние на уменьшение налогообложения

Для работы на фрилансе за границей договоры между работниками и заказчиками заключаются подряд. В этом случае принцип «ближайшего к источнику дохода» может существенно повлиять на уменьшение налогообложения.

Согласно этому принципу, доходы, полученные в месте работы налогоплательщика, признаются налоговой базой в том государстве, где находится источник вознаграждения. Как правило, признаются доходы, полученные нерезидентом за пределами границы своего государства.

Если фрилансер работает с резидентом, то полученный доход может признаваться как доход в месте работы заказчика, так и в месте жительства работодателя, в зависимости от того, какие критерии будут превалировать. Если фрилансер работает через агента, то налог будет платиться в месте, где находится заказчик.

В каждом случае нужно разбираться, какие выплаты подлежат налогообложению. Обязанность платить налоги может возникать в месте источника дохода или по месту жительства налогоплательщика.

Также важно учитывать, что каждое государство имеет свою налоговую систему и свои правила взимания налогов и социальных взносов. В то же время, существуют международные договоренности о предотвращении двойного налогообложения, которые могут уменьшить размер налоговой нагрузки.

Налоговые органы могут требовать от фрилансера подачи декларации о доходах, полученных за год. Календарный год, в котором бизнес-пользователь работал за границей, важен для определения возможности возмещения налоговых платежей.

Если фрилансер переехал за границу или начал работать за границей в середине года, то могут возникнуть сложности с определением момента начала обязанности платить налоги. В этом случае необходимо обращаться за консультацией к компетентным лицам и внимательно изучать законодательство в каждом конкретном случае.

Ссылка на закон: Работник на удаленке за границей: что с НДФЛ и взносами.

Способы минимизации налогов для фрилансеров за границей

Для фрилансеров, работающих за границей, особенно важно соблюдать законодательство о налогообложении. Существует несколько способов минимизировать налоговые выплаты.

Оформление договора на полученные выплаты – это основа правильного ведения деятельности. В договоре должны быть четко определены все условия работы. Также стоит узнать, какие налоги должны быть уплачены в месте, где вы работаете.

Правила подряда – если вы работаете на подряд, то вы не являетесь работником компании. В этом случае необходимо сделать договор, в котором должны быть указаны все условия, права и обязанности сторон. Это позволит не платить налог на каждую выплату.

Платеж за перевод денег на счет – если вознаграждение за выполненную работу будет переводиться на счёт, то стоит учесть, что налог будет удерживаться именно на эту сумму. Также нужно учитывать комиссию, которую банк может взять за перевод денег.

Календарный год – для уплаты налогов фрилансерам необходимо следовать календарному году. Это значит, что все полученные выплаты должны быть учтены в течение года. Если же вы работаете за пределами своей страны более 183 дней в году, то вы можете быть признаны нерезидентом и в этом случае не должны платить налог.

Сотрудничество с агентом – если вы работаете с иностранным работодателем, то возможно сотрудничество с агентом. Это поможет сократить налоговые выплаты. Агент будет получать вознаграждение за предоставленные услуги, а вам будет перечисляться уже чистый доход.

Законодательство о налогах за границей может отличаться от места, где вы проживаете. Поэтому нужно быть внимательным и учитывать все детали. Если вы не уверены, как правильно платить налоги, лучше обратиться к налоговой организации или к специалистам по данной теме.

Использование налоговых льгот и вычетов

Граждане, работающие за границей на подрядной основе, должны соблюдать правила налогообложения. Если доход получен в другом государстве, то налоговая обязанность возлагается на место, где они работают. Однако, какие выплаты признаются доходом и могут быть облагаемы налогами, а какие – нет, определяется законодательством страны, от которой гражданин получил вознаграждение.

В зависимости от гражданства и места работы, налоги могут платиться в виде взносов в бюджет государства, где работает фрилансер, а также в стране проживания и налоговые вычеты и льготы также регулируются законодательством этих государств.

Если фрилансеры работают в разных государствах в течение года, необходимо учитывать различия в законодательстве стран, чтобы избежать двойного налогообложения. Это может быть достигнуто путем заполнения налоговой декларации, распределения доходов в соответствии с законодательством каждой страны и использования налоговых вычетов и льгот.

Использование налоговых льгот и вычетов может значительно снизить налоговую нагрузку фрилансера. Например, разбирались ли вы с платежной системой вопрос о том, кто платит налог, если работаю на договоре с иностранным заказчиком через пользователя-агента? Если за полученное вознаграждение платит заказчик, то налог в другом государстве платить не нужно. При этом, если в вашем государстве обязанность платить налоги возлагается на пользователя, то полученный доход может быть признан налоговым источником в месте платежа, и в таком случае должен быть облагаем налогами в соответствии с законодательством этой страны.

В общем, очень важно заранее разобраться в налоговом законодательстве государств, в которых вы работаете, чтобы использовать налоговые вычеты и льготы, а также избежать лишних затрат. Но налоговые вычеты и льготы могут быть получены только при соблюдении календарного налогового законодательства и представлении налоговых деклараций. Также важно учесть периоды переезда и смены гражданства, которые могут изменить правила налогообложения.

Применение договоров об избежании двойного налогообложения

Если вы работаете на границу за пределами своей страны, вы, вероятно, сталкивались с вопросами налогообложения. Кто должен платить налоги и какие взносы должны быть оплачены?

При разборе вопроса о налогообложении фрилансеров за границей стоит обратить внимание на договоры об избежании двойного налогообложения. Это – документ, которым два государства соглашаются о том, как распределять налоговые обязательства между собой.

Если вы работаете в стране, которая имеет договор с вашей страной, то вы можете получить выгоду от его применения. Обычно такие договоры устанавливают, что налог на доход, полученный за границей, должен быть платиться только в том месте, где работа была выполнена, а не в двух местах сразу.

В то время как вы работаете на границе, ваш доход может быть облагаем налогом как в месте, где вы работаете, так и в вашей стране гражданства. Но если у вас есть договор об избежании двойного налогообложения, вы можете избежать переплаты налогов. Вы можете платить налоги только в месте, где работа выполнена, и ваша страна гражданства может признать вашу выплату в качестве уменьшения налога, который вы должны нести.

Некоторые договоры об избежании двойного налогообложения накладывают обязанность на работодателя или агента пользователя выполнять определенные взносы в вашей стране гражданства. Если вы работаете за границей как нерезидент, ваш работодатель обычно должен уплатить взносы в соответствующий орган. Однако, если ваша страна гражданства имеет договор об избежании двойного налогообложения, вы можете избежать этих взносов.

Важно отметить, что не все договоры об избежании двойного налогообложения одинаковы. Каждый договор имеет свои особенности, в зависимости от государств, которые его подписали. При переезде в другую страну или на другую работу, обратитесь к местным налоговым органам, чтобы проверить, какие правила налогообложения вступают в силу для вас.

Открытие офшорных счетов и возможные риски

Для фрилансеров, работающих за пределами своей страны, открытие офшорных счетов может показаться выгодным решением, но это может привести к ряду рисков.

Во-первых, в большинстве стран обязанность платить налоги на полученный доход является законом. Если фрилансер не платит налоги, он может стать объектом внимания налоговой инспекции, которая возбудит дело в отношении нарушителя.

При работе с агентами, которые получают вознаграждение за перевод заказов, нужно быть внимательным. Наличие договора с агентом не гарантирует, что все налоговые взносы будут уплачены в государственный бюджет.

Кроме того, при открытии офшорных счетов фрилансеру может потребоваться переезд в страну, где эти счета позволяют проводить операции. Это связано с тем, что многие государства признают доход, полученный за пределами страны, как доход, который необходимо декларировать и на который нужно платить налоги.

Если фрилансер работает подряд, то он должен платить налоги в месте своего проживания. В некоторых странах, гражданство может не играть роли при определении налогового статуса. Также, налогоплательщик может быть обязан платить налоги в стране, откуда была получена выплата. Некоторые страны могут обязывать заказчика или пользователя платить налоги на вознаграждение, полученное фрилансером.

Если фрилансер прожил в течение года более 183 дней в другой стране, его должны признать нерезидентом и налог на его доход будет взиматься только в случае, если он получает доход в этой стране.

Чтобы избежать возможных рисков, необходимо соблюдать налоговое законодательство тех стран, где фрилансер работает, и учитывать налоговые особенности каждого конкретного места. При необходимости можно обратиться за консультацией к налоговой службе и адвокату.

Подробнее — Ндфл работа за границей.

Перспективы изменения законодательства по налогообложению фрилансеров за границей

Для фрилансеров, работающих за границей, разбираться в местном налоговом законодательстве может быть непросто. Особенно сложно в случае, если у фрилансера несколько гражданств. В этом случае необходимо учитывать правила налогообложения, применяемые в каждой стране, а также то, полученное ли вознаграждение считается доходом, подлежащим налогообложению.

Для решения данных вопросов необходимо заключать подрядные договоры с заказчиками, которые будут регулировать права и обязанности сторон при переезде фрилансера в другие государства. В договоре необходимо указать, кто и какие налоговые взносы должен платить, а также в каком государстве это должно происходить.

В случае, если фрилансер работает за границей, но имеет гражданство другой страны и не получает вознаграждение от граждан своей родины, налоговые взносы должны быть выплачены только в стране, где он работает. Нерезиденты, работающие за пределами своей страны, обязаны подавать налоговую декларацию и платить налоги в том государстве, где получили доход.

При переезде за границу фрилансер может столкнуться с определенными моментами, которые затрагивают его права и обязанности по отношению к работодателю, законодательству, пользователю и т.д. Например, он может быть рассчитан как иностранный налоговый агент, если работает не на границе своей страны, но получает доход от иностранных лиц.

В некоторых случаях, иностранные граждане могут быть оштрафованы за неуплату налоговых выплат и взносов. Поэтому есть необходимость постоянно контролировать налоговую ситуацию и исполнять свою обязанность по выплате налогов и взносов вовремя. Кроме того, необходимо учитывать, что правила налогообложения за границей могут меняться, и перевод или переезд в другую страну может повлиять на размер налога, который необходимо платить.

В целом, налоговый закон в разных странах может различаться в зависимости от множества факторов, включая географическое месторасположение, вид и источник дохода, гражданство и т.д. Поэтому для работы за границей необходимо тщательно изучать налоговое законодательство в каждой стране и принимать ответственность за свои налоговые обязательства.

Глобальная инициатива по борьбе с «налоговыми убежищами»

В последнее время, все больше государств принимают меры для борьбы с налоговыми убежищами. Какие именно меры принимаются и как это влияет на фрилансеров?

Одним из органов, занимающихся проблемой налоговых убежищ, является ОЭСР (организация экономического сотрудничества и развития). В рамках этой организации был принят закон о международной автоматической обмене информацией об учете доходов и выплатах налоговыми людьми со счетов источников в других странах. Этот закон требует от государств обмениваться данными о доходах граждан, не живущих в пределах своей страны, но полученных от другого источника.

Как это касается фрилансеров? Для граждан, получающих доход за границей, в том числе и через работу на фрилансе, налоговая обязанность возникает, если они находятся в другом государстве более чем 183 дня в календарном году. Это означает, что даже если фрилансер переехал за границу и работает на заключенном договоре с иностранным работодателем, ему может быть необходимо платить налоги в месте своего проживания.

Есть также случаи, когда выплаты за работу фрилансеру признаются доходом и в той стране, где он работает (например, если он работает на иностранных заказчиков и получает вознаграждение на свой банковский счет в России). В этом случае фрилансер должен платить не только налоги в стране своего гражданства, но и в стране, где он работает.

Налоги на доходы фрилансеров, полученные в других странах, могут быть уплачены как нерезидентными физическими лицами, так и поставщиками услуг или агентами, которые выполняют платежи. Эти налоговые взносы должны быть уплачены до того момента, как фрилансер подаст декларацию налоговых выплат и уточнит свой статус налогового пользователя.

В целом, если фрилансер работает подряд на период не более 6 месяцев, то обязанности по уплате налогов возлагаются на работодателя, который должен выплачивать налоги по месту своей регистрации, а не по месту работы фрилансера.

Если вы работаете на фрилансе за границей, обязательно изучите налоговую законодательство и особенности в том государстве, где вы работаете, и всегда точно знаете, кому и в каком порядке вы должны платить налоги.

Перспективы введения новых налоговых инструментов, таких как цифровой налог

В современном мире все больше людей работают подряд на удаленке, не имея постоянного места работы в одной стране. Это вызывает определенные проблемы в сфере налогообложения, которые привели к введению новых налоговых инструментов, таких как цифровой налог.

Цифровой налог – это налог на доходы, полученные пользователем за пределами границы своего государства от других пользователей, работающих на платформе. Это означает, что компании-агрегаторы, такие как Uber, Airbnb или Amazon, становятся налоговыми агентами государства, где проживает пользователь, который взаимодействует с платформой.

Однако, введение цифрового налога может стать обязанностью не только платформы, но и граждан, которые работают на ней. Если в договоре между заказчиком и исполнителем не будет указано иное, то налоговые взносы должны будут выплачиваться в месте работы исполнителя, а не в месте заказчика.

Налоговая обязанность может возникнуть и в случае переезда гражданина в другую страну, обязательно следует разбираться в законах и налоговом кодексе страны, где находится пользователь.

В любом случае, работники, нерезиденты страны, имеют обязанность подавать декларацию о полученном доходе и, по возможности, платить налог в стране пребывания. Это особенно актуально для иностранных граждан, которые работают в другой стране.

- Если вы работаете на удаленке подряд, то налог будет зависеть от метода, по которому вы получаете свои выплаты. Если вы признаете это как доход, то вы можете обязаны платить налоги на этот доход.

- Если вы работаете на удаленке на постоянной основе в течение календарного года, то вы обязаны заполнить декларацию о доходах и платить налог в соответствии с законодательством государства, где работаете.

Налоговые органы также могут требовать от работодателя выплачивать налоги на вознаграждение иностранных работников. Если вы являетесь работником, то вам нужно узнать, платит ли ваш работодатель налоги на ваше вознаграждение в месте работы.

Если же вы являетесь заказчиком, который выбрал удаленную работу для исполнения своих задач, то на вас ложится обязанность выплачивать налоги на доходы, полученные в других странах. Это особенно будет важно, если вы предоставляете вознаграждение иностранным подрядчикам.

| Видео (кликните для воспроизведения). |

Короче говоря, фрилансеры и работники на удаленке должны быть готовы к тому, что в определенных случаях им может потребоваться выплачивать налоги в разных странах. Однако, следует помнить, что законы и правила налогообложения могут отличаться в каждой стране, поэтому важно быть информированным и соблюдать все требования налоговых органов.

Вопросы-ответы

-

Какие налоги приходится платить фрилансеру, работающему за границей?Фрилансеру, работающему за границей, приходится платить налоги в соответствии с законодательством той страны, где он работает. Также необходимо учитывать налоговое законодательство своей родной страны, и возможность пользоваться налоговыми вычетами и льготами, которые может предоставить страна резиденства.

-

Как избежать двойного налогообложения при работе за границей?Для избежания двойного налогообложения необходимо установить налоговую резиденцию и фактическую резиденцию. Налоговая резиденция – это место, где фрилансер платит налоги, а фактическая резиденция – это место, где он живет и работает. Чтобы избежать двойного налогообложения, необходимо знать законы налогообложения в стране, где работает фрилансер, и убедиться, что можно воспользоваться льготами и соглашениями об избежании двойного налогообложения, заключенными между этой страной и страной резиденства.

-

Что такое налоговый вычет и как им воспользоваться?Налоговый вычет – это возможность снизить налогооблагаемую базу на определенную сумму. Этот вычет может быть предоставлен государством, если фрилансер работает в определенной области, либо если он является инвалидом, пенсионером или имеет иные налоговые льготы. Чтобы воспользоваться налоговым вычетом, необходимо предоставить соответствующие документы государственным органам страны резиденства.

-

Нужно ли платить налог с доходов, полученных за рубежом, если я фрилансер, не зарегистрированный в России?Если фрилансер не зарегистрирован в России, но является налоговым резидентом страны, где живет и работает, он должен платить налоги в соответствии с законодательством этой страны. Если же он не является налоговым резидентом, но получает доход от российских заказчиков, то должен уплатить налоги в России в соответствии с законодательством этой страны.

-

Какую форму должен заполнять фрилансер при подаче декларации налоговой отчетности в России?Фрилансер, работающий за границей и получающий доход от российских заказчиков, должен заполнить форму 3-НДФЛ, в которой указывает свои доходы за год и уплаченный налог. Форму можно подать как в электронном виде, так и на бумаге. В случае, если фрилансер платил налоги заработанные за рубежом, то нужно подать форму 6-НДФЛ.

-

Какие налоговые последствия могут возникнуть у фрилансера, который не платит налоги заработанные за рубежом?Если фрилансер не платит налоги заработанные за рубежом, то это может привести к налоговым последствиям в России и в стране нахождения. В России он может столкнуться с штрафами и наказаниями со стороны налоговой службы, а в стране нахождения ему может грозить штраф и даже арест. Более того, фрилансер может потерять возможность получать новые заказы и работать за границей.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.