Содержание

- 1 Ограничение операций по расчетному счету таможенными органами

- 2 Наложили ограничение на расчетный счет.

- 3 Ограничение прав клиента на распоряжение банковским счетом (вкладом): виды, основания, порядок применения

- 4 Блокировка расчетного счета налоговой инспекцией

- 5 Как на сайте ФНС узнать о том, что операции по расчетному счету приостановлены

- 6 Ограничение операций по расчетному счету налоговыми органами

- 7 Ограничение операций по расчетному счету налоговыми органами

Ограничение операций по расчетному счету таможенными органами

|

Вернуться назад на Расчетный счет

Таможенным органом выносится Решение о приостановлении операций по счетам организации или индивидуального предпринимателя в случаях неисполнения ими выставленного требования на уплату таможенных платежей, для обеспечения исполнения бесспорного взыскания таких платежей.

Справочно: Таможенные платежи это:

• ввозные и вывозные таможенные пошлины,

• сборы за таможенное сопровождение и за таможенное оформление,

• налоги (ввозные НДС и акциз).

Последствия ареста расчетного счета таможенными органами:

1) Заблокированные денежные средства на счете могут быть использованы только на оплату самих таможенных платежей и платежей, предшествующих им групп очередности исполнения, в соответствии с Гражданским Кодексом.

Следует учитывать нижеследующее:

• Таможенные пошлины и сборы относятся к шестой группе очередности. Если их оплата производится по исполнительному документу, например, по постановлению судебных приставов, то к пятой группе очередности.

• Ввозные НДС и акцизы относятся к третьей группе очередности, как налоговые платежи.

2) открывать новые расчетные счета клиенту в банке, в котором его счета арестованы таможенными органами, запрещено;

3) закрыть арестованный расчетный счет при наличии на нем остатка нельзя.

Сумма, которая находится на счете сверх указанной в Решении о приостановлении, может быть свободно использована владельцем счета.

Решение таможенного органа о приостановлении операций по счету должно обязательно содержать:

• реквизиты неисполненного требования о взыскании таможенных платежей,

• реквизиты решения о бесспорном взыскании таких платежей,

• полное наименование и БИК банка,

• номера счетов плательщика таможенных платежей.

Не позднее следующего дня за днем получения решения, банк сообщает таможенному органу сведения об остатках денежных средств на арестованных счетах.

За неисполнение банком Решения таможенного органа о приостановлении операций по счетам плательщика таможенных платежей предусмотрен штраф на должностное лицо банка в размере от 2 до 3 тысяч рублей.

Формы решений о приостановлении операций по счетам таможенными органами и решений об отмене таких приостановлений, установлены Приказом ФТС РФ № 2635.

При приостановлении операций по счету налоговыми или таможенными органами следует учитывать нижеследующее:

1. Под счетом, в силу ст.11 Налогового кодекса РФ, понимается банковский счет, открытый на основании договора банковского счета и по которым клиент может проводить операции по зачислению и списанию денежных средств. Поэтому решение о приостановлении операций не может быть вынесено налоговым или таможенным органом в отношении ссудных, депозитных, транзитных валютных счетов организации или индивидуального предпринимателя, а также не приостанавливаются операции по внутрибанковским счетам, открытых в рамках обслуживания клиента .

2. При поступлении в банк решения судебных органов о признании должника банкротом и об открытии конкурсного производства Решения о приостановлении операций по счету, наложенные налоговыми и таможенными органами считаются отмененными, при этом дополнительных разрешений от налоговых или таможенных органов банку не требуется (ст.63,126 ФЗ «О несостоятельности и банкротстве»).

3. При ликвидации юридического лица и исключении его из ЕГРЮЛ Решение о приостановлении операций по счетам автоматически прекращает свое действие на основании п. 9.1 ст. 76 НК РФ.

4. Если при наличии указанных решений о приостановлении операций по счетам в банк приходят исполнительные документы на списание средств с расчетного счета (от судебного пристава или непосредственно от взыскателя), то необходимо руководствоваться ст.855 Гражданского Кодекса РФ и учитывать, основание, указанное в исполнительном документе. Следовательно:

Исполнительные документы на списание денежных средств со счета клиента по основаниям, не относящимся к 1 и 2 группе очередности списания, а также не связанным с уплатой платежей в бюджет или страховых взносов не подлежит исполнению:

• при наличии к счету Решения о приостановлении операций налоговым органом;

• при наличии Решения о приостановлении операций таможенных органов в связи с неуплатой НДС или акцизов.

Исполнительные документы на списание денежных средств со счета по любым основаниям подлежит исполнению:

• при наличии Решения о приостановлении операций таможенных органов в связи с неуплатой таможенных сборов и пошлин, поскольку указанные платежи относятся к 6 группе очередности.

ВАЖНО! Если в банк поступает постановление суда, судебных приставов либо органов предварительного следствия об аресте денежных средств на счете, то, в соответствии со ст.27 Закона «О банках и банковской деятельности», по арестованному счету прекращаются абсолютно все операции, в пределах суммы, на которую наложен арест, вне зависимости от очередности списания.

5. Запрет на открытие нового расчетного счета при наличии приостановлений по счетам распространяется только на банк, в который предъявлены Решения о приостановлении. Открыть при этом новый расчетный счет в другом банке организации или индивидуальному предпринимателю не запрещено.

6. Решение о приостановлении операций по счетам может быть предъявлено также к валютным счетам клиента. При этом банком блокируется сумма в иностранной валюте, эквивалентная сумме в рублях, указанной в решении о приостановлении операций по курсу Центрального банка РФ, установленному на дату начала действия приостановления операций по валютному счету указанного клиента.

7. Если на счете клиента отсутствуют денежные средства в течение 2 и более лет, то банк вправе закрыть счет в соответствии с п.1.1 ст. 859 Гражданского Кодекса РФ даже при наличии Решений о приостановлении операций по данному счету. При этом сами Решения в налоговую инспекцию или в таможенный орган не возвращаются, а подлежат хранению в банке.

8. Во избежание нарушений, при наличии Решения налогового органа о приостановлении операций по счетам:

можно оплачивать с расчетного счета:

• страховые взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

• страховые взносы в ФСС и ПФР

• штрафы, подлежащие перечислению в бюджет

• госпошлину, перечисляемую в бюджет

не подлежат оплате:

• исполнительские сборы судебных приставов

• социальные пособия (по временной нетрудоспособности, по уходу за ребенком, по беременности и родам), в том числе перечисленные на расчетный счет органами ФСС

• Заработная плата

• Выходные пособия, отпускные, материальная помощь

Наложили ограничение на расчетный счет.

Имею эквайринг в личных магазинах у Сбербанка. Деньги вывожу через расчетный счет в Сбербанк Бизнес онлайн. Сегодня зашел и вижу ограничения.

Выше очередности — 3

Дата начала действия — 31.05.2018

На сумму более — 500.00 Р.

Ограничение наложил Межрайонный ИФНС.

Основания ограничения — Требование:№4204 от 25.04.2018 со сроком 18.05.2018.

Подскажите пожалуйста по какой причине наложено ограничение и на какой срок. Что делать в данной ситуации?

Здравствуйте, из того, что вы пишите, основание ограничения как раз указано, это требование. Срок, как правило, устанавливается, до устранения вами причины ограничения. Вам стоит обратиться непосредственно в ифнс с заявлением о предоставлении информации. Если вы считаете действия ифнс незаконными, то подавайте жалобу в вышестоящую фнс согласно главы 19 НК РФ.

Удачи вам и всего наилучшего.

В вашем вопросе уже содержится ответ. Ограничение наложено на основании решения налоговых органов. Вы либо налоговый должник, либо не предоставили в срок декларацию, а ограничение допускается. Копия решения инспекции об аресте счета передается налогоплательщику не позднее рабочего дня, следующего за днем принятия соответствующего решения (п. 4 ст. 76 НК РФ). Имеете право обжаловать в суд, если для этого есть основания.

Здравствуйте, данный вопрос регламентируется налоговым кодексом РФ, в частности ст. 76 НК РФ если у вас имеется задолженность по оплате налога, сбора, страховых взносов, пеней и (или) штрафа. Узнавайте все в налоговой, получайте решение. Если не согласны с ним, сможете оспорить в судебном порядке

«Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 19.02.2018) (с изм. и доп., вступ. В силу с 01.06.2018)

Статья 76. Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций и индивидуальных предпринимателей

1. Приостановление операций по счетам в банке и переводов электронных денежных средств применяется для обеспечения исполнения решения о взыскании налога, сбора, страховых взносов, пеней и (или) штрафа, если иное не предусмотрено пунктами 3 и 3.2 настоящей статьи и подпунктом 2 пункта 10 статьи 101 настоящего Кодекса.

Если это пятьсот рублей, то их спишут и ограничение будет снято. Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 19.02.2018) (с изм. и доп., вступ. В силу с 01.06.2018), в ст. 76 указывает на возможность наложить ограничения.

Если ограничения наложила налоговая инспекция то это конечно не на основании судебного приказа ст 122 ГПК РФ

Исходя из статьи 12 ФЗ Об исполнительном производстве требование налоговой инспекции относится к исполнительным документам Ограничение скорей всего наложено в связи с какой то недоимкой по налогам, потому что налоговая может выставлять подобные требования только по налогам Более подробную информацию вам конечно нужно получать в налоговой инспекции Обращайтесь в налоговую и там узнавайте причину Если причина является необоснованной то на основании ст 138 НК РФ обжалуйте это требование в вышестоящей налоговой инспекции.

Здравствуйте, посетитель сайта в вашем случае такое требование ИФНС означает задолженность по налогам, сборам, пеней, штрафов, это не судебные приставы и не судебный приказ за подробной информацией вы можете обратиться в ИФНС

«Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 19.02.2018) (с изм. и доп., вступ. В силу с 01.06.2018)

Статья 76. Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций и индивидуальных предпринимателей

1. Приостановление операций по счетам в банке и переводов электронных денежных средств применяется для обеспечения исполнения решения о взыскании налога, сбора, страховых взносов, пеней и (или) штрафа, если иное не предусмотрено пунктами 3 и 3.2 настоящей статьи и подпунктом 2 пункта 10 статьи 101 настоящего Кодекса.

(в ред. Федеральных законов от 26.11.2008 N 224-ФЗ, от 27.07.2010 N 229-ФЗ, от 27.06.2011 N 162-ФЗ, от 02.05.2015 N 113-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

Приостановление операций по счету означает прекращение банком всех расходных операций по данному счету, если иное не предусмотрено пунктом 2 настоящей статьи.

Ограничение прав клиента на распоряжение банковским счетом (вкладом): виды, основания, порядок применения

В практике банковской деятельности ограничение правом клиентов на распоряжение своим счетом достаточно часто применяется по инициативе органов государственной власти (их должностных лиц). Но порядок исполнения таких решений банками и иными кредитными организациями должен быть достаточно ясен, чтобы, во-первых, не нарушить права и законные интересы клиентов банка, а во-вторых, не быть привлеченным к ответственности уполномоченными органами. // Акимов А. К., юрисконсульт филиала » ОАО «Леспромбанк», г. Махачкала. Специально для Банкир.Ру.

Согласно статье 858 Гражданского кодекса РФ ограничение прав клиента на распоряжение денежными средствами, находящимися на счете, не допускается, за исключением наложения ареста на денежные средства, находящиеся на счете, или приостановления операций по счету в случаях, предусмотренных законом. В то же время пункт 3 статьи 845 ГК допускает возможность ограничения распоряжения средствами на счете и в случаях, установленных договором между клиентом и банком. Как было отмечено в литературе, указанные в статье 858 Кодекса ограничения, в отличие от предусмотренных пунктом 3 статьи 845, относятся к случаям вмешательства не участвующих в договоре банковского счета уполномоченных государственных органов в данные договорные отношения. [1]

Законодательству Российской Федерации известны два вида подобных ограничений: арест денежных средств на счете и приостановление операций по счету. Рассмотрим же их по порядку.

Согласно статье 27 Федерального закона «О банках и банковской деятельности» от 2 декабря 1990 г. N 395-I (далее — закон о банках) на денежные средства и иные ценности юридических и физических лиц , находящиеся на счетах и во вкладах или на хранении в кредитной организации, арест может быть наложен не иначе как судом и арбитражным судом, судьей, а также по постановлению органов предварительного следствия при наличии санкции прокурора. Кроме этого закона возможность ареста денежных средств предусмотрена также в других федеральных законах. По ним правом ареста средств на счете обладают:

а) суды (судьи) по гражданским и уголовным делам, находящимся у них в производстве, в качестве меры обеспечения иска, обеспечения исполнения приговора в части гражданского иска, других имущественных взысканий или возможной конфискации имущества по уголовным делам (ст. 140 ГПК РФ, 91 АПК РФ, ст.230 УПК РФ);

б) органы предварительного расследования по уголовным делам в качестве меры обеспечения исполнения приговора в части гражданского иска, других имущественных взысканий или возможной конфискации имущества по уголовным делам (прокурор, следователь или дознаватель с согласия прокурора и при наличии судебного решения (ст. 115 УПК РФ);

в) судебные приставы-исполнители в целях последующего взыскания денежных средств (ст. 46 ФЗ «Об исполнительном производстве»).

Нельзя согласиться с мнением Ф. Гизатуллина о том, что «при аресте средств на счете , наложенного судами общей юрисдикции в силу ст.390 ГПК РФ, а также для ареста, наложенного постановлением судебного пристава — исполнителя об аресте и списании денежных средств в силу п.12.7 положения Банка России от 3.10.02 г. N 2-П «О безналичных расчетах в Российской Федерации», применяется накопительный метод, поскольку в соответствии с указанными нормами все причитающиеся клиенту платежи до полного погашения взыскиваемой суммы должны перечисляться взыскателю или на депозитный счет суда.» [3] . Из приведенных автором норм такое совершенно не следует! Накопительный метод используется при исполнении исполнительного или расчетного документа о взыскании, а не решения уполномоченного органа об аресте средств.

Наложение ареста на денежные средства не означает, что обеспеченное арестом требование получает преимущество перед иными требованиями, предъявленными к счету, то есть очередность списания, установленная ст. 855 ГК РФ продолжает действовать.

Приостановление операций по счетам в самом Законе о банках не упоминается, но предусмотрено следующими законодательными актами:

а ) Налоговым кодексом РФ в качестве полномочий налоговых и таможенных органов (ст. ст. 34, 76);

б) Федеральным законом «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма» от 07.08.2001 г. № 115-ФЗ в качестве полномочий уполномоченного органа финансового мониторинга и самих банков (ст. ст. 7, 8);

в) Бюджетным кодексом РФ в качестве полномочий органов федерального казначейства (ст. ст. 282, 284).

Большие споры вызывает возможность списания средств со счета во исполнение обязанности по уплате налогов и сборов в случаях приостановления операций по счету. Имеются два мнения. По первому, основанному на целевом толковании норм ст. 76 НК РФ, признается, что если операции приостановлены в связи с неуплатой налога, то банк обязан исполнить поручение клиента или налогового органа, направленное на уплату (взыскание) налога. [6] Аргументом сторонников этого мнения является также диспозиция ст. 134 НК РФ, по которой исполнение банком при наличии у него решения налогового органа о приостановлении операций по счетам налогоплательщика, плательщика сбора или налогового агента их поручения на перечисление средств другому лицу, не связанного с исполнением обязанностей по уплате налога или сбора либо иного платежного поручения, имеющего в соответствии с законодательством Российской Федерации преимущество в очередности исполнения перед платежами в бюджет (внебюджетный фонд) влечет ответственность банка в виде штрафа. [7]

При наличии решения о приостановлении операций по счетам организации банк не вправе открывать этой организации новые счета (п. 9 ст. 76 НК).

Уполномоченный орган издает постановление о приостановлении операций по счетам на срок до пяти рабочих дней в случае, если информация, полученная им в соответствии с пунктом 10 статьи 7 закона, по результатам предварительной проверки признана им обоснованной (абз. 3 ст. 8 ).

В данных случаях, в отличие от приостановления операций налоговым (таможенным) органом, приостанавливаются все расходные операции, независимо от очередности, установленной гражданским законодательством. Отличия также состоят в том, что, во-первых, приостановление операций начинается с даты, когда распоряжение клиента о списании должно быть выполнено, то есть не позднее следующего операционного дня, следующего за днем дачи распоряжения клиентом, если иной срок не установлен законом или договором банковского счета (ст. 849 ГК РФ), а во-вторых, имеет срок действия, по истечении которого автоматически утрачивает силу. С учетом всего этого оно представляется неэффективным, учитывая его максимальный срок в пять дней и отсутствие полномочий каким-то образом решать судьбу средств на счете. Если в иных случаях денежные средства могут блокироваться на счете до последующего их взыскания, то в данном случае уполномоченный орган таких прав не имеет. Единственное, что он может сделать уполномоченный орган, так это направить информацию и материалы в правоохранительные органы, но пока он это сделает, так и пятидневный срок пройдет.

Постановление органа федерального казначейства подлежит исполнению банком с момента его получения и до закрытия счета федеральным учреждением.

При любом из видов ограничений на распоряжение счетом дискуссионной является возможность закрыть счет с имеющимся остатком средств на нем и распорядиться ими (ст. 859 ГК РФ). Право клиента расторгнуть договор банковского счета и, соответственно, закрыть счет в любое время, является безусловным, однако свободное распоряжение остатком на счете при его закрытии фактически не согласуется с ограничениями на расходные операции, которые устанавливаются при аресте и приостановлении операций по счету. В таком случае, получив заявление клиента о закрытии счета с остатком и арестом или приостановлением операций банк не должен его принимать к исполнению. Аналогичное мнение налоговых органов изложено в Письме МНС РФ от 16 сентября 2002 г. N 24-1-13/1083-АД665.

Определенные трудности также может вызвать вопрос конкуренции нескольких актов ограничения средств на счете. Вполне реальна ситуация, когда по счету с арестованными средствами приостанавливаются операции, либо наоборот. Какому акту следует отдать предпочтение? Оба вида ограничений установлены федеральными законами и обе направлены на достижение конституционно значимых целей: исполнение судебных решений и уплату налогов. Судебная практика исходит из невозможности исполнения постановления о приостановлении операций при аресте средств на счете. [9] Мне кажется, в такой ситуации более верным будет не исключать полностью возможность исполнения более позднего по времени поступления в банк решения об аресте (приостановлении операций), а исключать его в той мере, в какой это исполнение противоречит предшествующему решению.

[1] С. В. Сарбаш. Договор банковского счета: проблемы доктрины и судебной практики. М. «Статут». 1999- С. 155

[2] см. п. 6 Постановления Пленума Высшего Арбитражного Суда РФ от 31.10.1996 № 13 «О применении Арбитражного процессуального кодекса Российской федерации при рассмотрении дел в суде первой инстанции», а также п. 13 Постановления Пленума Высшего Арбитражного Суда РФ от 9 декабря 2002 г. N 11 «О некоторых вопросах, связанных с введением в действие Арбитражного процессуального кодекса Российской Федерации»// СПС «Гарант»

[3] Ф. Гизатуллин. Ограничение прав владельца банковского счета. //»Финансовая газета», N 24, 26, июнь 2003 г. – текст содержится в базе СПС «Гарант»

[4] хотя в данном контексте речь идет только о счетах организации, Пленум ВАС РФ в п. 21 Постановления от 28 февраля 2001 г. N 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации» разъяснил арбитражным судам, что данный порядок следует распостранять и на индивидуальных предпринимателей.

[5] С учетом содержания Постановления Конституционного суда РФ от 23.12.1997 № 21-П «По делу о проверке конституционности пункта 2 статьи 855 Гражданского кодекса Российской Федерации и части шестой статьи 15 Закона Российской Федерации «Об основах налоговой системы в Российской Федерации» и статьи 26 Федерального закона от 23 декабря 2004 г. N 173-ФЗ «О федеральном бюджете на 2005 год»

| Видео (кликните для воспроизведения). |

[6] см. Ф. Гизатуллин. Указ соч, а также Постановление Федерального арбитражного суда Восточно-Сибирского округа от 23 января 2004 г. NА33-1874/03-С3-Ф02-4976/03-С1; Постановление Федерального арбитражного суда Уральского округа от 23 июня 2003 г. N Ф09-1745/03АК; Постановление Федерального арбитражного суда Уральского округа от 3 марта 2003 г. N Ф09-501/03АК; письмо МНС от №

// СПС «Гарант»

[7] Несогласованность ст. 134 НК со ст. 76 нашло отражение в п. 47 Постановление Пленума Высшего Арбитражного Суда РФ от 28 февраля 2001 г. N 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации».

[8] См. решение Арбитражного суда Красноярского края от 14 октября 2003 г. N А33-11564/03-С3, оставленное без изменения Постановлением Федерального арбитражного суда Восточно-Сибирского округа от 4 марта 2004 г. N А33-11564/03-С3-Ф02-621/04-С1; Постановление Федерального арбитражного суда Поволжского округа от 16 апреля 2002 г. N А65-15261/2001-СА1-7к; Постановление Федерального арбитражного суда Северо-Кавказского округа от 20 февраля 2001 г. N Ф08-288/2001 // СПС «Гарант»

[9] Постановление Федерального арбитражного суда Центрального округа от 14 мая 2003 г. N А64-9/02-11 Постановление Федерального арбитражного суда Московского округа от 19 октября 2004 г. N КА-А40/9323-04 // СПС «Гарант»

Блокировка расчетного счета налоговой инспекцией

Попробуйте Контур.Бухгалтерию

Вероятность блокировки наших клиентов ниже в несколько раз за счет автоматической проверки на ошибки. Плюс у нас есть проверенные бухгалтера, которые помогут быстро разблокировать счет и не допустить блокировки в будущем.

Блокировка счета — настоящая трагедия для бизнеса, вся деятельность компании оказывается «парализована»: нельзя осуществлять никакие расчетные операции, а это грозит потерей клиентов и значительными убытками. Раньше было только два повода для блокировки: неуплата налогов и непредставление декларации в срок. Сейчас количество поводов увеличилось.

Причины блокировки счета организации

Случаи блокировки расчетного счета описаны в п. 3 ст. 76 Налогового Кодекса РФ. Рассмотрим четыре основных случая.

1) Вы не сдали декларацию

Опоздание с подачей декларации на пару дней таким наказанием не грозит. Счет заблокируют, если вы не сдали декларацию в течение 10 дней после окончания сроков сдачи отчётности. Никаких ограничений на сумму блокировки нет, плэтому налоговая может заблокировать все деньги на счетах.

Несдача бухгалтерской отчетности в налоговую или несвоевременное предоставление данных по требованию ИФНС — это не основание для блокировки расчётного счета. В п. 3 статьи 76 НК РФ говорится о непредставлении только налоговой декларации.

2) Вы не ответили налоговой на истребование документов

Вы не подтвердили квитанцией приём от налоговой:

- требования о представлении документов в налоговую;

- требования о представлении пояснений;

- уведомления о вызове в налоговую.

Спустя 6 дней с момента отправки требования налоговиками, а потом еще 10 дней без ответа, расчетный счет заблокируют. Вам нужно ответить “да, я получил” и неважно, когда вы предоставите документы по требованию.

3) Вы не заплатили налог, пеню или штраф

Каждый отчёт проходит камеральную проверку в течение месяца. Налоговая инспекция в этот период выявляет ошибки в расчёте налога. В течение 3х месяцев ИФНС выставит требование об уплате налога, например по ТКС, или по почте заказным письмом. После 6 дней требование считается вами полученным. Еще 8 дней вам дается, чтобы погасить долг (п. 4 ст. 69 НК РФ).

Далее налоговая в течение 2-х месяцев в праве вынести решение о взыскании суммы неуплаты (п. 3 ст. 46 НК РФ). Вынеся такое решение, налоговая отправляет в банк инкассовое поручение на взыскание с указанного в этом поручении счёта суммы неуплаты. Помимо взыскания налоговая вправе заблокировать расчётный счёт. В этом случае расходные операции приостанавливаются только на сумму задолженности, остальные деньги можно использовать.

4) Вы не представили расчёт по НДФЛ работников

С 2016 года работодателей обяжут предоставлять по НДФЛ за своих работников ежеквартальный расчёт. И по истечении 10 дней не предоставившим заблокируют расчётные счета. Эти изменения в НК РФ указаны в законе №113-ФЗ от 02.05.2015.

5) Вы не соблюдаете требования электронного документооборота

Если вам полагается сдавать отчетность в электронной форме, но вы в течение 10 рабочих дней со дня возникновения такой обязанности не представили отчетность в ИФНС или представили ее в бумажной форме — ваш счет имеют право заблокировать.

6) Вы не предоставили расчёт по страховым взносам (РСВ)

С 30 августа 2018 года вступил в силу закон № 232-ФЗ от 29.07.2018, наделивший налоговиков правом блокировать расчетные счета за непредставление РСВ. Напомним, что РСВ за 2018 год нужно сдать до 30 января 2019 года. Опоздание с отчетом более чем на 10 дней приведет к блокировке счетов.

7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

Если по результатам выездной проверки вам доначислили пени, налоги и штрафы, налоговая может вынести решение о запрете на отчуждение имущества организации без своего согласия. После этого, счета могут заблокировать на сумму долга, которая не покрыта стоимостью имущества компании.

8) Вы совершили нетипичную или подозрительную операцию

Государство продолжает борьбу с мошенниками, поэтому решило наделить банки правом блокировать счета с подозрительными операциями. Эта мера действует с 26 сентября 2018 в соответствии со ст. 3 ФЗ от 27 июня 2018 г. № 167-ФЗ

Если банк заподозрит, что до вашего счета добрался мошенник — он запретит подозрительную операцию и сообщит вам об этом. Если вы подтвердите операцию, ее незамедлительно проведут, а если с вами не удастся связаться — заморозят на два дня. В течение этого времени можно отменить платеж, иначе он отправится по указанным реквизитам.

Ограничения по блокировке

Блокировка расчетного счета значительно ограничивает возможности компании, но некоторые операции все же можно провести. В основном, освобождены от блокировки операции выгодные государству и налоговой:

- платежи по налогам, штрафам, пеням и страховым взносам в бюджет. Чтобы выполнить такой перевод, направьте платежное поручение в банк. Он обязан его исполнить;

- платежи, очередность которых предшествует уплате налогов, сборов, штрафов и пеней. Сюда включают:

- 1 очередь — платежи по возмещению вреда жизни и здоровью, на основании исполнительных документов и требования о взыскании алиментов;

- 2 очередь — выплата отпускных и зарплаты, увольняющимся работникам; выплата по авторским договорам;

- 3 очередь — расчеты по зарплате с работающими сотрудниками, требования по уплате налогов, сборов, штрафов и пеней.

Налоговые платежи удовлетворяются после уплаты обязательств первой и второй очереди. Поэтому их банк исполнит даже если счета компании заблокированы.

Как проверить заблокирован ли расчетный счет организации?

Вы хотите проверить заблокирован ваш счет или нет, но как и где это можно сделать? На сайте ФНС есть сервис, показывающий блокировки по фирмам или контрагентам. Введите ИНН, БИК банка и получите необходимую информацию.

Если вы получили требование о неуплате налога, пени или штрафа, значит вам намекают о блокировке. Второй «звоночек» — если вы не исполнили требование и получили решение о взыскании суммы налога и решение о приостановке операций. Отметим, что налоговая спешит направлять решения в банк. И вы узнаёте о блокировке уже постфактум.

ИФНС обязана направить вам копии требования об уплате налога, пени, штрафа и решения о взыскании налога (приостановлении операций по расчётному счёту). Эти копии вам пригодятся, чтобы проверить правильность заполнения. При ошибках решение можно оспорить, в том числе и в судебном порядке.

- соблюдены ли все сроки;

- указана ли сумма неуплаты;

- подписаны ли документы уполномоченным лицом (руководителем или зам. руководителя ИФНС и с печатью налогового органа);

- ссылается ли решение о взыскании или приостановке операций по расчетному счёту на требование.

Что делать при блокировке счета?

1) Сдать декларацию или расчет по НДФЛ

Для сдачи подойдет даже нулёвка. Получите положительный протокол (извещение о вводе или уведомление об уточнении), позвоните в в камеральный отдел вашей налоговой. Инспекции не требуют заявление на разблокирование счёта, но лучше уточнить.

Согласно подпункта 1 пункта 3.1 статьи 76 НК РФ, разблокировать расчётный счет должны не позднее следующего дня после представления декларации.

2) Подписать квитанцию о приеме требования

Подтвердите получение требования. В Контур.Бухгалтерии для этого нажмите на кнопку “Отправить квитанцию о приёме”. Сообщите в налоговую об устранении нарушения. В течение суток счёт разблокируют.

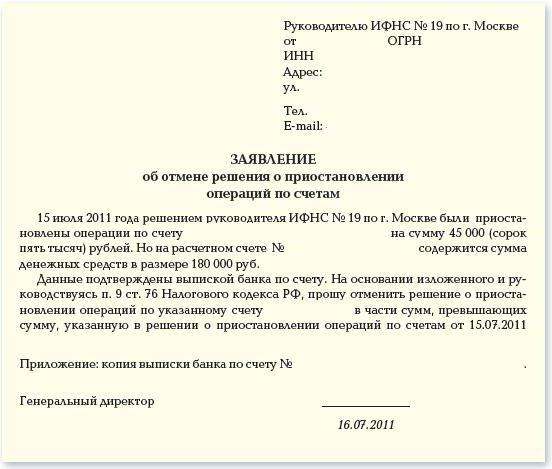

3) Разблокировать несправедливо заблокированную сумму на счёте

Если налоговая заблокировала сумму, превышающую сумму, указанную в решении, отправьте заявление в вольном стиле на отмену решения о приостановке операций по расчетному счету (п. 9 ст. 76 НК РФ). Оставшуюся на счёте сумму разблокируют -в течение 2х дней с момента получения налоговиками этого заявления. В заявлении нужно указать сумму остатков на расчётных счетах, чтобы подтвердить, что денег хватит. И приложите банковские выписки, которые подтвердят вашу информацию. Иначе налоговая сделает запрос в банк и вы потеряете еще один день.

Лучше в таких случаях съездить в налоговую лично. Отправьте документы письмом по ТКС, но убедитесь, что они оперативно дойдут до инспектора.

Может, открыть новый счёт? Это не верное решение. ФНС проинформирует банки о блокировке счёта фирмы (Приказ ФНС № ММВ-7-8/117@). А банки не открывают расчётных счетов фирмам с «приостановкой» (п.12 ст 76 НК РФ). За нарушение банк оштрафуют.

4) Самое очевидное — заплатить недоимку, потом уже разбираться

Вам нужно, чтобы на счёте оказались средства, достаточные для списания по инкассовому поручению. Банк спишет деньги в пользу налоговой, и налоговая в течение 1 дня отправит в банк решение об отмене приостановки операций и разблокирует счёт.

Если вы заплатите недоимку отдельно, то деньги могут списаться дважды. Налоговая ещё не разблокирует счёт, а покупатель перечислит вам оплату. Средства спишутся по инкассо, и вы заплатите. Придется возвращать переплату. Проще положить деньги на счёт и списать автоматом.

Если налоговики опоздают с отменой блокировки, то требуйте с них уплату пеней за каждый день просрочки (п 9.2 ст 76 НК РФ). Пени рассчитываются по ставке рефинансирования и начисляются на сумму, которая заблокирована на счёте.

При полной блокировке подайте заявление на отмену приостановления операций в части суммы, превышающей неуплату. Разблокировать счет можно, только устранив причину блокировки: сдав отчёт или погасив долги по налогу.

Как на сайте ФНС узнать о том, что операции по расчетному счету приостановлены

Для борьбы с налоговыми недоимками и непредставлением отчетности у ФНС есть действенный инструмент — блокировка расчетного счета. Причем Налоговая служба может блокировать суммы на счетах компаний и предпринимателей напрямую, а не через суд. Поэтому при проверке в базе судебных приставов никаких долгов может не быть, а в действительности огорчение на счет налоговая уже наложила.

Когда ФНС может блокировать счет

Правила наложения ограничений на расходные операции, а также на перевод электронных денежных средств, Налоговой службе дает статья 76 НК РФ. Решение о блокировке счета принимается руководителем налогового органа или его заместителем. Для этого есть несколько оснований:

- налогоплательщик не исполнил требование инспекция об уплате налога, пени или штрафа;

- налогоплательщик не подал налоговую декларацию в течение 10 дней после того, как окончился срок ее приема;

- налогоплательщик в установленный срок не предоставил пояснения или документы, затребованные ФНС.

Приняв решение, налоговый орган выпускает постановление и направляет его напрямую в банк. Информация о блокировке счета на сайте ФНС появится уже на следующий день.

Если денежных средств на счете не хватает, то выплата по постановлению ФНС будет поставлена в очередь. При этом все входящие на счет платежи будут приниматься без ограничений, а списания будут происходить в соответствии с очередностью, установленной статьей 855 Гражданского кодекса. Налоговые недоимки по постановлениям налоговой гасятся в третью очередь.

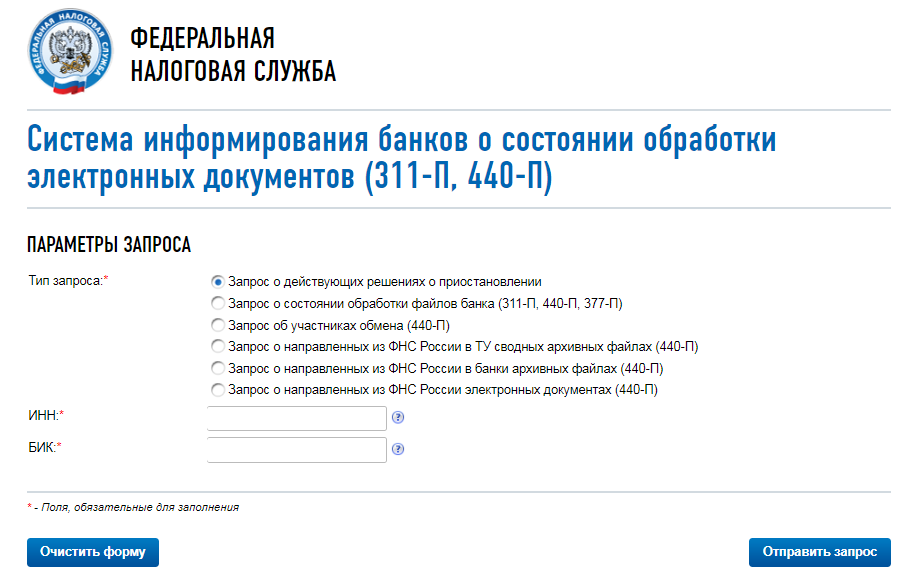

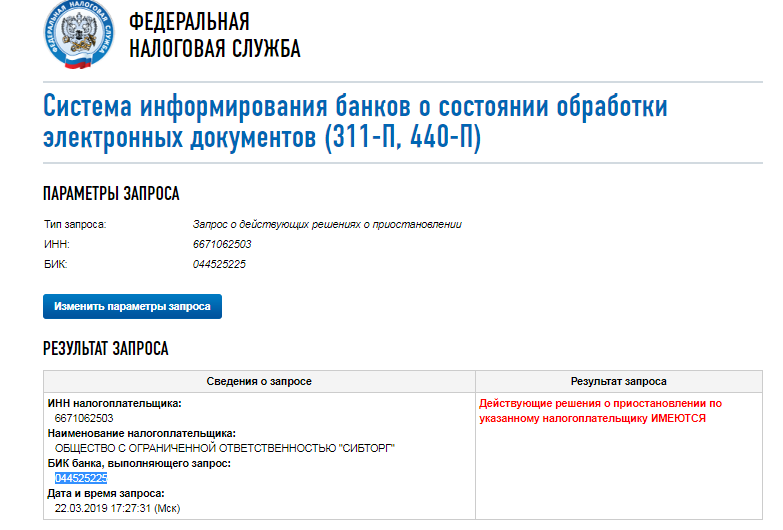

Как на сайте ФНС узнать о блокировке счета

Рассмотрим этот вопрос на примере организации, у которой точно имеется налоговая задолженность. Эту информацию можно взять из сервиса ФНС «Сведения о юридических лицах, имеющих задолженности по уплате налогов». Алгоритм действий довольно простотой:

В меню следует выбрать первый пункт — «Запрос о действующих решениях о приостановлении». Появятся поля для ввода данных:

- ИНН. Нужно внести ИНН того налогоплательщика, о счете которого требуется получить информацию.

- БИК. Сервис предназначен для банков, поэтому в это предполагается вносить БИК того банка, который формирует запрос. Рядовой же пользователь может вписать любой реальный БИК.

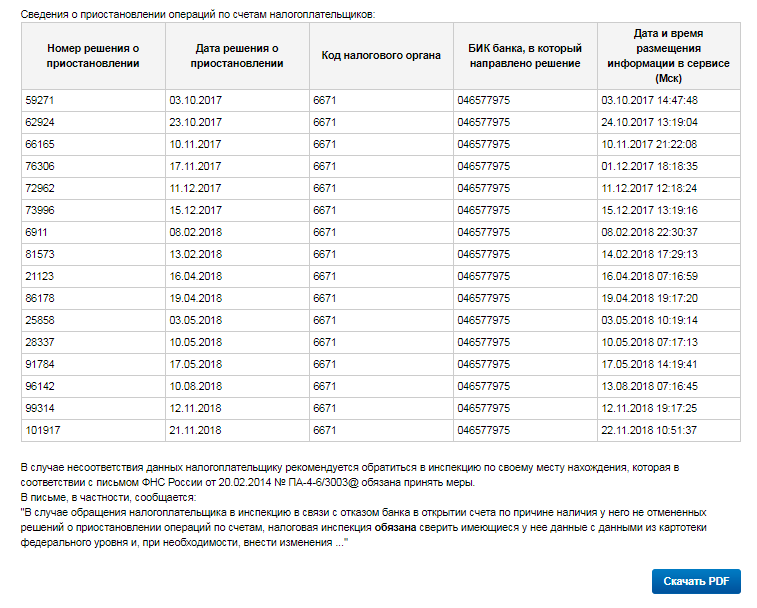

Далее нужно нажать кнопку «Отправить запрос», и система выдаст результат:

Как видим, в отношении счетов проверяемого налогоплательщика имеются решения о приостановке операции по расчетным счетам. В идущей далее таблице система показывает их реквизиты. Сведения о причинах блокировки и суммы недоимки не показываются.

Обнаружена блокировка. Что делать?

Чаще всего блокировка происходит из-за неуплаты обязательных платежей. При этом у налогоплательщика на руках теоретически должно быть требование от инспекции о необходимости погасить задолженность. То есть он должен знать о том, что выявлена недоимка. Но на практике так бывает не всегда. Поэтому нередко информация о блокировке счета оказывается для налогоплательщика сюрпризом. Например, типичная ситуация: на счет накладываются ограничения из-за недоплаты в несколько рублей.

Что же делать налогоплательщику? Как видно, сервис ФНС дает информацию о номере решения о приостановлении операций по счету. Следует связаться со своей налоговой инспекцией и выяснить, почему такое решение было принято. Ошибки бывают, и нередко. Например, платеж был выполнен в срок, но ИФНС не получила информацию о нем. К слову, чтобы избежать подобных недоразумений, рекомендуется периодически проводить сверку с налоговым органом.

Если в итоге выясняется, что блокировка наложена не без оснований, то недоимку нужно уплатить. Лучше сделать это добровольно, но можно дождаться, пока на счете появятся деньги, и сумма спишется автоматически.

Ограничение операций по расчетному счету налоговыми органами

Чтобы снять со счета арест, устраните его причину ст. 76 НК РФ .

Не представили декларацию, расчет по страховым взносам или 6-НДФЛ — сдайте отчетность.

Не заплатили по требованию ИФНС налоги, взносы, пени, штрафы — погасите задолженность. В ИФНС представьте банковскую выписку и платежные поручения Письмо Минфина от 24.07.2018 N 03-02-08/51856 .

Не передали электронную квитанцию о приеме требования ИФНС о представлении документов, пояснений или о вызове — отправьте квитанцию или исполните предписание налогового органа.

Проверить, есть ли решение о приостановлении операций по вашим счетам, можно на сайте ФНС.

Ограничение операций по расчетному счету налоговыми органами

Налоговые органы имеют право приостановить операции по счетам налогоплательщика в случаях:

• если данным налогоплательщиком не оплачено выставленное требование об уплате налога, пеней или штрафа;

• если данным налогоплательщиком не предоставлена по истечении 10 дней с установленного законодательством срока декларация по налогу или сбору;

•в случае неисполнения налогоплательщиком-организацией обязанности по передаче налоговому органу квитанции о приеме требования о представлении документов ( в электронном виде), требования о представлении пояснений и (или) уведомления о вызове в налоговый орган;

• в случае непредставления налоговым агентом расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган в течение 10 дней по истечении установленного срока представления такого расчета;

• если у налоговых органов сложилось мнение о том, что взыскание недоимки, пеней и штрафов по решению, принятому по результатам налоговой проверки, будет затруднительно без соответствующего приостановлении операций по счету должника.

Налоговые органы в соответствии со ст.31 ист. 76 Налогового Кодекса РФ.

на основании Акта налоговой проверки НК РФ ст 100.

Составление Акта по ст. 101 НК РФ с разьяснениями и привлечением экспертов при необходимости.

7. По результатам рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа выносит решение:

1) о привлечении к ответственности за совершение налогового правонарушения.

2) об отказе в привлечении к ответственности за совершение налогового правонарушения.

Руководитель (заместитель руководителя) налогового органа извещает о времени и месте рассмотрения материалов налоговой проверки лицо, в отношении которого проводилась эта проверка. в течении 10 дней.

Ст 76 НК РФ

1. Приостановление операций по счетам в банке и переводов электронных денежных средств применяется для обеспечения исполнения решения о взыскании налога, сбора, пеней и (или) штрафа, если иное не предусмотрено пунктами 3 и 3.2 настоящей статьи и подпунктом 2 пункта 10 статьи 101 настоящего Кодекса.

2. Решение о приостановлении операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств принимается руководителем (заместителем руководителя) налогового органа, направившим требование об уплате налога, пеней или штрафа в случае неисполнения налогоплательщиком-организацией этого требования.

(в ред. Федерального закона от 27.06.2011 N 162-ФЗ)

(см. текст в предыдущей редакции).

Наличие в банке Решения налогового органа о приостановлении операций по счетам клиентаозначает, что:

без ограничений с заблокированных расчетных счетов можно оплачивать толькоисполнительные документы, предусматривающие удовлетворение требований о возмещении вреда, причиненного жизни и здоровью, о взыскании алиментов и заработной платы (т.е. платежи, относящиеся к 1,2 группе очередности * согласно ст.855 Гражданского Кодекса), а также платежи в бюджет и страховые взносы;

*Справочно: Выписка из Гражданского Кодекса РФ ст. 855:

«..в первую очередьосуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

во вторую очередьпроизводится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, по выплате вознаграждений авторам результатов интеллектуальной деятельности. »

В том случае, если ,блокировка счета обеспечивает выполнение обязанности налогоплательщика по уплате задолженности по налогам, сборам, штрафам и пеням, в решенииуказывается сумма, подлежащая взысканию. В таком случае банк блокирует на счете налогоплательщика только эту сумму, а денежными средствами, находящимися на счете в части превышения суммы, указанной в этом решении, владелец счета может пользоваться по своему усмотрению (7).

Заблокированная же сумма может быть использована только на оплату налогов и сборов в бюджетную систему, страховых взносов, а также платежей, относящихся к 1 и 2 очереди*, определенной ст.855 Гражданского Кодекса РФ.

Ограничение операций по расчетным счетам будет действовать до момента получения банкомиз налогового органа решения об отмене приостановления операций по счетам.

Такое решение налоговый орган выносит не позднее одного дня, следующего за днем получения от налогоплательщика документов, подтверждающих факт оплаты налога, пеней, штрафа или представления этим налогоплательщиком соответствующей налоговой декларации.

Во избежание нарушений, при наличии Решения налогового органа о приостановленииопераций по счетам:

можно оплачивать с расчетного счета:

• страховые взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (12);

• страховые взносы в ФСС и ПФР (12)(17)

• штрафы, подлежащие перечислению в бюджет (12)(17)

• госпошлину, перечисляемую в бюджет (14)

не подлежат оплате:

• исполнительские сборы судебных приставов (17)

• социальные пособия (по временной нетрудоспособности, по уходу за ребенком, по беременности и родам), в том числе перечисленные на расчетный счет органами ФСС (15), (18)

• Заработная плата (16)(18)

• Выходные пособия, отпускные, материальная помощь

Следует отметить, что если операции по счету, в связи с указанными обстоятельствами, приостановлены незаконно, то убытки, причиненные в таком случае физическому или юридическому лицу, возмещаются за счет средств федерального бюджета.

| Видео (кликните для воспроизведения). |

П. 3 ст 46 НК РФ Решение о взыскании доводится до сведения налогоплательщика (налогового агента) — организации или индивидуального предпринимателя в течение шести дней после вынесения указанного решения.

Источники

Марченко, М.Н. Проблемы теории государства и права. Учебник / М.Н. Марченко. — М.: Норма, 2017. — 415 c.

Венгеров, А. Б. Теория государства и права / А.Б. Венгеров. — М.: Омега-Л, 2012. — 608 c.

Будяну В. А., Мытарев С. А., Сумская Е. Г. Правоведение за 24 часа; Феникс — Москва, 2009. — 288 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.