Содержание

- 1 Проект «Законы для людей»

- 2 Как вернуть страховку после досрочного погашения кредита

- 3 Возврат страховки при досрочном погашении кредита

- 4 Возврат страховки при досрочном погашении кредита

- 5 Возврат страховки при досрочном погашении кредита

- 6 Пошаговая инструкция возврата страховки по кредиту при досрочном погашении в 2019 году

Проект «Законы для людей»

Ростов-на-Дону

Как вернуть страховку после досрочного погашения кредита

Тема страхования жизни и здоровья заемщиков при оформлении кредитов уже более четырех лет не дает покоя заемщикам. Но, надо сказать, ситуация в этой сфере меняется и трансформируется. Помните как все начиналось? Заемщик приходит в банк за кредитом, а ему навязывают страховку. И отказаться от такой страховки было нельзя, банк просто отказывал в кредите. Естественно, на бумаге все было добровольно.

Причем стоимость такой страховки могла составить до 1/3 от суммы самого кредита. Естественно, страховая премия, которую заемщик должен был заплатить страховой компании, тоже предоставлялась ему в кредит. В итоге, заемщик оформлял кредит к примеру, на 450 000 рублей, а на руки получал только 300 000 рублей. Остальные деньги уходили на оплату страховки, и за них заемщик должен был оплачивать проценты.

Таких случаев было огромное количество в масштабах страны. И начались судебные споры. Я был у истоков формирования этой судебной практики. Заемщик, который считал, что его обманули, и страховку навязали принудительно, обращался в суд, и после напряженного спора выигрывал дело. Суды первое время удовлетворяли требования граждан, и признавали условия страхования в случае с кредитами — нарушающими права потребителей. Таких судебных решений были сотни в каждом суде, в каждом городе. Но, так везти бесконечно не могло.

В один момент судебная практика изменила полярность, и суды начали отказывать гражданам в возврате страховой премии. Аргумент для отказа был железный — если в договоре страхования (ил в заявление на страхование) стоит подпись заемщика, значит страховка не навязана. Я не буду комментировать это новое веяние, просто примите за факт.

Возврат страховой премии при погашении кредита

Тем не менее, путем проб и ошибок, мне удалось найти лазейку, которая по сей день позволяет возвращать заемщикам часть своих денег. Но, работает такой вариант с рядом серьезных ограничений:

- заемщик может вернуть деньги только после полного досрочного погашения кредита;

- заемщик может вернуть не всю сумму страховой премии, а только ее неиспользованную часть;

- срок действия договора страхования не должен быть привязан к кредитному договору;

- и наоборот, размер страхового возмещения должен быть привязан к остатку задолженности по кредиту.

Если все эти моменты совпадают, то вернуть часть своих денег в судебном порядке вполне реально. Плюс к этому со страховой компании можно взыскать представительские расходы, и в итоге сумма может получиться внушительной. Кстати, госпошлину заемщик в таких случаях не оплачивает, поскольку речь идет о защите прав потребителя.

Для примера, я покажу выдержки из своего искового заявления. Чтобы не нагружать Вас скучными подробностями, поскольку каждую работу должен делать профессионал, я расскажу на чем основаны подобные требования.

По условиям договора страхования, страховая премия по договору составила 75 000 рублей, которые были перечислены в страховую компанию. Срок действия страховки по договору составляет с 29.10.2012 по 29.10.2019 г., Банк указан в страховом полисе в качестве выгодоприобретателя при получении страхового возмещения.

В феврале 2016 года заемщик досрочно и в полном объеме погасил кредит, и действие кредитного договора было прекращено. Поскольку, договор страхования продолжал действовать, заемщик обратилась в страховую компанию с требованием о расторжении договора страхования в связи с полным досрочным погашением кредита, и о возврате неиспользованной части страховой премии, размер которой составил 60 714 рублей. Стразовая компания, естественно, оказала.

Клиент обратился ко мне, и вместе мы обратились с исковым заявлением в суд. Свои требования мы обосновали тем, что согласно пункту 4 Страхового полиса, страховая сумма равняется размеру ссудной задолженности застрахованного лица по кредитному договору. При этом, страховая сумма уменьшается каждый месяц на сумму ежемесячных платежей по кредитному договору, оплаченных Застрахованным лицом в соответствии с графиком кредитного договора, а так же на сумму досрочно погашенной задолженности по кредитному договору.

После полного досрочного погашения кредита существование страхового риска прекратилось, поскольку согласно условиям договора страхования, в случае наступления страхового случая, страховая компания должна была оплатить задолженность заемщика перед банком. В данном случае, в связи с полным досрочным погашением кредита страховая сумма сравнялась с нулем. И по этой причине мы потребовали возврата неиспользованной части страховой премии, которую мы рассчитали по соответствующей формуле.

Пример расчета остатка страховой премии

Договор страхования заключен на 7 лет (или 84 месяца). Страховая премия составила 75 000 рублей за весь срок действия договора или 892 рубля 86 копеек в месяц. Срок фактического пользования составил с 29.10.2014 по 26.02.2016 г., то есть, 16 месяцев. Страховая премия за этот период составила: 892, 86 рублей х 16 месяцев = 14 285, 76 рублей. Итого, 75 000 рублей — 14 285, 76 рублей = 60 714 рублей 24 копейки.

Дальше, к требованию о возврате остатка суммы страховой премии, можно дополнительно взыскать со страховой компании:

- проценты за пользование чужими денежными средствами;

- представительские расходы (на оплату услуг адвоката);

- моральный вред;

- штраф 50 % за неисполнение требований потребителя добровольно.

В моей практике было несколько таких дел, и все они окончились победой заемщика над страховыми компаниями. Более того, все решения по таким спорам устояли в апелляции, нами были получены исполнительные листы, и на сегодняшний день все решения исполнены в полном объеме.

Как получить деньги со страховой компании по исполнительному листу — об этом мы с Вами поговорим когда пройдем все этапы, взыщем деньги и получим исполнительный лист.

Возврат страховки при досрочном погашении кредита

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

С точки зрения заемщика, страховка по кредиту — это ничто иное, как дополнительные расходы, которые в некоторых случаях существенно увеличивают сумму займа, а это — весомая нагрузка на бюджет. Однако, несмотря на то что страхование действительно может стать спасением при наступлении форс — мажорных ситуаций, такой договор необходим в первую очередь именно для кредитной организации.

Все дело в том, что банк при выдаче кредита должен быть уверен, что сумма долга будет возвращена в полном объеме при любых ситуациях. Именно по этой причине договор страхования является неотъемлемой и обязательной частью сделки. Как правило, страхование осуществляется на весь период кредитования, а суммы взноса рассчитаны и входят в состав ежемесячных платежей.

Стоит отметить, что после того как клиент досрочно исполняет свои кредитные обязательства, договор со страховой компанией еще продолжает действовать. Так как быть в подобной ситуации? Возможно ли заемщику вернуть часть денежных средств, если кредит был досрочно погашен? Обо всем этом и пойдет речь в данной статье.

Что такое страхование по договору банковского займа

Услуга по страхованию банковского займа знакома каждому человеку, который хотя бы раз обращался в кредитное учреждение. Она действительно может оказаться весьма полезной, несмотря на то что изначально ее разрабатывали в помощь именно банкам. Естественно речь идет о таких сложных жизненных ситуациях, которые неизбежно повлекут наступления проблем с погашением кредита. В большинстве случае страхование включает в себя: безработицу, потерю работы, и даже инвалидность. При наступлении страховой ситуации, страховая компания берет на себя обязательства по погашению займа, и тем самым избавляет заемщика от многих проблем.

Однако это одна сторона медали. Страхование изначально влияет на общую сумму ежемесячных взносов по кредиту. Если клиент внимательно изучит график платежей, то обнаружит что сумма уплаты по страховке в совокупности с другими имеющимися дополнительными платежами, может оказаться существенно выше, чем сам взнос за одолженную сумму.

В связи с этим возникает вопрос: «А возможно ли отказаться от договора страхования вообще, если такая процедура значительно экономит денежные средства?».

В законодательстве содержится норма по которой сотрудники банка не имеют право навязывать клиенту не нужную ему финансовую поддержку. Вместе с тем, существуют пункты по которым страхование является обязательным. К ним относятся:

- При оформлении ипотеки — страхуется жилье;

- При оформлении кредита обеспеченного каким — либо залогом — страхуется залог;

- При оформлении ипотеки по программе господдержки — страхуется жизнь и здоровье заемщика.

Во всех остальных случаях страховка не является обязательной и оформляется только по желанию клиента.

Но как показывает практика, сейчас невозможно найти банк, который бы не навязывал страховку каждому клиенту. Более того, практически каждое кредитное учреждение отказывает в выдаче кредита при отсутствии договора страхования. В некоторых случаях, банк может пойти на встречу клиенту, и выдаст займ уже под более высокий процент, чем было заявлено ранее. И такая разница может быть в разы выше.

Так какие же виды страхования может предложить банк:

- При потери трудоспособности, и смерти должника;

- При потере места работы;

- Дополнительное страхование залогового имущества и т. д.

Стоит уточнить, что представленный перечень может пополнится и массой других, и зависит он от вида кредитования. Ипотека, потребительский займ или автокредитование — это абсолютно разные программы, и риски по ним так же разные. А значит страховки по ним так же могут отличаться. Плюс в дополнении к обязательному страхованию, компанией могут быть предложены сопутствующие программы. В любом случае, все вышеобозначенные пункты в обязательном порядке должны быть отражены в договоре.

Несомненно договор со страховой компанией — вещь весьма полезная, хотя и недешевая. На сегодняшний день самыми дорогостоящими страховками являются именно жизнь и здоровье плательщика. Взносы по таким платежам могут составлять порядка от 20 % до 30% от суммы кредита. Так в каких же ситуациях есть возможность вернуть излишне оплаченные страховые взносы?

В каких случаях возможен возврат страховой премии по кредиту

Стоит отметить, что перед тем как подписать любой договор заемщик обязан его внимательно изучить, и договор со страховой компанией не является исключением. Поскольку все основные моменты по оплате и возврату страховой премии прописываются именно в этом документе. Заемщик должен понимать, что после того как он поставит подпись, он не только получает дополнительные гарантии, но и соглашается со всеми условиями предоставления услуги.

Как уже отмечалось ранее страхование по кредиту может быть как обязательным, так и добровольным. Что касается отказа от страховки, то такая процедура возможна лишь в случае добровольного страхования, и подразумевает несколько вариантов:

- Отказаться от страховки можно в течении 14 дней после того, как договор с компанией уже был подписан. Этот момент оговаривается в Указании ЦБ РФ № 3854 -У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования». Срок 14 дней называется по другому — «периодом охлаждения». В 2018 году его продлили, ранее он составлял 5 дней. Возврат страховки по закону осуществляется в течение 10 дней. В данном случае к возвращению подлежит полная сумма страховой премии, с учетом того наступил ли страховой случай или нет. Без внимания не остаются и условия договора;

- Отказаться от страховки можно в любой момент. Но вопрос возврата денежных средств будет целиком зависеть от условий и правил прописанных в договоре;

- При завершении сроков действия кредитного договора. Естественно здесь имеется в виду ситуация при которой срок страхования превышает срок действия договора займа. Вопрос возврата денежных средств так же будет регулироваться условиями подписанного договора.

При обязательном страховании отказаться от страховки возможно только после того, как все кредитные обязательства перед банком будут исполнены.

Как вернуть страховку при досрочном погашении кредита

Вопрос возврата страховки особенно актуален в случае досрочного погашения займа. Например, кредит брался сроком на 7 лет, а клиент смог вернуть его в течении 4, то вполне логично, что за оставшиеся три года платить страховые взносы нет никакой необходимости. К тому же если страховая премия была внесена в состав ежемесячного платежа по кредиту, то такую сумму следует вернуть.

Перед тем как осуществлять шаги по возврату страховки необходимо выяснить следующие моменты:

- К какому виду относится договор страхования: к коллективному или индивидуальному. Все дело в том, что если договор коллективный, то срок обращения за выплатой устанавливается исключительно правилами и нормами банка, а если индивидуальный, то срок обращения ограничен законодательством и составлять 14 дней;

- Какие нюансы и дополнительные условия возврата установил страховщик. Все дело в том, что обычный клиент может упустить важные моменты, или вообще не обратить на них внимания;

После того как все моменты выяснены заемщику необходимо:

- Внимательно изучить условия договора страхования. В бумаге прописываются ситуации при которых предусмотрен возврат страховой премии. В случае если какой то момент будет не понятен, всегда есть возможность обратиться за помощью к опытному юристу;

- Посетить офис банка, выдавшего кредит. Здесь необходимо уточнить сумму долга на дату досрочного погашения. Эту процедуру важно сделать именно в момент внесения денежных средств на счет. Поскольку если даже клиентом будет недоплачена хотя бы одна копейка, то будет считаться что кредитный договор еще действует;

- Внести необходимую сумму денежных средств;

- Целесообразно сразу после списания денег написать заявление о закрытии счета, и запросить у банка справку об отсутствии кредитной задолженности;

- Далее с полученными бумагами, а так же с кредитным договором необходимо обратиться в страховую компанию, где пишется заявление на возврат денежных средств. Подать заявление лучше всего сразу после того, как кредит был погашен.

|

«Заявление на возврат страховки по кредиту при досрочном погашении» Скачивание начнётся сразу после клика по иконке Word |

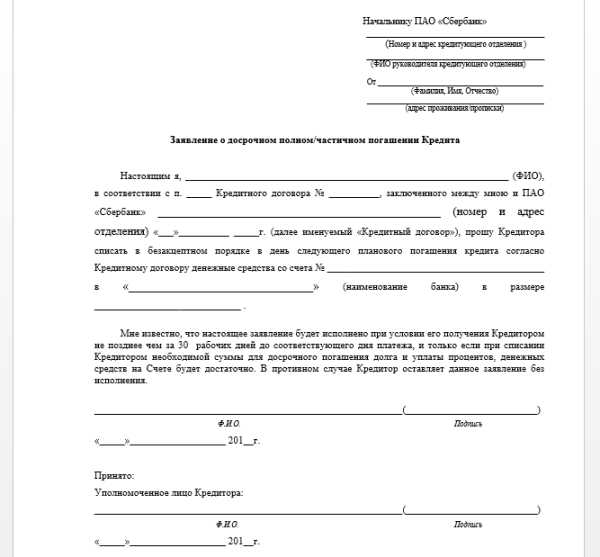

Бумага составляется в произвольной форме, но обязательно содержит: ФИО заявителя, реквизиты страховой компании, номер и дату заключения страхового договора; номер и дату кредитного договора; реквизиты счета клиента на которые будет перечислен возврат; дату и подпись.

Заявление в страховую компанию лучше всего составить в двух экземплярах. Один — передается в офис организации, второй с отметкой компании остается на руках клиента. При составлении бумаги не лишним будет указать законодательные нормы, послужившие основанием расторжения договора страхования.

Возврат страховки при досрочном погашении кредита

Как происходит возврат страховки при досрочном погашении кредита, можно узнать, прочитав полностью данную статью. Бывают случаи и довольно часто, когда досрочно погашается долг, а неиспользованный платёж по страховке остаётся у страховой организации или у банка.

Как сделать так, чтобы её вам вернули?

Шаги для возврата страховки

Для этого необходимо пройти несколько этапов по разрешению конфликта:

- досудебное урегулирование при обращении в страховую компанию или банк;

- обращение в органы контроля;

- обращение в суд.

Первый этап

Нужно составить претензию (заявление), в ней указать, что я (Ф.И.О.) досрочно погасил(а) кредит и прошу произвести перерасчет платежа по страховке. Для разрешения спора указанного в заявлении вначале необходимо обратиться в страховую организацию или банк.

Претензия составляется в письменной форме в 2 экземплярах. Один экземпляр остаться у страховой компании или банка, другой с оттиском штампа остаётся у заявителя, то есть у вас.

Заявление о возврате страховки при досрочном погашении кредита можно отправить почтой, если ответчики территориально удалены. Не забудьте указать срок, до какого числа необходимо письменно ответить на почтовый адрес проживания.

Пока ждёте ответа, закажите выписку счета по кредитному договору, этот документ покажет, в каком объеме погашен долг на момент подачи претензии. Если страховая организация или банк отказались возвращать страховой платёж, то обращаемся в органы контроля подведомственной организации. Переходим к следующему шагу.

Второй этап

Если претензию вы посылали банку, то контролирующим органом у него является Центробанк России. Если отправили страховой организации, то отправляйте претензию в ФССН – Федеральную службу страхового надзора.

Схема обращения такая же, что описана в первом этапе. К письму отправленному Центробанку России необходимо приложить копию претензии, которую вы отправляли страховой организации или банку. Если был ответ, то приложить и ответ.

Третий этап

Самый верный, но самый длительный по времени шаг в разбирательстве. Можно пропустить предыдущие два этапа и сразу же подать в суд исковое заявление. Сумма по иску не превышающая 50 тыс. руб. рассматриваются мировым судом.

Список документов необходимый для подачи искового заявления в суд

К иску необходимо приложить следующие документы:

- квитанция об уплате государственной пошлины

- исковое заявление

- кредитный договор

- договор о страховании кредита

- платежные документы, которые подтверждают факт досрочного погашения долга

Если вы, все же не миновали предыдущие этапы, то необходимо еще приложить к исковому заявлению:

- претензию (заявление), которую вы посылали банку или страховой компании

- опись вложения с оттиском штампа почты

- уведомление (почтовое) о вручении вашего заявления адресату

- ответ банка или страховой компании (если он имеется)

- заявление, которое вы посылали контролирующим инстанциям

- опись вложения с оттиском штампа почты

- уведомление (почтовое) о вручении вашего заявления адресату

- ответ контролирующей инстанции (если он имеется)

Методика расчета возврата страховки

Специальной методики расчета возврата страховки нет.

В основном применяется такой расчет как:

Расчет суммы возврата страховки рассчитывается как = сумма уплаченной страховки / процентное выражение суммы возвращённых банку денежных средств по основному долгу, без учета погашенных процентов.

При этом многие банки уменьшают страховку, рассчитанную для возврата, на свои расходы.

Если исследовать судебную практику, то сумма, уплаченная по страховому договору, которую можно возвратить зависит от некоторых факторов:

- в договоре прописан пункт, что досрочно долг погашать нельзя

- если вы полностью возвратили долг в течение 30 дней с момента его взятия, то платёж должен возвратиться целиком

- если вы пользовались кредитными деньгами первые три месяца, то производиться возврат пятидесяти процентов взноса

- более трех месяцев пользования кредитом – рассчитывается остаток по дням использования

Примеры расчета возврата страховки банком при досрочном погашении кредита, следуя сложившейся судебной практике:

- Вы подписали кредитный договор и получили потребительский кредит 500 тыс. руб., страховка уплачена в размере 10 тыс. руб. По условиям кредитного договора вы не имеете право досрочно гасить задолженность, в таком случае сумма возврата страховки будет равна нулю

- Возьмём тоже самый пример, что указан выше. Вы получили потребительский кредит 500 тыс. руб., страховка составила 10 тыс. руб. рублей. По истечении 20 дней, с момента взятия кредита, вы погасили его. Сумма возврата страховки должна полностью поступить вам на личный счёт, то есть 10 тыс. руб..

- Тот же самый пример, только пользовались вы потребительским кредитом два месяца, страховка должна возвратиться в размере 5 тыс. руб.

- Тот же самый пример. По условиям договора кредит взят на 1 год, количество дней пользования составило 180. Расчет будет таким:

— 10 тыс. руб./ 365 дней * 180 дней = 4 тыс. 932 рубля

— 10 тыс. руб. – 4 тыс. 932 рубля = 5 тыс.68 рублей – сумма, которую банк или страховая компания должны вам вернуть

Возврат страховки при досрочном погашении кредита

Новости по теме

В сентябре мы собрали 20 предложений с высокими ставками. Рассчитаем, какой доход можно получить к 1 января.

Снизил размер капитала до минимума, нарушал Федеральные законы, игнорировал предписания Центробанка. В четверг, 12 сентября, регулятор лишил лицензии иркутский «ГринКомБанк».

Как избавиться от кредита, который оформили мошенники? И главное, что грозит, если ситуацию проигнорировать?

История вопроса.

В январе 2018 года произошли первые законодательные подвижки в области смягчения для заемщика условий страхования по кредиту. Так называемый период охлаждения, когда можно вернуть страховку после получения кредита, был увеличен с пяти дней до двух недель.

Весной произошло еще более существенное изменение. Согласно постановлению Верховного Суда РФ от 22.05.2018 N 78-КГ18-18, стало возможно вернуть страховку по кредиту при досрочном погашении займа. Но с одним условием: страховая премия при этом должна быть привязана к задолженности по кредитному договору.

Если раньше некоторые банки могли штрафовать своих клиентов при преждевременном возврате займа, то теперь для заемщиков стало возможным даже сэкономить при досрочной выплате полной суммы по кредиту.

При досрочном погашении кредита возврат неиспользованной страховки банк должен осуществлять добровольно. Однако многие кредитно-финансовые организации далеко не всегда выполняют данную обязанность без принуждения и зачастую начинают выдвигать дополнительные требования как для досрочного погашения, так и для перерасчета страховой суммы при погашении кредита.

Какую страховку можно вернуть?

| Видео (кликните для воспроизведения). |

Многие кредиты банки выдают только при условии обязательного страхования. Как правило, это страхование недвижимости (при оформлении ипотечного договора), а также жизни и здоровья.

Вернуть часть страховки при досрочном погашении кредита можно по следующим вариантам страхования:

- жизни (страховыми случаями являются смерть, потеря дееспособности, в том числе получение степени по инвалидности в течение срока действия кредитного договора);

- от увольнения (только в том случае, когда заемщик потерял место работы не по собственной воле);

- от потери прав на владение недвижимостью;

- от финансовых рисков (в том числе и тех, которые связаны с невозможность выплачивать кредит);

- имущества (страховым будет считаться случай потери или серьезного повреждения указанной собственности).

Часто в рекламе банка и даже на его сайте можно увидеть информацию о том, что кредит предоставляется без обязательного страхования. На деле выходит так, что менеджер просто обязан включать в кредит страховку – от этого зависит его премия – и старается всячески сподвигнуть вас на заключение страхового договора.

В каком случае возможен возврат страховки при досрочном погашении кредита?

По новым правилам, принятым в мае 2018 года, при возврате займа прекращается действие кредитного соглашения, а вместе с ним и страхового договора. Таким образом, существование страховых рисков прекращается. На заемщика в этом случае уже невозможно возложить обязанность произвести страховую выплату, а значит, он как застрахованное лицо имеет право на часть страховой премии – в соответствии со сроком, в течение которого действует полис.

Другими словами, банк должен вернуть страховку по кредиту при досрочном погашении – сделать перерасчет страхового взноса и перечислить неиспользованную сумму клиенту.

Если банк по какой-то причине отказывается это сделать, вопрос необходимо решать в судебном порядке. Но в этом случае нужно иметь убедительные доказательства того, что банк навязывает страховку, а это не всегда легко осуществить. Практика показывает, что банки неохотно идут на добровольный возврат при досрочном погашении кредита, аргументируя отказ тем, что клиент сам подписывал все документы, а значит, это было его решение.

Средства, которые вы потратили на бесполезную для вас страховку, вернуть можно в том случае, если вы самостоятельно заключили договор со страховой компанией. Это условие должно быть прописано в тексте договора, который вы заключается с банком. После подписания кредитного договора вы заключаете еще один – страховой. Здесь нужно обязательно выяснить, является ли документ страховым договором или говорит лишь о присоединении к договору коллективного страхования. Во втором случае банк самостоятельно будет решать, если вы решите вернуть или нет деньги за страховку, даже если было досрочное погашение кредита. Определить разницу можно по названию сторон. Договор должен быть заключен между вами и страховой компанией напрямую.

Как вернуть часть страховой премии?

1. Обратиться в страховую компанию.

Если вы заключили договор со страховой компанией, в течение 14 дней после получения кредита возврат страховки можно осуществить, аннулировав соглашение в СК. В этот период действует так называемый период охлаждения, во время которого вы можете отказаться от страховки. Для этого необходимо прийти в офис компании-страховщика с паспортом, страховым договором и квитанцией об оплате страховки (которая фактически входит в тело кредита).

В случае невозможности посетить офис страховой компании, вы можете найти на ее сайте образец такого заявления, скачать и распечатать его, приложить копию паспорта и отправить письмо курьерской службой (по почте оно может идти дольше 14 дней, и тогда срок подачи заявления уже истечет – и возврат страховки по кредиту при досрочном погашении будет практически невозможен).

Досрочное погашение кредита не гарантирует возврата неиспользованной части премии. С одной стороны, решение о страховке заемщик принимает добровольно, с другой – банк может отказать в кредите или поднять процентную ставку в случае несогласия клиента идти на подобный шаг (но это условие должно быть прописано в кредитном договоре).

2. Обратиться в банк.

Если период охлаждения истек, но вы выплачиваете досрочный кредит, вы можете попытаться вернуть часть страхового взноса через банк. Для возврата страховки по кредиту при досрочном погашении нужно обратиться в офис организации, выдавший кредит и передать сотруднику письменное заявление. В нем следует изложить суть своего требования. Необходимо, чтобы ваше обращение было зарегистрировано.

Заявление нужно писать в двух экземплярах – одно обязан принять сотрудник банковской организации, чтобы затем передать его в ответственное подразделение компании, другой вы оставляете у себя. Обеим бумагам должен быть присвоен одинаковый номер. Сотрудник обязательно должен поставить на обоих экземплярах дату и свою подпись – это будет служить доказательством того, что обращение вы подали в срок.

К письменному заявлению вам также нужно приложить копии документов: паспорта, кредитного договора, документа об оплате страховки.

Для передачи заявления не обязательно приходить в офис организации – его можно отправить заказным письмом. В своем обращении необходимо описать суть требований, а также указать ожидаемый срок принятия решения. Письменный ответ организация должна будет выслать по указанному в письме обратному адресу.

Если страховка при досрочном погашении кредита не возвращена, вы вправе обратиться с письменным ответом банка в суд.

Кроме судебного иска вы также можете подать заявления в ЦБ РФ, Антимонопольную службу, Роскомнадзор и Роспотребнадзор. Есть случаи, когда страховка при досрочном погашении кредита была возвращена благодаря общественной поддержке после обращения в средства массовой информации.

Заявление на возврат страховки по кредиту при досрочном погашении.

Для того чтобы вернуть страховку по досрочному кредиту, необходимо правильно составить заявление (в том числе и для того, чтобы при необходимости использовать его в суде).

В заявлении на возврат страховки при досрочном погашении кредита следует указать следующие данные:

- реквизиты компании-кредитора;

- номер кредитного договора, дату его заключения и фактического погашения (досрочного);

- свои данные как одного из субъектов соглашения (ФИО, год рождения, серию и номер паспорта и пр.);

- законодательное основание каждого пункта ваших требований.

Чтобы обращение было составлено правильно, вы можете обратиться к юристу.

К заявлению нужно приложить все документы и справки, которые подтверждают факт заключения кредитного и страхового договоров, совершение вами всех необходимых выплат, а также факт погашения досрочного кредита.

Не всегда можно заранее определить, возвращается ли страховка по кредиту при досрочном погашении в том или ином случае. Практика, однако, показывает, что кредитный договор может быть составлен таким образом, что суд встанет на сторону банка вместо того, чтобы обязать его сделать возврат страховки при досрочном погашении кредита. Чтобы не оказаться в такой ситуации, внимательно читайте не только кредитный, но и страховой договор. Обратите внимание, является ли он прямым или это присоединение к договору коллективного страхования. Лучше всего выяснить, можно ли вернуть страховку по кредиту, еще до заключения договора с банком.

Пошаговая инструкция возврата страховки по кредиту при досрочном погашении в 2019 году

Заемщик, кроме тела кредита, вынужден длительное время платить за дополнительные услуги. Большинство из них – навязанные и ненужные. Но от некоторых можно отказаться как до получения ссуды, так и после ее реализации. Возврат страховки по кредиту при досрочном погашении снимет обременение с семейного бюджета. Страховкавед.ру расскажет, каким образом беспрепятственно получить деньги за полис обратно и как действовать, когда страховая отказывается платить.

Допустим ли такой возврат

Если кредит погашен досрочно, то клиент банка вправе получить обратно часть денег за оставшийся период действия договора страховки. Это прописано п.3 ст. 958 ГК РФ. П. 1 этой же статьи гласит, что СК оставляет за собой только востребованную часть премии, если за рабочий период не был зафиксирован страховой случай. Оставшаяся сумма должна быть возвращена клиенту.

Основания для прекращения действия полиса:

- Лишение залогового имущества по обстоятельствам не из списка рисков.

- Окончание предпринимательской деятельности.

- Кредит погашен, если срок, указанный банком, не завершен.

Закон №4015-1 РФ, регламентирующий работу страховых структур дополнительно подчеркивает возможность гражданина получить компенсацию неполной суммы денег после досрочного погашения кредита.

8 мая 2013 Минфин опубликовал письмо №03-04-05/4-420 на основании которого гражданин может получить от СК выкупную часть средств из страхового резерва на день досрочного прекращения сделки.

Расторгнуть обязательства со страховой в путем одностороннего отказа. Заявитель объявляет о намерениях в срок, установленный соглашением. В противном случае СК может придраться к нюансам процедуры и отказать в перечислении денег по неиспользованной части полиса.

В России обязательное страхование распространяется только на залоговое имущество. Оформление полиса при любых других условиях (кредитование, организация трудовой деятельности, иное) – добровольное волеизъявление. Его нельзя навязать, угрожая или шантажируя человека. При подписании договоров следует внимательно ознакомиться с каждым пунктом. Если один из них гласит, что при досрочном погашении кредита (ипотеки) возврат страховки не предусмотрен, заявитель не сможет доказать свою правоту.

Компенсировать деньги можно у любого кредитора. Это условие плюс лояльные требования к выдаче займа может быть привлекательными для заемщика.

В договоре следует обратить внимание на пункты:

- Какая компания оказывает услуги страхования.

- Стоимость полиса помесячно.

- Способ оплаты (единоразово, ежегодно, иное).

- Условия компенсации, если клиент досрочно гасит кредит.

Менеджеры, шантажирующие клиента отказом, намекая на его нежелание оформлять страховку по кредиту, наказываются. Человек может обратиться к вышестоящим инстанциям с претензией на работу структуры.

Сколько денег можно вернуть

Многих заемщиков интересует, возвращается ли страховка при досрочном погашении кредитов. Если это осуществимо, то на какую часть премии можно рассчитывать.

Сумма зависит от момента подачи заявления в банк и СК. Фиксируется несколько этапов:

- 14 дней (ПО). Возвращается 100%.

- Месяц с момента вступления сделки в силу. По желанию СК возмещается вся премия.

- Ссуда возвращена до конца первой части кредитного договора. Компенсация составит 50%.

- В дальнейшем сумма уменьшается относительно даты окончания сделки.

Пример. В мае 2015 года был выдан кредит. Ссуда — 400 тыс. р. Срок выплат – 60 месяцев. Полис – 23 тыс. р. Заемщик Почта банка объявил о досрочном погашении кредита (без зафиксированных страховых случаев). В 2018 году долг был возвращен. После перерасчета СК возместила клиенту 6400.

Главное условие, при котором можно вернуть деньги за страховку по кредиту – отсутствие страхового случая. Также фирма имеет право вычесть из премии расходы на ведение дела, которые могут составлять до 40% от суммы премии.

Если заемщик перечисляет страховые взносы каждый месяц, а компания отказала в возвращении денег, можно перестать платить за полис (при погашении ссуды). Таким образом, договор будет прекращен по требованию СК. Главное – внимательно ознакомиться с условиями сделки. Некоторые фирмы оставляют за собой право наложения штрафов на клиентов, не выполняющих условия договора.

Пошаговая инструкция по возврату

Страхование для банка – гарантия возврата средств. Но когда долговая линия завершена клиентом раньше предполагаемой даты, СК должна выплатить деньги обратно.

Сбор документов

Бумаги, предоставленные полностью и вовремя – залог положительного решения СК. К этому этапу стоит подходить ответственно. Если чего-то будет не хватать, или будет представлена некорректная информация, фирма откажет на законных основаниях.

- паспорт гражданина России;

- заявление о возврате страховки при досрочном погашении;

- дубликаты договоров;

- подтверждение кредитора о возврате займа.

СК может дополнительно запросить иные бумаги, подтверждающие законность требования заемщика вернуть часть премии. Чтобы этой ситуации не возникло, заявитель должен заранее уточнить список документов.

Составление заявления

Обращение на возврат страховки по кредиту (ипотеке) нужно составить в 2-х экземплярах. Одно из которых с подписью принявшего лица, печатью остается у заявителя. Оно не должно содержать орфографических, грамматических и других ошибок. Опечатки, некорректные данные (например, номер кредитного договора) – отказ.

Важно! Оригиналы документов нужно передавать СК самостоятельно. Пользоваться экспресс-почтой, курьерской доставкой не рекомендуется.

Если представить бумагу лично не получится за отсутствием в населенном пункте офиса страховой, его нужно отправить заказным письмом. Уведомление о получении станет доказательством вашей добросовестности, если дело окажется в суде.

Скачать бланк заявления о возврате премии для заполнения можно по этой ссылке. Заполненный образец заявления доступен здесь.

Куда и как подавать

Вернуть страховку по кредиту (ипотеке) при досрочном погашении можно, обратившись как к СК, так и в банк. Разница заключается в сроке подачи заявления.

Если отказаться от страхования решено в течение первых двух недель, то обращение подают в офис кредитору. Менеджер отправит заявление страховой. На этом этапе не возникнет сложности по возврату стоимости полиса по погашенному займу.

Вне зависимости от места обращения, ответ должен быть представлен по официальной форме с подписью и печатью организации. При отказе документ предъявляется суду.

Но как вернуть страховку по кредиту спустя две недели – все просто. Заявление нужно адресовать не банку, а СК. Структура примет решение, которое будет отправлено клиенту.

Срок рассмотрения и результат

По закону страховая компания в течение 30 дней должна принять решение по обращению граждан. Некоторые недобросовестные СК указывают в документе некорректную дату. Само письмо доходит до адресата гораздо позже.

Если ответ положительный и компания произвела расчет возврата страховки (онлайн-калькулятор можно найти на сайте СК после погашения ссуды), через несколько дней деньги поступят заявителю.

При отрицательном решении страховая оформляет письменный ответ, подтверждает его правовыми актами.

Что делать при отказе

Отрицательное решение – не повод сдаваться. В этом случае не обойтись без обращения к иным структурам, например, суд. До подачи иска специалисты рекомендуют проанализировать ответ СК. Действительно ли основания незаконны.

Досудебное урегулирование

Нарушение прав гражданина – частое явление. Процесс обращения в высшие инстанции требует временных и финансовых затрат. Решить вопрос можно с помощью досудебного урегулирования.

Порядок действий следующий:

- Написать претензию, в которой изложить обстоятельства дела и свои требования.

- Направить претензию с подтверждающими документами в СК.

- Дождаться решения страховой по претензии.

- В случае отказа – обратиться в суд.

Скачать бланк досудебной претензии для заполнения можно здесь.

Важно! На подачу претензии по возврату страховки распространяются требования Закона о защите потребителей. Это значит, что в случае неисполнения требований добровольно потребитель может через суд дополнительно взыскать 50% штрафа.

Важное в процессе это то, что стороны пытаются прийти к соглашению мирным путем. Вырученными деньгами за страховку гасят кредит или инвестируют на сберегательный счет.

Взыскание через суд

Когда мирно решить проблему не получается, остается обратиться к суду. Для того чтобы запустить дело в производство нужно написать исковое.

Необходимые документы:

- паспорт РФ;

- исковое заявление;

- копия кредитного/страхового договора;

- чеки и квитанции, подтверждающие оплату договора;

- ответ СК;

- иное, доказывающее нарушение прав гражданина.

Суд рассматривает дело в течение нескольких месяцев.

Жалобы в контролирующие инстанции

Альтернатива судебных разбирательств – жалоба в Роспотребнадзор. Государственный орган, который защищает права граждан в сфере продаж товаров и услуг. Если человек хочет возвратить премию по закрытому кредиту, он может обратиться с пересмотром решения СК в течение 3 лет.

Важно! ЦБ и Роспотребнадзор не могут обязать СК выплатить премию заявителю. В их компетенции осуществить проверку, обратиться в суд или прокуратуру для пересмотра, оштрафовать или лишить лицензии.

Центральный Банк России – еще один орган, способный разрешить спор между СК и клиентом. Претензию оставляют в интернет-приемной.

Многих интересует можно ли вернуть страховку через суд или другие государственные структуры. Однозначный ответ – да. Но для этого заявитель должен иметь неопровержимые доказательства своей правоты.

Что делать, если страховка входила в дополнительный пакет услуг

Когда полис включен в пакет дополнительных услуг, наряду с SMS-уведомлениями, пластиком для карты и другими моментами, компенсировать деньги вряд ли получится. Продукт рассматривается как комиссия обеспечения кредита.

Единственный шанс не попасться на эту уловку – изучить договор. В нем указано, возможно ли вернуть страховку по кредиту при досрочном погашении.

Крупные российские банки сотрудничают с серьезными СК. Фирмам невыгодно собирать негативные отзывы и растить отрицательные народные рейтинги в интернете. Большинство структур идет навстречу своим клиентам и возвращает невостребованную премию.

Вопросы, которые остались неосвещенные в статье можно задать нашему юристу онлайн или записаться на бесплатную консультацию. Форма для заполнения отобразится в активном окошке на этой странице.

| Видео (кликните для воспроизведения). |

Поставьте лайк и сделайте репост, если статья была полезной и интересной.

Источники

Хачатуров, Р. Л. Общая теория юридической ответственности: моногр. / Р.Л. Хачатуров. — М.: Юридический центр, 2017. — 965 c.

Михайловская, И. Б. Суды и судьи. Независимость и управляемость / И.Б. Михайловская. — М.: Проспект, 2014. — 124 c.

Краткий курс по теории государства и права. — Москва: СПб. [и др.] : Питер, 2015. — 140 c.

-

Теория государства и права. — М.: Инфра-М, Норма, 2011. — 496 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.