Содержание

Выдано в подотчет на командировочные расходы — проводка

Выдано в подотчет на командировочные расходы — проводка по такой операции зависит от способа выдачи денежных средств: наличными, безналичным расчетом, перечислением на карту или выдачей денежных документов. Рассмотрим каждый из этих способов подробнее.

Выдача в подотчет из кассы

Наиболее распространенный в недалеком прошлом способ выдачи денег командированному лицу — выдача наличных денежных средств из кассы. Деньги выдаются путем составления расходного кассового ордера на основании заявления сотрудника, утвержденного руководителем.

ВНИМАНИЕ! Нельзя выдавать подотчетные суммы сотруднику, который не отчитался по предыдущим суммам (п. 6.3 указания Банка РФ от 11.03.2014 № 3210-У). Данное указание действует только на наличные расчеты, соответственно его требования не распространяются на перечисление безналичных средств на карту.

Как правильно оформить выдачу денег из кассы, какие требования при этом должны соблюдаться, прочитайте в статье «Как заполняется расходный кассовый ордер (РКО)?».

В кассовом ордере будет отражена корреспонденция бухгалтерских счетов:

Дт 71 «Расчеты с подотчетными лицами» (71-1, 71-2) Кт 50 «Касса» (50-1).

Использование субсчетов зависит от принятого рабочего плана счетов (п. 4 ПБУ 1/2008).

Для сообщности работы бухгалтера и используемых компьютерных бухгалтерских программ желательно утвердить субсчета, рекомендованные разработчиками. Например, целесообразно к сч. 71 использовать субсчета:

- 71-1 — для расчетов в рублях;

- 71-2 — в валютах.

К счету 50 можно открыть субсчета:

- 50-1 «Касса организации»;

- 50-2 «Операционная касса»;

- 50-3 «Денежные документы».

При выдаче денег из кассы проводка будет выглядеть так: Дт 71-1 Кт 50-1.

При загранкомандировках разрешена выдача денег в иностранных валютах. Поступление денег в кассу с валютного счета отразите проводкой Дт 50 Кт 52.

При этом к счету 50 целесообразно завести отдельный субсчет для каждого вида валюты. Выдачу из кассы в валюте на зарубежную командировку отразите проводкой Дт 71-2 Кт 50 (соответствующий валюте субсчет).

Если средства на командировку выданы в валюте, то появляются курсовые разницы. Курсовая разница возникнет, если дата получения валюты в кассу и дата ее выдачи не совпадают. Нужно определить разницу между суммами, пересчитанными по официальному курсу на каждую дату — дату оприходования денег в кассу и дату их выдачи.

Положительную курсовую разницу отразите в учете путем отнесения в прочие доходы организации: Дт 50 (соответствующий субсчет) Кт 91-1.

Отрицательную разницу — в расходы организации: Дт 91-2 Кт 50 (соответствующий субсчет).

Перечислены командировочные на личную карту

В настоящее время широкую распространенность приобретают безналичные расчеты с использованием банковских карт. Выдача командировочных не является исключением. На зарплатную карту сотрудника разрешается перечислить и подотчетные суммы (письмо Минфина РФ, Казначейства РФ от 10.09.2013 № 02-03-10/37209, № 42-7.4-05/5.2-554).

В бухучете перечисление командировочных следует отразить проводкой Дт 71-1 Кт 51 — перечисление денег под отчет.

О важных нюансах такой операции вы можете узнать из статьи «Перевод подотчета на карту сотрудника с расчетного счета».

Использование специального карточного счета

Командированному сотруднику можно выдать открытую на его имя корпоративную банковскую карту — дебетовую или кредитную.

Дт 55 «Специальный счет в банке» Кт 51 — перечисление средств с расчетного на специальный счет.

Если карточный счет открыт в валюте, то перечисление происходит с валютного счета: Дт 55 Кт 52.

К счету 55 рекомендуется открыть субсчета для учета расчетов в рублях и для учета в валюте.

По мере расходования средств по дебетовой карте следует отразить движение денег проводкой Дт 71 Кт 55 — использованы (сняты) деньги на командировочные расходы.

Если используется кредитная карта, открытая на основании банковского кредитного договора, то зачисление денег согласно кредитной линии на карточный счет отражаем так: Дт 55 Кт 66 (67)

Также по мере того, как расходуются средства с кредитной карты, делаем бухгалтерскую проводку Дт 71 Кт 55.

Начисленные банком проценты за использование кредитных средств отражаем записью Дт 91-2 Кт 66 (67)

Выданы командировочные денежными документами

Командированному сотруднику могут выдаваться дорожные чеки. Дорожный чек — это обязательство эмитента по выплате суммы чека его владельцу. Учет дорожных чеков ведется на счете 50-3 «Денежные документы». В бухучете необходимо сделать следующие записи:

- Дт 50-3 Кт 60 (76) — приобретение дорожных чеков;

- Дт 71 Кт 50-3 — выданы дорожные чеки.

К сожалению, на территории РФ использование дорожных чеков не распространено. Их можно лишь обменять на деньги, но и то не во всех финансовых учреждениях. Поэтому такой вид финансового документа удобнее всего использовать при поездках в зарубежные командировки. Применение дорожных чеков в качестве средства платежа имеет свои преимущества — как в простоте, так и в безопасности их использования.

Организация может приобрести и выдать командированному сотруднику проездные документы. Учет проездных документов ведется аналогично учету денежных чеков на счете 50-3.

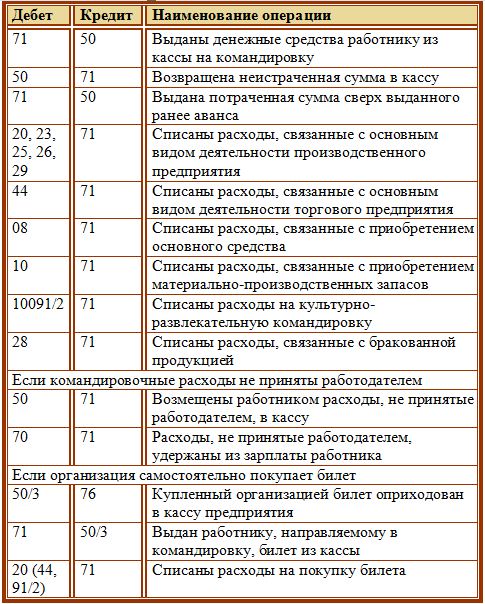

Как списание командировочных расходов с подотчетных лиц учитывается на счетах

После окончания командировки сотрудник отчитывается за полученные подотчетные суммы. Для этого он составляет авансовый отчет либо другой документ, самостоятельно доработанный и утвержденный в учетной политике.

При наличии неиспользованного остатка командировочных сумм остаток следует вернуть в кассу и отразить записью Дт 50 Кт 71.

Неизрасходованный остаток можно перевести с карты сотрудника на расчетный счет организации: Дт 51 Кт 71.

Возврат остатка на специальный карточный счет отражается проводкой Дт 55 Кт 71.

Списание командировочных расходов может происходить следующим образом:

- Дт 08 (10, 41…) Кт 71 — приобретены внеоборотные средства, ТМЦ;

- Дт 19 Кт 71 — отражена сумма входного НДС;

- Дт 20 (23, 26…) Кт 71 — расходы отнесены на себестоимость продукции (услуг, работ);

- Дт 44 Кт 71 — расходы признаны коммерческими расходами или расходами по основной деятельности торговой организации;

- Дт 91 Кт 71 — утверждены и списаны непроизводственные расходы.

Более подробно эту тему вы можете изучить в статье «Бухгалтерский учет расчетов с подотчетными лицами».

Проводка при выдаче денег в подотчет на командировочные расходы будет зависеть от источника выдачи — будь то наличные деньги, безналичные деньги, карты или денежные документы.

Примеры проводок по расчетам с подотчетными лицами приведены в статье «Порядок расчетов с подотчетными лицами — проводки».

Бухгалтерские проводки по учету суточных при командировке

Составление бухгалтерских проводок по суточным выплатам сотрудникам для командировок осуществляется в следующей последовательности:

— расчет суточных на основании установленных на предприятии размеров выплат в рублях и иностранной валюте (основание – приказ руководства на отправку работника в командировку, который может быть составлен на основании унифицированной формы Т-9);

— выплата денежных средств сотруднику наличными или безналичным перечислением;

— расчет НДФЛ и начисление страховых взносов с сумм, превышающих установленный законодательством лимит (независимо от установленного лимита на предприятии);

— перечисление налогов и взносов в контролирующие органы (ИФНС России).

Часто бывают ситуации, когда по распоряжению руководства сотрудника отправляют в рабочие поездки по вопросам фирмы – командировки. Действующим законодательством РФ предусмотрена обязанность организаций погашать расходы сотрудника на:

- проживание на территории вне постоянного места жительства;

- питание работника;

- дополнительные расходы – суточные;

- иные затраты по согласованию с руководством организации.

Примечание от автора! Выплата суточных осуществляется авансовым платежом за день до командировки на основании приказа руководителя.

На каком счете отображаются суточные при командировках?

Размер суточных определяется организацией самостоятельно и отображается в коллективном трудовом договоре или закрепляется локальными нормативными актами.

Бухгалтерский учет расчетов с сотрудниками в части выплаты им денежных средств на возмещение затрат по командировкам осуществляется на 71 счете:

- По дебету отображаются суммы, выплаченные работнику в корреспонденции со счетами учета денежных средств (средства могут быть выданы наличными или перечислены на текущий банковский счет сотрудника).

- Кредит счета – возврат излишне перечисленных средств на основании предоставленного авансового отчета (предъявляется в течение 3 дней после окончания рабочей поездки).

К счету предусмотрено открытие отдельного субсчета для фиксирования выплат в российских рублях, а также для учета платежей в иностранной валюте. Аналитический мониторинг счета осуществляется обособленно по каждому сотруднику.

Суточные выплаты рассчитываются за каждый день рабочей поездки, включая праздничные и выходные дни, а также дни временной нетрудоспособности сотрудника во время командировки.

Следует иметь в виду! Компанией должен быть утвержден фиксированный размер суточных. Работнику не требуется подтверждение направлений расходования данных средств от поставщиков, в отличие от иных сумм, выданных на командировку, т.е. сотрудник может тратить суточные выплаты по собственному усмотрению без согласования.

Законодательно установленные лимиты суточных выплат

Законодательством установлены фиксированные суммы суточных, не подлежащих налогообложению:

- 700 рублей – для поездок по территории Российской Федерации;

- 2 500 рублей – заграничные поездки.

Суммы сверх установленных государством лимитов облагаются НДФЛ и страховыми взносами (за исключением взносов на травматизм), так как признаются доходом сотрудника. Начисление налогов и взносов осуществляется после предъявления авансового отчета.

Дополнение! При осуществлении рабочей поездки за территорию РФ: пересечение российской границы с иностранным государством оплачивается в иностранной валюте, а при поездке по России – в рублях. Даты прохождения границ определяются на основании штампов в заграничном паспорте сотрудника.

Признание суточных при налогообложении и их учет

Для принятия выплат к уменьшению налогооблагаемой базы по налогу на прибыль необходимо выполнение следующих условий:

- подтверждение производственного характера поездки;

- подтверждение длительности нахождения сотрудника за пределами территории постоянного проживания (при командировке по РФ на один день суточные не выплачиваются, при однодневной командировке за пределы Российской Федерации суточные выплачиваются в размере 50%).

Документы-основания для подтверждения выполнения условий:

- авиабилеты, железнодорожные билеты и иные проездные документы;

- договор аренды жилого помещения в месте рабочей поездке при отсутствии проездных документов;

- служебная записка или справка принимающей стороны;

- факт получения выплаты работником (РКО или платежное поручение банку);

- расчет суточных (бухгалтерская справка).

Практический пример составления бухгалтерских проводок

Иванов Петр Андреевич был отправлен в служебную командировку в г. Краснодар с 01.06.2018 по 14.06.2018. Локальным актом общества с ограниченной ответственностью «Азимут» предусмотрен размер суточных выплат – 2 000 рублей. Сумма начисленных выплат сотруднику по суточным составила 28 тыс. рублей.

Налогообложению не подлежит сумма в размере 9 800 рублей (700 руб. * 14 дней).

Бухгалтерские проводки по хозяйственным операциям по расчету с Ивановым Петром Андреевичем:

- Дт71 Кт51: 28 000 рублей – на банковский счет Иванова П.А. были перечислены суточные выплаты;

- Дт44 Кт71: 28 000 рублей – расходы на суточные выплаты были признаны в составе издержек на продажу (к расходам можно принять всю сумму выплат);

- Дт70 Кт68.01: 2 366 руб. – удержание налога на доходы физических лиц с сумм, превышающих установленный законодательством лимит;

- Дт44 Кт69.01: 527,80 руб. – начислены страховые взносы по социальному страхованию на сверхлимитные суммы суточных выплат;

- Дт44 Кт69.02.7: 4 004 руб. – обязательное пенсионное страхование сверхлимитных выплат;

- Дт44 Кт69.03.1: 928,20 руб. – обязательное медицинское страхование сверхлимитных сумм.

Авторское дополнение! Суточные сверх лимитов включаются в базу по начислению страховых взносов в том месяце, в котором предъявлен авансовый отчет контрагента – сотрудника предприятия, и перечисляются в ИФНС России до 15 числа следующего месяца.

Подробнее о правилах составления авансового отчета

Командировочные расходы в 2016 году

Командировка является необходимостью почти для всех организаций, при этом работодатель, направляя работника в командировку, обязан выплатить ему командировочные расходы.

Именно поэтому порядок направления в командировку и возмещаемые работнику расходы регулируются не только статьями 166 — 168 ТК РФ, но и Положением об особенностях направления работников в служебные командировки, утвержденным Постановлением Правительства РФ от 13.10.2008 № 749 (далее — Положение). Но на практике возникает много вопросов в отношении оформления и выплаты командировочных расходов.

Расходы на командировку

Трудовой кодекс в ч. 1 ст. 168 указывает обязательные расходы, которые необходимо возместить работнику в командировке:

- транспортные расходы работника,

- расходы на проживание;

- суточные.

Кроме того, в ТК РФ содержится указание о том, что возмещаются иные расходы, которые работник согласовал с работодателем. Это означает, что фактически перечень командировочных расходов открытый и работодатель вправе определить, какие расходы на служебные командировки можно возмещать.

При этом законодательство не ограничивает максимальные и минимальные пределы командировочных расходов, выплачиваемых коммерческой организацией. Конкретный размер и порядок выплаты таких расходов должны содержаться в коллективном договоре или локальном акте организации. И для командировочных расходов в 2016 году этот принцип сохранился.

Оформление командировки

Если ранее для направления работника в командировку и оплаты командировочных расходов необходимы были командировочное удостоверение, служебное задание, отчет о выполненной работе, то изменения, внесенные в Положение, отменили эти документы. Теперь согласно ч. 1 ст. 166 ТК РФ и абз. 2 п. 3 Положения обязательным является только письменное распоряжение руководителя о направлении в командировку – действует это уже при выплате командировочных расходов в 2015 году. В отношении распоряжения не установлена определённая форма. Это может быть приказ, к примеру по унифицированной форме Т-9. Но рекомендуется указывать место, цель, срок командировки. В случае использования служебного транспорта рекомендуется это указать. Кроме того, в локальном акте могут быть установлены документы, которые необходимо оформлять. И в таком случае для работника будет обязательным именно такой порядок.

Выдача аванса на командировочные расходы

Работодатель не просто возмещает расходы работника, но и обязан выдать аванс до отъезда (п. 10 Положения). Сумма определяется исходя из ориентировочных расходов на проезд и проживание и суточных. Расходы могут быть оплачены работодателем в безналичном порядке, когда транспортная организация или гостиница выставит счет за командировочные расходы, или выданы работнику наличными. Заявление на выдачу аванса может содержать расчет, но смета может составляться и как отдельный документ с расчетом суточных исходя из продолжительности командировки и размера, установленного в организации. Законодательно форма не установлена, и организация самостоятельно определяет, кто составляет документы и как именно подтверждается размер затрат на командировочные расходы.

Аванс на командировочные расходы выдается работнику наличными или переводится на банковскую карту работника.

За каждый день нахождения в командировке работнику выплачиваются суточные, размер которых законодательством не установлен. Организация самостоятельно устанавливает их в локальном акте. Только в целях налогообложения (п. 3 ст. 217 НК РФ) установлены предельные размеры суточных, которые не облагаются НДФЛ:

- 700 рублей в день при командировках по России;

- 2500 рублей в день при командировках за границу.

Работник не ограничен в том, как тратить суточные, отчитываться за эти расходы не надо. Основное — правильно определить размер суточных в зависимости от фактического срока командировки.

Надо отметить, что при расчете командировочных расходов за границей есть особенности – суточные за время нахождения на территории иностранного государства номинируются в валюте иностранного государства и определяются также в локальном акте организации. Но в связи с тем, что при командировке за границу работник пересекает границу РФ, то есть очень часто находится в день въезда и выезда и на территории РФ, и на территории заграничного государства, п. 17 Положения установлено, что суточные в день выезда рассчитываются как за время нахождения за рубежом, а в день въезда – как за время нахождения в РФ. Время пересечения границы определяется по штампам в заграничном паспорте. При оформлении заявления на аванс на командировку за границу надо это учитывать.

Иные расходы

Как выше уже говорили, перечень командировочных расходов открытый, и работодатель может установить в локальном акте расходы, размер, порядок отчетности в отношении типичных для организации расходов. Например, в отношении представительских расходов могут быть установлены лимиты, перечень и формы документов, необходимых для подтверждения командировочных и представительских расходов. Тем более что для признания в составе расходов в целях налогообложения прибыли к представительским расходам всегда было повышенное внимание, и в отношении переговоров в командировках порядок признания и требования к документам аналогичны (Письмо Минфина России от 16.11.2009 № 03-03-06/1/759 ). Минфин России в своих Письмах от 13.11.2007 N 03-03-06/1/807 , от 01.11.2010 N 03-03-06/1/675 приводит примерный перечень документов. Поэтому к заявлению на командировочные расходы может быть предусмотрено приложение, к примеру, сметы и программы представительского мероприятия. И также впоследствии к авансовому отчету должен быть приложен отчет о мероприятии с указанием участников, места проведения, вопросов, которые обсуждались на встрече, и достигнутых результатов.

Отражение в учете

В связи с тем, что командировка – это всегда поездка в производственных целях, то и списываются расходы на командировку проводкой на любой из счетов учета производственных затрат (20, 23, 25, 26, 28, 29, 44, 91) или же на счета формирования первоначальной стоимости приобретенного имущества (08, 10, 15) в зависимости от цели командировки.

Выдача денежных средств может производиться как из кассы (счет 50), так и перечислением на банковскую карту работника (счет 51).

Как отразить в учете представительские расходы командированного сотрудника

Состав представительских расходов

К представительским расходам командированного сотрудника можно отнести затраты:

- на официальный прием и (или) обслуживание (в т. ч. буфетное) представителей других организаций, а также официальных лиц самой организации;

- на транспортное обеспечение доставки к месту проведения представительского мероприятия и (или) заседания руководящего органа и обратно;

- на оплату услуг переводчиков (не состоящих в штате организации) во время проведения представительских мероприятий.

К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Такие правила установлены пунктом 2 статьи 264 Налогового кодекса РФ.

Ситуация: можно ли отнести к представительским расходам затраты на алкогольную продукцию, закупленную для организации встречи (банкета и т. п.)?

Налоговый кодекс РФ разрешает учесть в составе представительских расходов затраты на проведение официальных приемов, не уточняя при этом перечень подобных затрат (п. 2 ст. 264 НК РФ). Поэтому затраты на алкогольную продукцию можно учесть без применения дополнительных лимитов (с учетом только ограничений, установленных в законодательстве для представительских расходов).

| Видео (кликните для воспроизведения). |

Аналогичной точки зрения придерживается Минфин России в письмах от 25 марта 2010 г. № 03-03-06/1/176, от 16 августа 2006 г. № 03-03-04/4/136. Подтверждает ее арбитражная практика (см., например, постановления ФАС Поволжского округа от 15 января 2013 г. по делу № А55-14189/2012, Уральского округа от 10 ноября 2010 г. № Ф09-7088/10-С2 и др.).

Бухучет

В бухучете представительские расходы в полном объеме спишите на затраты по обычным видам деятельности (п. 5, 7 ПБУ 10/99). При этом в учете составьте следующие проводки:

Дебет 26 (44) Кредит 71

– отражены представительские расходы;

Дебет 19 Кредит 71

– учтен НДС по расходам, понесенным через подотчетное лицо.

Документальное оформление

Представительские расходы, понесенные в командировке, оплачивает сотрудник. Поэтому он должен составить авансовый отчет (в свободной форме или по типовой форме № АО-1) и приложить к нему документы, подтверждающие размер и назначение затрат. Например, счета-фактуры и чеки ККТ из ресторанов и кафе, акты выполненных работ при оплате услуг переводчиков, проездные билеты, накладные, товарные чеки и чеки ККТ при приобретении продуктов питания и напитков для буфетного обслуживания и т. д.

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, с компенсации представительских расходов, произведенных сотрудником во время командировки, не нужно платить:

- НДФЛ (п. 3 ст. 217 НК РФ, письмо Минфина России от 7 августа 2012 г. № 03-04-06/6-221);

- взносы на обязательное пенсионное (социальное, медицинское) страхование(подп. «и» п. 2 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (подп. 2 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Порядок расчета остальных налогов зависит от того, какую систему налогообложения применяет организация.

Налог на прибыль

Представительские расходы, в том числе и те, которые сотрудник понес во время командировки, уменьшают налогооблагаемую прибыль (подп. 22 п. 1 ст. 264 НК РФ). Но для этого нужно, чтобы они отвечали требованиям пункта 1 статьи 252 Налогового кодекса РФ: были документально подтверждены, экономически обоснованны и направлены на получение дохода.

Ситуация: какими документами можно подтвердить экономическую обоснованность представительских расходов?

Любыми первичными документами, которые подтверждают такие расходы и их экономическую обоснованность.

Ведь в пункте 2 статьи 264 Налогового кодекса РФ не установлен конкретный перечень документов, которыми нужно подтверждать представительские расходы. Однако каждый факт хозяйственной жизни нужно оформить первичными учетными документами (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, ст. 313 НК РФ). При этом они должны содержать все обязательные реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Подтвердить экономическую обоснованность представительских расходов можно, например, с помощью:

- сметы, утвержденной протоколом общего собрания участников (акционеров) организации или руководителем организации на определенный период времени;

- приказа руководителя об осуществлении расходов на представительские цели;

- отчета о проведении мероприятий, в ходе которых были произведены представительские расходы;

- акта об осуществлении представительских расходов, утвержденного руководителем организации;

- иных документов, свидетельствующих об обоснованности и производственном характере расходов.

Формы документов разработайте самостоятельно и приложите к приказу об учетной политике (п. 4 ПБУ 1/2008, ст. 313 НК РФ).

По мнению контролирующих ведомств, в отчете о проведении мероприятий, в ходе которых были произведены представительские расходы, должны быть указаны:

- цели и результаты проведенных мероприятий;

- дата и место проведения;

- состав участников (принимающей и приглашенной сторон);

- сумма затрат и т. п.

Такие требования изложены в письмах ФНС России от 8 мая 2014 г. № ГД-4-3/8852, Минфина России от 10 апреля 2014 г. № 03-03-РЗ/16288, от 1 ноября 2010 г. № 03-03-06/1/675, от 22 марта 2010 г. № 03-03-06/4/26.

О том, можно ли признать экономически обоснованными представительские расходы, которые не привели к положительному результату (подписанию договора), см. Какие расходы по налогу на прибыль являются экономически обоснованными .

Пример оформления и отражения в бухучете представительских расходов, произведенных во время командировки

На I квартал ООО «Альфа» утвердило смету представительских расходов в размере 33 700 руб.

В марте менеджер «Альфы» А.С. Кондратьев был в командировке в Ростове-на-Дону. Цель командировки – предварительные переговоры с ООО «Торговая фирма «Гермес»» о совместном продвижении товаров и сопутствующих услуг. На основании приказа руководителя Кондратьев оплачивает расходы, понесенные в ходе встречи с представителем «Гермеса».

На обед c представителем «Гермеса» А.С. Кондратьев потратил сумму 5900 руб. (в т. ч. НДС – 900 руб.). Сумма расходов отражена в авансовом отчете Кондратьева и подтверждена первичными документами.

По возвращении из командировки Кондратьев представил в бухгалтерию:

- авансовый отчет с документами, подтверждающими командировочные расходы;

- отчет о переговорах с указанием представителей организации-партнера и перечня вопросов, решаемых на встрече;

- акт об осуществлении представительских расходов;

- счет-фактуру ресторана на сумму 5900 руб. (в т. ч. НДС – 900 руб.).

После утверждения авансового отчета бухгалтер «Альфы» сделал в учете проводки:

Дебет 26 Кредит 71

– 5000 руб. – приняты к учету представительские расходы, произведенные во время командировки;

Дебет 19 Кредит 71

– 900 руб. – учтен НДС по представительским расходам, произведенным во время командировки.

Ситуация: можно ли отнести к представительским расходам при расчете налога на прибыль затраты на приобретение сувениров для участников деловой встречи?

Ответ: да, можно при соблюдении определенных условий.

Перечень представительских расходов, учитываемых при налогообложении прибыли, приведен в пункте 2 статьи 264 Налогового кодекса РФ (подп. 22 п. 1 ст. 264 НК РФ). В нем не предусмотрены затраты на приобретение сувениров для участников деловой встречи. Поэтому эти расходы учесть при расчете налога на прибыль нельзя. Такой вывод следует из писем Минфина России от 25 марта 2010 г. № 03-03-06/1/176, от 16 августа 2006 г. № 03-03-04/4/136.

В то же время представители налоговой службы не отрицают возможности учесть стоимость сувениров в составе представительских расходов организации при соблюдении определенных условий, а именно:

- на сувенире присутствует логотип организации;

- сувенирная продукция вручается участникам деловой встречи во время официального приема в целях установления (поддержания) взаимного сотрудничества.

Такой вывод содержится в письмах МНС России от 16 августа 2004 г. № 02-5-10/51, УФНС России по г. Москве от 30 апреля 2008 г. № 20-12/041966.2 и подтвержден арбитражной практикой (см., например, постановления ФАС Московского округа от 31 января 2011 г. № КА-А40/17593-10, от 5 октября 2010 г. № КА-А41/11224-10).

При расчете налога на прибыль представительские расходы учтите в пределах нормы. Норма составляет 4 процента от расходов на оплату труда за тот отчетный (налоговый) период, в котором представительские расходы были произведены. Сверхнормативные представительские расходы при расчете налога на прибыль не учитывайте. Это следует из пункта 2 статьи 264 Налогового кодекса РФ. В бухучете представительские расходы признаются в полной сумме (без учета нормативов).

Учет доходов и расходов для расчета налога на прибыль нужно вести нарастающим итогом с начала года (п. 7 ст. 274 НК РФ). Следовательно, нормативы, которые привязаны к конкретным показателям (выручке, расходам на оплату труда и т. д.), рассчитываются по итогам каждого отчетного (налогового) периода по налогу на прибыль (п. 2 ст. 285 НК РФ). Поэтому нормируемые расходы, которые по итогам месяца (квартала) являются сверхнормативными, по итогам следующего отчетного периода или по итогам года могут уложиться в норматив. В этом случае организация вправе списать часть нормируемых затрат, которая не была учтена в расходах в предыдущем отчетном периоде (в пределах норматива, рассчитанного по итогам текущего отчетного периода (года)).

Поэтому при возникновении сверхнормативных расходов в бухучете отразите вычитаемую временную разницу и соответствующий ей отложенный налоговый актив (п. 11, 14 ПБУ 18/02). При его отражении сделайте проводку:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражен отложенный налоговый актив с суммы сверхнормативных представительских расходов, признанных в бухгалтерском и не признанных в налоговом учете.

При включении в расходы части нормируемых затрат, которые по итогам предыдущего отчетного периода были признаны сверхнормативными, спишите соответствующую сумму отложенного налогового актива:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09

– погашен отложенный налоговый актив (в части представительских расходов, признанных в текущем отчетном (налоговом) периоде в пределах норматива).

Если по итогам года норматив представительских расходов будет меньше суммы фактически понесенных затрат, то уменьшить налогооблагаемую прибыль на сумму сверхнормативной разницы нельзя ни в текущем, ни в следующем году (п. 2 ст. 264 НК РФ).

Отложенный налоговый актив, не погашенный полностью до окончания налогового периода, в последнем квартале (месяце) налогового периода спишите на счет прибылей и убытков (п. 17 ПБУ 18/02) следующей проводкой:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 09

– списан отложенный налоговый актив в части представительских расходов, не признанных в налоговом учете в текущем налоговом периоде.

УСН

Представительские расходы (в т. ч. и произведенные в командировке) не влияют на расчет единого налога при упрощенке. В организациях, которые платят единый налог с доходов, – потому что они вообще не учитывают никакие расходы (п. 1 ст. 346.18 НК РФ). В организациях, которые платят единый налог с разницы между доходами и расходами, – потому что этот вид расходов отсутствует в закрытом перечне, приведенном в пункте 1 статьи 346.16 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме Минфина России от 11 октября 2004 г. № 03-03-02-04/1/22.

Суммы НДС по представительским расходам также не уменьшают налоговую базу организаций на упрощенке (подп. 8 п. 1 ст. 346.16 НК РФ).

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы представительские расходы (в т. ч. и произведенные в командировке) не влияют.

ОСНО и ЕНВД

Представительские расходы могут быть связаны одновременно с деятельностью на общей системе налогообложения и на ЕНВД. В таком случае сумму расходов нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Представительские расходы командированного сотрудника, который занят только одним видом деятельности организации, распределять не нужно.

Предельную величину представительских расходов определите исходя из величины расходов на оплату труда, относящихся к общей системе налогообложения.

Сумму НДС, выделенную в счете-фактуре, распределите по методике, установленной в пунктах 4 и 4.1 статьи 170 Налогового кодекса РФ.

Проводки по командировочным и представительским расходам

Вести бизнес в современных рыночных условиях без служебных командировок и представительских расходов на официальные встречи с партнерами практически невозможно, так как наличие деловых связей с другими компаниями важно для успешного развития в будущем. Как отражаются такие расходы в бухгалтерском учете, что к ним относится, как они должны быть оформлены и какие проводки по ним формируются — рассмотрим далее.

Как учитывать командировочные расходы в бухгалтерском учете

Затраты, связанные с командировочными и представительскими расходами предприятий, включаются в состав прочих расходов, связанных с производством и реализацией.

К командировочным расходам относятся:

- Расходы по проезду;

- Расходы по найму жилья;

- Суточные расходы;

- Иные расходы с разрешения работодателя.

Также командировкой может считаться однодневный выезд или проезд дистанционного работника в офис компании.

Важно! Все командировочные расходы, кроме суточных, должны быть подтверждены документально и экономически обоснованными.

При переводе подотчётных сумм на карту для командировочных расходов для документального подтверждения необходимо:

- В чеках отображение использования средств именно данной карты с обязательным указанием фамилии;

- При оплате наличными иметь квитанции с банкомата о снятии денежных средств для командировочных расходов.

Оплата командировки производится по среднему заработку. Возможна и другая оплата, например, оклад, но не менее суммы среднего заработка. Оплата выходных, выпадающих на командировку, производится в двойном размере или предоставляется дополнительный выходной.

НДФЛ и командировочные расходы

Рассмотрим расходы, которые облагаются НДФЛ в виде схемы:

Что такое суточные расходы в командировке

Суточные расходы – это разновидность командировочных расходов, предназначенные для возмещения расходов вне места проживания в связи с служебной необходимостью.

Важно! Если командировочное лицо имеет возможность возвращаться каждый день в течении командировки на место жительство, то суточные не выплачиваются.

Выплачиваются за каждый день, а также в праздники и выходные, в том числе и дни нахождения в пути. При этом суточные выплачиваются даже в случае документально подтверждённого больничного во время командировки.

Суммы суточных прописываются в локальных нормативных документах, при этом отдельно учитываются заграничные командировки и командировки в пределах Российской Федерации.

Суточные не выплачиваются при однодневных командировках в пределах РФ и оплачиваются в половинной стоимости при выезде за границу.

Пределы суточных расходов при начислении НДФЛ (суммы меньше предела не облагаются):

- Для командировок в пределах РФ – 700 руб.;

- Для заграничных командировок – 2 500 руб.

Получите 267 видеоуроков по 1С бесплатно:

Типовые проводки по командировочным и суточным расходам

| Дт | Кт | Описание проводки |

| 71 | 50 (51) | Выдача денежных средств из кассы (перечисление на банковскую карту) на командировочные расходы |

| 20 (26, 44 и т.д.) | 71 | Отражение командировочных расходов в производстве или в расходах на продажу |

| 71 | 50 (51) | Возмещение сотруднику перерасхода на командировочные расходы денежных средств из кассы (счета) |

| 50 | 71 | Возврат неизрасходованных денежных средств выплаченных на командировочные расходы |

Васильков И.И. командирован из Москвы в Сухум с 10 по 16 декабря. Поезд отправляется из Москвы 10 декабря в 07.44 и прибывает в Сухум 12 декабря в 09.47, при этом границу РФ пересекает 12 декабря. Васильков И.И. с 17 декабря был в отпуске по месту назначения командировки и 20 декабря выехал обратно. Локальным нормативным актом предприятия предусмотрен следующий размер суточных: 1 000,00 руб. — для командировок по России, 2 500,00 руб. — для командировок за границу.

За с 10 по 11 декабря работнику выплачиваются суточные в размере 1000,00 руб., а начиная с 12 декабря – 2 500,00 руб. за каждый день нахождения работника в иностранном государстве. Командировочные расходы учитываются в составе общехозяйственных затрат.

Следующие командировочные расходы были документально подтверждены:

- Дорога – 15 000,00 руб. Москва – Сухум;

- Дорога – 14 000,00 руб. Сухум — Москва;

- За найм жилья – 4 дня * 1 500,00 руб. = 6 000,00 руб.

- Прочие командировочные расходы, обговорённые с работодателем – 10 000,00 руб.

Облагаемые расходы НДФЛ:

- Суточные – 2*300,00 руб.;

- Дорога Сухум – Москва – 14 000,00 руб.;

- Итого НДФЛ – 2119,00 руб.

Бухгалтер сформировал следующие проводки по командировочным расходам:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| 09.12.2016 | 71 | 50 | 60 000,00 | Выдача аванса на командировочные расходы | КО-2 |

| 20.12.2016 | 26 | 71 | 15 000,00 | Дорога Москва- Сухум | Авансовый отчет |

| 20.12.2016 | 26 | 71 | 6 000,00 | Жилье | |

| 20.12.2016 | 26 | 71 | 14 600,00 | Суточные | |

| 20.12.2016 | 26 | 71 | 10 000,00 | Прочие расходы | |

| 20.12.2016 | 26 | 71 | 14 000,00 | Дорога Сухум — Москва | |

| 20.12.2016 | 50 | 71 | 400,00 | Возврат неизрасходованных денежных средств | КО-1 |

| 31.12.2016 | 70 | 68 | 2 119,00 | Удержан НДФЛ с командировочных расходов |

Бухгалтерский учет представительских расходов

К представительским расходам относят:

- Официальные приёмы, как представителям других организаций, официальных лиц организации – налогоплательщика, так и участников совета директоров и прочих, независимо от места проведения;

- Транспортное обеспечение доставки этих лиц до места официального приёма и обратно;

- Буфетное обслуживание во время переговоров;

- Услуги переводчиков, во время проведения официального приёма.

Перечень является закрытым и не включённые в него представительские расходы не учитываются в налоге на прибыль.

К представительским расходам не относят организации:

- Развлечений;

- Отдыха;

- Профилактики или лечения заболеваний.

Важно! Представительские расходы некоммерческой организацией за счёт целевого финансирования не учитываются в налогообложении по налогу на прибыль.

Представительские расходы включаются в состав прочих расходов в размере не превышающие 4% от расходов на оплату труда за отчётный период. На превышение представительных расходов от нормы возникает постоянная разница.

Важно! Расходы должны быть экономически обоснованными и документально подтверждёнными.

Типовые проводки по представительским расходам

| Дт | Кт | Описание проводки |

| 26 | 71 | Оплата представительских расходов подотчётным лицом |

| 26 | 60 (76) | Услуги сторонних организаций отнесены на представительские расходы |

| 90.08 (20 и т.д) | 26 | Списание представительных расходов |

Представительские расходы — как оформить на примере

Допустим, у предприятия фонд заработной платы – 1 500 000,00 руб. Предприятие понесло расходы на создание представительского приёма в размере 154 000,00 руб. Из них:

- на проведение официального приёма 70 000,00 руб.;

- на буфетное обслуживание (официальный приём) — 15 000,00 руб.;

- на транспортное обслуживание – 10 000,00 руб.;

- на культурно-массовое мероприятие – 14 000,00 руб.;

- на экскурсию – 5 000,00 руб.;

- на буфетное обслуживание (культурно-массовое мероприятие)– 20 000,00 руб.;

- на приобретение подарков и сувениров – 20 000,00 руб.

Расчет представительских расходов согласно примеру:

- Сумма представительских расходов входящие в перечень учитываемых при исчислении налога на прибыль: 70 000,00 + 15 000,00 +10 000,00 = 95 000,00 руб.

- Из них учитывается сумма не более 4% от расходов на оплату труда – 60 000,00 руб.

- Сумма прочих расходов на представительный приём, не входящий в перечень составляет: 14 000,00 + 5 000,00 + 20 000,00 + 20 000,00 = 59 000,00 руб.

- В учётной политике закреплено использование директ-костинг при учёте косвенных затрат.

Учет представительских расходов проводки:

| Дата | Счет Дт | Счет Кт | Сумма, руб. | Описание проводки |

| 10.12.2016 | 26 | 60 | 154 000,00 | Представительские расходы учтены в общехозяйственных расходах |

| Закрытие месяца | ||||

| 31.12.2016 | 90.08 | 26 | 154 000,00 | БУ |

| 31.12.2016 | 90.08 | 26 | 60 000,00 | НУ |

| 31.12.2016 | 90.08 | 26 | 94 000,00 | ПР |

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

| Видео (кликните для воспроизведения). |

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Источники

Кучерена Анатолий Бал беззакония. Диагноз адвоката; Политбюро — М., 2015. — 352 c.

Мархгейм, М. В. Правоведение / М.В. Мархгейм, М.Б. Смоленский, Е.Е. Тонков. — М.: Феникс, 2009. — 416 c.

Рогожин Н. А. Арбитражный процесс; Юстицинформ — Москва, 2012. — 240 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.