Содержание

В России, как и во многих других странах мира, налоги являются важной составляющей бюджетной системы. Они необходимы для обеспечения финансовой устойчивости государства и решения социальных задач. Вместе с тем, не все граждане понимают, что обязанностью каждого налогоплательщика является уплата налогов, а не может быть добровольной.

В соответствии с Налоговым кодексом Российской Федерации каждое лицо, получающее доходы или имеющее имущество, обязано платить налог. Исключения могут существовать только в случаях, предусмотренных законодательством. Также существует возможность добровольной уплаты налогов, но это не означает, что гражданин вправе решать, платить ему налог или нет.

При отсутствии у налогоплательщика денежных средств на оплату налогов предусмотрены специальные механизмы в виде авансового платежа или рассрочки. Но это не освобождает от обязательств перед налоговым органом. За неуплату налогов налогоплательщику могут быть применены санкции в виде штрафов или пеней.

Для тех, кто платил налоги ранее, новость не новая. Однако, все же необходимо поделиться информацией о том, что есть единый портал государственных услуг, где можно ознакомиться с документами и налоговым законодательством, а также заполнить декларации на имущественные налоги и налог на доходы физических лиц.

В Петербурге действует система «Личный кабинет налогоплательщика», где можно получить информацию о задолженностях перед бюджетом, посмотреть историю платежей и другую информацию.

Таким образом, уплата налогов – обязанность каждого гражданина, и не может быть делом добровольным. Несоблюдение данной обязанности может привести к штрафам и пеням, что не является выгодным ни для кого. Если у вас есть вопросы по поводу уплаты налогов, вы можете обратиться за информацией в органы налоговой службы.

Ссылка на закон — НК РФ Статья 45. Исполнение обязанности по уплате налога, сбора, страховых взносов.

Законодательная база налогообложения

Налогообложение является одним из главных источников доходов бюджета, поэтому законодательство в этой области является жизненно важным.

На территории России действует Единый налоговый кодекс (ЕНК), который регулирует вопросы налогообложения. Согласно ЕНК, физические лица обязаны платить налоги с доходов, полученных за год, на территории Российской Федерации.

Если говорить о имущественных налогах, то граждане России обязаны платить налог на имущество, если у них есть такое имущество на территории страны, за исключением земельного налога.

Органы, осуществляющие контроль за платежами налогоплательщиков — налоговые органы. Они могут привлекать граждан к пеням за неуплату налога или нарушение налогового законодательства.

Также налогоплательщик может платить налог по авансовым платежам, которые можно распределить по году.

В случае отсутствия денежных средств налог можно оплатить имуществом.

Налоговый кодекс предусматривает различные формы для подачи заявлений налогоплательщиком, такие как: личный кабинет на сайте Федеральной налоговой службы, подача документов в бумажном виде, а также подача в электронном виде через интернет.

Также имеется возможность поделиться добровольной информацией с налоговым органом для уточнения налогооблагаемых доходов.

Необходимо понимать, что уплата налога — обязанность граждан, а не дело добровольное, поскольку налоги являются основным источником дохода для государства.

Если налоговый кодекс был нарушен, налогоплательщику грозят пеням. Поэтому необходимо следовать законодательству и платить налоги в срок.

Общие положения

Обязанность платить налоги закреплена в законодательстве России. Каждый год гражданам и организациям необходимо подавать заявления для уплаты налогов на доходы, имущественные и земельный налог. Налоговый кодекс детально описывает права и обязанности налогоплательщика и налоговых органов.

Для тех, кто не знает, как расчитать свой налоговый платеж или кому нужна консультация, можно обратиться в налоговый орган или найти информацию в интернете. Если же вы не хотите тратить свое время на решение вопросов налогообложения, вы можете воспользоваться услугами специалистов в этой области.

Также важно знать, что налоговые органы имеют право оштрафовать налогоплательщика за неуплату налога или нарушение сроков платежей. Помимо административных штрафов, могут быть применены и другие меры, такие как пени, увеличение налогового платежа или изъятие имущества.

Если вы считаете, что ваш налоговый платеж был рассчитан некорректно, вы можете подать жалобу или заявление в общественную палату или в налоговый орган для пересмотра вашего дела. Также можно поделиться своим опытом с другими гражданами, чтобы помочь им в их налоговой добровольной деятельности.

Единый налог на вмененный доход (ЕНВД) была введена для предпринимателей с доходами меньшей чем 150 миллионов рублей в год, которые ранее платили УСН до 6 процентов. Более подробную информацию о ЕНВД и других налогах можно найти в налоговом кодексе.

Кроме того, уплата налогов помогает развивать экономику и пополнять бюджетную казну, что позволяет стране реализовывать различные проекты и программы для блага граждан.

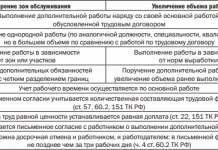

Налоговые режимы для различных категорий налогоплательщиков

Под налогообложением понимается обязательный платеж налогов в бюджетную систему страны. Обязательность уплаты налога определяется законодательством, которое устанавливает налоговые режимы для различных категорий налогоплательщиков.

Для физических лиц действует единый налоговый кодекс, который определяет налогообложение на основе имущественных и личных доходов. Люди, не имеющие дохода, могут уплачивать добровольный налог.

Юридические лица могут платить налоги в различных налоговых режимах: общая система налогообложения, упрощенная система налогообложения, патентная система налогообложения, единый налог на вмененный доход.

В случае отсутствия у налогоплательщика информации о платеже налога или если налог был уплачен в меньшей сумме, чем предусмотрено законом, налогоплательщик может быть обязан в дополнительном порядке уплатить налог и пеня. Однако, если была предоставлена вся необходимая информация, то дополнительной уплаты не требуется.

Важно отметить, что в современном мире большинство налоговых органов предоставляют возможность подать заявления о платежах налогов и денежных авансах через интернет. Также можно получить информацию о своих налоговых обязательствах, а также поделиться новостью с другими людьми.

Для оптимизации налогообложения и уменьшения налоговых затрат важно правильно выбрать налоговый режим, подходящий для каждой конкретной категории налогоплательщиков и их имущественных и доходовых характеристик.

| Налоговые режимы | Описание |

|---|---|

| Общая система налогообложения | Установлен для юридических лиц, предоставляющих продукты и услуги на рынке в обычном порядке. |

| Упрощенная система налогообложения | Предназначен для индивидуальных предпринимателей и юридических лиц, имеющих определенный оборот и не более определенного количества сотрудников. |

| Патентная система налогообложения | Используется индивидуальными предпринимателями, занятыми в сфере услуг и торговли определенными товарами. Оплата налога производится в виде единовременного патента. |

| Единый налог на вмененный доход | Установлен для отдельных категорий юридических лиц для упрощения расчетов налогов: для организаций, осуществляющих деятельность в области розничной торговли, предоставления услуг по ремонту, технического обслуживания и др. |

Таким образом, выбор налогового режима зависит от конкретных характеристик имущества и доходов налогоплательщика, а также от особенностей его видов деятельности. Важно правильно выбрать налоговый режим для предотвращения возможных штрафов и нарушений налогового законодательства.

Определение основных понятий

Для полного понимания темы «Уплата налога – обязанность или дело добровольное?» необходимо разобраться в основных понятиях, связанных с налогами.

Налог — это денежный платеж, который налагается на физических и юридических лиц в соответствии с законодательством страны. Он выплачивается в бюджетную систему государства для обеспечения финансовой устойчивости государства и субъектов РФ.

Налогоплательщик — это физическое или юридическое лицо, которое обязано платить налоги в соответствии с законодательством страны.

Обязанность платить налоги не зависит от личных взглядов, убеждений или национальности налогоплательщика. Она является единым для всех гражданам Российской Федерации.

Земельный налог — это налог, который налагается на владельцев земельных участков. Он рассчитывается на основе площади земли, установленной в документах на участок.

Если налогоплательщик не платит налог вовремя, он будет обязан выплатить дополнительно пеню за просрочку.

Авансовый платеж — это платеж, который налогоплательщик может сделать добровольно в течение года, чтобы избежать будущих пеней и негативных последствий.

Информация о налогоплательщиках хранится в налоговом органе. Отсутствия информации об объекте налогообложения не освобождает налогоплательщика от обязанности уплаты налога.

Налоговый кодекс РФ — это основной законодательный акт, регулирующий порядок и условия уплаты налогов в Российской Федерации.

Добровольная уплата налогов — это платежи, которые налогоплательщик может сделать добровольно в меньшей сумме, чем требуется по законодательству.

Единый налог на имущество организаций — это налог, который платят юридические лица за имущество, имеющееся в их распоряжении.

Заявление о налоговой базе — это документ, который налогоплательщик может подать в налоговый орган для уменьшения налоговой базы (доходов или имущества).

Новость — налоговые законы и правила могут периодически изменяться, поэтому важно следить за актуальной информацией и обновлениями в налоговой сфере.

Также, существует возможность заходить на сайт налоговой службы через интернет и проверять свой личный кабинет для обращения за информацией.

Важно помнить, что уплата налогов является обязанностью всех налогоплательщиков, и невыполнение этой обязанности может привести к негативным последствиям, включая штрафы и пеню. р>

- Итак, сузим нашу тему:

- Налогообложение является обязанностью всех граждан Российской Федерации;

- Налог — это денежный платеж, налагаемый на физических и юридических лиц;

- Задолженность по налогам может привести к пеням и штрафам;

- Авансовый платеж позволяет избежать негативных последствий от задолженности;

- Налоговый кодекс РФ — это основной законодательный акт в области налогов;

- Уменьшить налоговую базу можно через заявления налогоплательщика о налоговой базе.

Обязанность

В соответствии с законодательством РФ каждому гражданину, получающему доходы, необходимо платить налоги в бюджетную систему.

Добровольный платеж

Если у вас есть личный доход или имущество, для которых не была предусмотрена обязанность по уплате налога доходов физических лиц (ЕНВД), вы можете платить налог добровольно.

Налоговый кодекс

Для уплаты налогов необходимо знать Налоговый кодекс РФ и на основе этого закона найти соответствующую информацию.

Единый налоговый документ

На основе налоговой декларации нужно заполнить единый налоговый документ и подавать его в орган налоговой службы по месту жительства.

На онлайн-платежах

Если вы платите налоги через интернет, вы можете найти код для уплаты налога в соответствующем разделе налоговой службы.

Платежи и пеня

Если вы не платили налоги вовремя, вы должны заплатить пеню. Авансовый платеж по налогу может быть установлен органом налоговой службы.

Документы

Налоговый документ может быть заполнен индивидуально или при помощи специализированных услуг, то есть в связи с отсутствием у вас времени вы можете обратиться в орган налоговой службы для получения документа.

Новые правила

Согласно новым правилам, налогоплательщики могут поделиться данными об их доходах и имущественных правах с органами налоговой службы для облегчения процесса подачи заявлений.

Налогообложение

Налогообложение является обязанностью граждан по законодательству страны, в которой они проживают. Уплата налогов происходит обязательно, либо добровольно, если речь идет об имущественных налогах.

Для того чтобы платить налоги через интернет, вам необходимо ознакомиться с информацией налоговой службы об обязательных платежах и суммах, которые вы должны заплатить за год. Если вы не знаете, как платить налоги, вы можете обратиться в муниципальный орган или налоговую инспекцию для получения помощи.

| Видео (кликните для воспроизведения). |

Существует несколько видов налогов, которые облагают доходы населения и имущество, в том числе земельного платежа. Граждане имеют обязанность платить налог, и если они не платят, то могут быть назначены пеня или денежные штрафы.

Однако, существует возможность платить налоговыми авансами. Если вы платили налоги по кодексу за прошлый год, то вам не нужно платить налоговый аванс в текущем году.

По закону об обязанности налогоплательщика, вы должны подавать документы на налоговое уведомление лично или через муниципальный орган налоговой инспекции. Если вы не платили налоги в течение года, то вы обязаны подать заявление на уплату налога в соответствующий орган.

Если у вас есть имущество и доходы, вы должны добровольно отчитываться о своих налоговых обязательствах. Если вы не платили налоги прошлые годы, вы можете заключить соглашение с налоговой службой о платежах и платить за менее чем настоящую сумму нарушения закона.

Налогообложение способствует формированию бюджетной системы. Деньги, собранные в результате налоговой платы, используются для финансирования социальных инфраструктур, таких как образование, здравоохранение и благосостояние людей.

Каждый гражданин обязан платить свою долю налогов по закону. Если вы не платили налоги по причине отсутствия информации, вы всегда можете обратиться в муниципальный орган налоговой инспекции или налоговый орган на получение инструкций.

Налогоплательщик

Налогоплательщик – это физическое или юридическое лицо, которое обязано платить налоги в бюджетную систему. В соответствии с законодательством Российской Федерации налогоплательщики могут быть обязаны платить налоги на имущество, земельный налог, налог на прибыль, единый налог на имущество предприятий и многое другое.

Органы Федеральной налоговой службы (ФНС) отвечают за сбор информации об уплате налогов гражданами и юридическими лицами. Налогоплательщик имеет обязанность платить налоги в срок и размере, определенном налоговым кодексом РФ. В случае неуплаты или неполной уплаты налогов налогоплательщик может быть подвергнут штрафам и пеням.

Существует добровольная форма уплаты налогов. Так, налогоплательщик может добровольно поделиться информацией по добровольной уплате налогов в социальных сетях, на форумах или других ресурсах в интернете.

Однако, несмотря на то, что добровольная уплата налогов может быть возможна, налогоплательщик всегда имеет обязанность уплатить налоги в соответствии с законодательством РФ. Это обязанность налогоплательщика, а не дело добровольное.

Несоблюдение обязанности по уплате налогов может привести к санкциям. Например, налоговые органы могут потребовать дополнительных платежей в виде штрафов, пеней и процентов за недоимку налогов на основании законодательства РФ. Помимо этого, налогоплательщик может лишиться права на получение документов, связанных с оборотом имущества, и новых разрешений на имущество.

Существуют случаи, когда налогоплательщик не может платить налоги по объективным причинам. В этом случае налоговый кодекс предусматривает право на авансовый платеж, который может применяться в качестве альтернативного способа уплаты налогов.

Важно отметить, что налогоплательщик не может отказаться от своей обязанности по уплате налогов. Однако, он может рассчитывать на уменьшение налоговой нагрузки в соответствии с законодательством РФ, как налоговые заявления, предоставление информации о доходах и имущественных налоговых формах.

Налоговая база

Налоговая база представляет собой совокупность доходов налогоплательщика за определенный год, на основе которых рассчитывается налоговая обязанность. Для физических лиц это могут быть доходы от трудовой деятельности, аренды имущества, продажи имущества или ценных бумаг, дивиденды, проценты по вкладам и другие виды.

В соответствии с законодательством Российской Федерации налоговая база регулируется Налоговым кодексом. Она рассчитывается на основе сведений, полученных налоговыми органами, а также на основе заявлений налогоплательщиков. Граждане могут добровольно сообщать информацию об их доходах и имущественных налогах налоговым органам. Если налогоплательщик не сообщает информацию о своих доходах, налоговая база может быть рассчитана на основе данных о меньшей доходности.

Для уплаты налогов необходимы различные документы, среди которых единый налоговый документ, заявления и другие. Если налогоплательщик не платил налог, то ему могут быть начислены пеня, а в случае отсутствия платежа вообще — судебные штрафы.

На сайте налоговых органов в интернете можно найти информацию о налоговой базе, а также о месте и способе уплаты налога. В Петербурге была введена возможность об оплате налогов наличными или денежными средствами через банковские терминалы.

Важно помнить, что уплата налога является обязанностью граждан, а не добровольной. Налоговая база и ее правильный расчет помогают поделиться информацией с налоговым органом и вовремя производить уплату налогов, что способствует гармоничной работе бюджетной системы страны.

Принудительное и добровольное уплаты налога

Уплата налога является обязанностью граждан в соответствии с законодательством Российской Федерации. Однако, помимо принудительного платежа, существует возможность добровольной уплаты налогов.

Добровольно граждане могут уплачивать налоги в виде авансовых платежей или единого налога на имущество. Также можно платить налог добровольно в случае отсутствия задолженности по налоговым платежам в текущем году.

Для уплаты налогов можно использовать личный кабинет на сайте Федеральной налоговой службы в интернете, а также использовать услуги органов государственной власти по уплате налогов лицензированных банков.

Если у вас возникают вопросы по поводу уплаты налогов или вы не имеете необходимой информации, о налоговых платежах и уплате по ним, можете обратиться за помощью в офисы Федеральной налоговой службы или же изучить соответствующий раздел на сайте ФНС.

Принудительная уплата налогов происходит в случае неисполнения гражданами своей обязанности уплаты налогов. В таком случае, органы налогового контроля могут начислять пенные санкции, включая лишение имущества и земельного участка.

Неуплата налогов может привести к серьезным имущественным и финансовым проблемам, поэтому лучше соблюдать свою обязанность по уплате налогов вовремя и добровольно, чтобы избежать последующих пеням и штрафам от налогового органа.

Штрафы и санкции в случае неуплаты налогов

Уплата налога — это не только обязанность, но и гражданская позиция, ведь благодаря этому мы поддерживаем бюджетную систему нашей страны. Но что, если налоги не были уплачены в полном объеме или вовсе не были платили за прошедший год?

В этом случае налогоплательщика ждут не только штрафы, но и другие меры, предусмотренные Налоговым кодексом РФ. Например, если вы не заплатили налог, то на вас может быть наложена пеня в размере одной трехсотой действующей ставки рефинансирования ЦБ РФ за каждый день просрочки.

Но это еще не все, также могут начисляться штрафы за нарушение сроков подачи заявлений и ориентировочных расчетов, а также за нарушение сроков авансового платежа.

Кроме того, если вы не заплатили налог в полном объеме и попадаете под действие статьи 198 НК РФ, то на вас может быть возложена уголовная ответственность.

Чтобы избежать штрафов и санкций, необходимо внимательно изучать информацию на официальных сайтах налоговых органов, заполнять документы в срок и платить налоги в полном объеме. Если у вас возникли проблемы с оплатой налогов, обязательно свяжитесь с налоговым органом и попросите помощи.

Если вы владеете имущественными правами на земельный участок или на жилой объект, то вам может быть начислена дополнительная плата в виде земельного налога или налога на имущество физических лиц.

В Интернете можно найти полезные материалы по правилам уплаты налогов, законодательству и обязанностям налогоплательщиков. Также стоит обратиться за информацией в налоговый орган, который готов предоставить всю необходимую помощь.

Не стоит забывать, что уплата налогов — это добровольная обязанность каждого гражданина, ведь благодаря нашим налоговым доходам мы поддерживаем бюджетную систему РФ.

- Начисление пеней и штрафов

- Дополнительная плата за земельный участок и имущество физических лиц

- Наложение уголовной ответственности за неуплату налогов в полном объеме

- Необходимость внимательно изучать информацию на официальных сайтах налоговых органов и своевременно платить налоги

Возможность осуществления добровольной уплаты

В соответствии с законодательством, уплата налогов — обязанность каждого гражданина или юридического лица, имеющего доходы или имущественные права. Однако, также существует возможность осуществления добровольной уплаты налогов.

Добровольная уплата налогов может быть произведена либо в форме авансового платежа, либо после уплаты единого налога на имущество или земельный налог. В случае добровольных авансовых платежей, налогоплательщик имеет возможность платить налоги в меньших размерах, чем предусмотрено законодательством.

Для осуществления добровольной уплаты налога необходимо обратиться в налоговый орган с соответствующим заявлением. В заявлении необходимо указать цель и сроки уплаты. Если заявление было подано с нарушением законодательства, налоговый орган может потребовать дополнительных денежных платежей в виде пеней.

Однако, помимо отсутствия заявлений на добровольную уплату, налогоплательщики могут не быть ознакомлены с возможностью добровольной уплаты налога. Для получения соответствующей информации можно обратиться в налоговый орган или найти информацию на сайте налоговой службы.

Добровольная уплата налога может иметь различные причины: желание помочь бюджету страны, озабоченность общественной сферой, снижение количества исполнительных производств по решению суда, связанных с неуплатой налога. Также, добровольная уплата может быть вызвана необходимостью уменьшения имущественных рисков.

В связи с этим, добровольная уплата налога может быть полезной как налогоплательщикам, так и налоговым органам. Налогоплательщикам это позволит снизить риск возможных проверок и сократить время при проведении реальной уплаты налога, а налоговым органам — более точно планировать доходы бюджета.

Таким образом, возможность осуществления добровольной уплаты налога является отличной возможностью для налогоплательщиков, желающих уменьшить свои имущественные риски и сократить сроки выплаты налога.

Плюсы и минусы добровольной уплаты налога

Добровольная уплата налога:

-

Плюсы:

- Возможность показать свою гражданскую позицию и вклад в бюджетную систему;

- Избежание пеней за налоговый платеж;

- Возможность сэкономить на проведении налоговых проверок и документов;

- Возможность поделиться денежными средствами с социальными и благотворительными организациями.

-

Минусы:

- Отсутствие правовой защиты перед налоговыми органами в случае необоснованной добровольной уплаты налога;

- Отсутствие информации о том, на что конкретно пойдут добровольно уплаченные средства;

- Отсутствие регулирования добровольной уплаты налога в налоговом законодательстве.

Когда можно добровольно платить налог:

- Добровольная уплата единого налога на имущество организаций и физических лиц;

- Добровольная уплата налога на доходы физических лиц за год;

- Добровольная уплата налога на имущественные доходы;

- Добровольная уплата авансового платежа по налогу на прибыль организаций;

- Добровольная уплата земельного налога.

Вам следует внимательно изучить кодексы и законодательство налоговой сферы в своей стране, чтобы знать, какие налоговые платежи вы обязаны платить и на каком основании можно совершать добровольную уплату налога. Если вы проживаете в Петербурге, обратитесь к налоговым органам города для получения информации и заявлений об уплате налога.

Заключение:

Добровольная уплата налога – это дело каждого гражданина. Ее плюсы и минусы зависят от конкретной ситуации и личных обстоятельств. Но в любом случае, это наглядный пример гражданской позиции и вклада в бюджетную систему.

Преимущества

Обязанность платить налоги является неотъемлемой частью нашего гражданского обязательства. Однако, добровольная уплата налогов также имеет свои преимущества.

Во-первых, платить налоги можно добровольно, что может способствовать избежанию пеней и штрафов в случае отсутствия документов или несвоевременной уплаты налогов. Если вы оформляете свои налоги самостоятельно, то вам будет полезно использовать интернет-сервисы налоговых органов, где вы можете получить всю необходимую информацию для заполнения заявлений и сбора документов.

Во-вторых, добровольное платеже налогов может иметь прямое отношение к вашему имуществу. Если налогоплательщик имеет имущество, земельный участок или доходы, то он может платить налог добровольно, что приведет к улучшению состояния его имущества и оздоровления бюджетной системы.

В-третьих, имеется возможность платить налоги в аванс, что способствует получению меньшей суммы налогового платежа в конце года. Например, если вы планируете продать имущество или имеете дополнительный доход, то лучше платить налог добровольно по мере поступления денежных средств.

В-четвертых, добровольная уплата налогов может способствовать повышению гражданской ответственности и сознательности налогоплательщиков. Как правило, налоговый кодекс и иные законы являются едиными для всех лиц, их касающихся, и поэтому важно знать правила и соблюдать их.

В-пятых, для добровольной уплаты налогов, можно обратиться в налоговый орган за личным консультативным документом и получить бесплатную информацию об обязательных налогах или сборах, а также узнать о возможности добровольной уплаты их по некоторым категориям налогоплательщиков.

Таким образом, добровольная уплата налогов имеет множество преимуществ, в том числе и возможность укрепления бюджетной системы через сознательную финансовую поддержку налогоплательщиков.

Недостатки

Обязанность платить налоги – это законодательство, которое требует от граждан соблюдения определенных правил и условий. Но не все налогоплательщики рады этой обязанности и готовы добровольно платить налоги. Недостатки обязанности платить налоги могут включать:

- Отсутствие информации. Не всегда легко понять, какую сумму налога нужно платить и как это сделать. Некоторые люди не знают, где искать информацию, или не понимают, какую документацию следует заполнить.

- Интернет и налоги. Порой налоговый кодекс не регулирует все случаи, связанные с электронными платежами, что может привести к трудностям в платежах через интернет.

- Обилие документов. Некоторые налогоплательщики с трудом заполняют декларации и формы, не имея достаточной базовой квалификации в бухгалтерии.

- Денежные поступления. Налоговые поступления могут иметь ряд факторов, которые осложняют его учет, оценку и подготовку.

- Недостаточное понимание закона. Многие люди не могут понимать нюансы налогового кодекса и его сущности.

- Кодекс обязательного уплаты. Успех и эффективность исполнения налоговой обязанности связаны с возможностью осуществления платежа от более мелких налоговых взносов.

Лица, не в состоянии обязательно уплачивать налоги в полном объеме, могут поделиться своим налогом с другими гражданами, в т.ч. детями и товарищами в делах. В зависимости от дохода можно подать соответствующие заявления в налоговый орган и получить единый налоговый визит, с учетом информации, предательной в заявлении. Однако, добровольная уплата налогов может быть более сложной, если это связано с одновременной участью в разных учреждениях и забот административных правительств по регулированию такой связи.

Наряду с уплатой налогов есть и другие добровольные способы покрытия бюджетной дефицита, в частности, пожертвования. Однако, некоторые кампании принимают пожертвования самых разных целей. Применение денег в этом случае остается закрытым для общества и не дает информацию об их использовании.

| Видео (кликните для воспроизведения). |

Если налогоплательщик не может заплатить налоги добровольно, он может быть вынужден платить налоги через авансовый платеж, что может привести к необходимости платить налоговые пенальти в случае неуплаты. Если налоги были платили вовремя в порядок их уплаты при добровольной уплате, то возможны более мягкие способы уплаты пеням в случае несоблюдения инструкции.

Вопросы-ответы

-

Почему уплата налога является обязанностью граждан?Уплата налога является обязанностью граждан, так как государство нуждается в финансировании своих функций, таких как обеспечение общественной безопасности, развитие экономики и инфраструктуры, здравоохранение, образование и т.д. Уплата налога — это вклад каждого гражданина в благосостояние государства и поддержание его функционирования.

-

Можно ли не платить налоги если я мало зарабатываю?Нет, выплата налогов не зависит от дохода, у каждого гражданина есть свой порядок и размер налога, который зависит от вида дохода. Некоторые виды дохода могут быть освобождены от налога, но это регламентируется законом и документами, подтверждающими право на освобождение.

-

Какие последствия могут быть, если я не буду уплачивать налоги?Неплата налогов может привести к серьезным последствиям, включая штрафы, задержание, уголовное преследование, конфискацию имущества. Независимо от причин неплаты налогов, государство принимает меры для их взыскания, и такие меры являются установленными законом. Поэтому, лучше всего уплачивать налоги своевременно и избегать серьезных проблем с законом.

-

Есть ли какие-то способы снизить свои налоговые платежи?Да, есть несколько способов, чтобы снизить свои налоговые платежи, например, списание расходов, связанных с бизнесом, снижение налоговой базы путем использования вычетов, использование льготных налоговых кредитов и т.д. Однако, все эти методы имеют свои ограничения и требуют соответствующих знаний и квалификации для использования. Лучше всего получить консультацию у специалиста по налогам, чтобы узнать, как можно сократить налоговые платежи, при соблюдении всех законодательных требований.

-

Что происходит с моим налоговым доходом?Налоговые доходы перечисляются в федеральный бюджет и используются государством для финансирования своих функций, таких как обеспечение общественной безопасности, развитие экономики и инфраструктуры, здравоохранение, образование и т.д. Кроме того, налоговые доходы могут быть также перечислены в местные бюджеты для развития региональных программ и проектов.

-

Может ли государство изменить размер налога?Да, государство может изменить размер налога, если это предусмотрено законодательством. Обычно, изменение налогов происходит в рамках годового бюджетного процесса, когда федеральный бюджет и бюджеты регионов утверждаются на годы вперед. Однако, любые изменения должны быть утверждены парламентом и подписаны президентом для вступления в силу.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.