Содержание

- 1 Обязанность поставщика предоставлять первичные документы

- 2 Если налоговая требует документы о вашем контрагенте: новые правила ответственности с 1 января 2014 года

- 3 Порядок перевыставления первичных документов посредником

- 4 Основы бухчета расчетов с поставщиками: счета, документы

- 5 Что необходимо для подтверждения факта отгрузки?

- 6 Как заставить контрагента вернуть первичные документы

- 7 Можно отказать в предоставлении первичной документации из-за постоянной утраты её?

- 8 Обязанность поставщика предоставлять первичные документы

Обязанность поставщика предоставлять первичные документы

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Обязана ли организация предоставлять копии учредительных и иных документов по запросу своих контрагентов?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация вправе самостоятельно решить, следует ли предоставлять контрагенту копии учредительных и иных документов. При этом организация по запросу контрагента должна обеспечить ему возможность ознакомиться со своей бухгалтерской отчетностью. Предоставлять копии паспортов генерального директора или иных лиц без их согласия нельзя.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Бахтина Анастасия

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

кандидат юридических наук Кузьмина Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2019. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3161), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Если налоговая требует документы о вашем контрагенте: новые правила ответственности с 1 января 2014 года

Речь идет об обязанности налогоплательщика предоставить по требованию налогового органа документы и информацию о его контрагенте (ст. 93.1 НК РФ). Это правило появилось в НК РФ летом 2006 года и вступило в силу с 1 января 2007 года (Федеральный закон от 27 июля 2006 г. № 137-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования»), однако почти семилетний срок его применения не избавил от некоторых двусмысленностей при толковании положений ст. 93.1 НК РФ.

Суть вопроса

В соответствии с п. 1 ст. 93.1 НК РФ должностное лицо инспекции при проведении налоговой проверки вправе истребовать документы или информацию, касающиеся деятельности налогоплательщика, у его контрагента или у иных лиц, располагающих такими документами (информацией). Кроме того, налоговые органы обладают аналогичным правом вне рамок налоговой проверки в отношении документов или информации относительно конкретной сделки (п. 2 ст. 93.1 НК РФ).

В действующей редакции ст. 93.1 НК РФ за неисполнение обязанности по предоставлению документов (информации) или нарушение установленных сроков наступает ответственность по ст. 129.1 НК РФ (п. 6 ст. 93.1 НК РФ).

Проблем на практике несколько, но все их можно объединить в две группы. Первая касается выяснения вопроса о наличии правонарушения в действиях контрагента проверяемого налогоплательщика, а вторая – в квалификации нарушения и определении подлежащей применению нормы, и здесь есть некоторые нюансы.

Дело в том, что ст. 129.1 НК РФ («Неправомерное несообщение сведений налоговому органу») содержит оговорку: ее правила применяются при отсутствии признаков налогового правонарушения, предусмотренного ст. 126 НК РФ («Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля»). Практическая разница заключается в том, что штраф, предусмотренный ст. 129.1 НК РФ, составляет 5 тыс. руб. при первоначальном правонарушении и 20 тыс. руб. – при повторном в течение календарного года, а в соответствии с п. 2 ст. 126 НК РФ размер штрафа, налагаемого на контрагента налогоплательщика, составляет 10 тыс. руб.

Перекликающиеся формулировки обеих статей позволяли налоговым органам (а впоследствии и судам) по-разному подходить к решению вопроса о том, какая именно статья подлежит применению – ст. 129.1 НК РФ или ст. 126 НК РФ. По этому поводу суды выработали две противоположные точки зрения:

- В случае неисполнения контрагентом проверяемого налогоплательщика обязанности предоставить запрашиваемые информацию или документы подлежат применению положения ст. 126 НК РФ (постановление ФАС МО от 22 июля 2011 г. № Ф05-6788/11 по делу №А40-129131/2010). Суды в таких случаях указывали, что имеет место отказ контрагента предоставить имеющиеся у него документы или иное уклонение от исполнения этой обязанности, что как раз подлежит квалификации по п. 2 ст. 126 НК РФ. Некоторые эксперты подчеркивают также, что ст. 126 НК РФ является специальной по отношению к ст. 129.1 НК РФ, и поэтому подлежит применению именно она.

- Статья 126 НК РФ не подлежит применению, а ответственность налагается в соответствии со ст. 129.1 НК РФ (постановление ФАС УО от 13 августа 2009 г. № Ф09-5766/09-С2 по делу А07-20611/2008-А-БЛВ). При этом суды признают, что по объективной стороне правонарушения, предусмотренные п. 1 ст. 129.1 НК РФ и п. 2 ст. 126 НК РФ тождественны, поскольку непредставление сведений о налогоплательщике по запросу налогового органа (п. 2 ст. 126 НК РФ) одновременно означает неправомерное несообщение сведений, которое лицо должно сообщить налоговому органу в силу п. 1 ст. 93.1 НК РФ (п. 1 ст. 129.1 НК РФ).

Аргументы в пользу применения ст. 129.1 НК РФ суды выдвигают следующие:

Иногда на основании неверной классификации правонарушения судами нижестоящих инстанций их решения отменялись, даже если фактические обстоятельства при их принятии были установлены верно (постановление ФАС ЗСО от 2 марта 2009 г. № Ф04-622/2009(1275-А75-49)).

Вносим ясность

23 июля 2013 года был принят Федеральный закон № 248-ФЗ, который призван закрепить новые правила привлечения к налоговой ответственности и внести ясность в сложившуюся ситуацию. Положения этого закона, касающиеся истребования документов и сведений у контрагента проверяемого налогоплательщика, вступают в силу с 1 января 2014 года.

Таблица. Правила ответственности за непредоставление информации и документов о контрагенте по требованию налогового органа (с 1 января 2014 года)

Правила ответственности

Отказ от предоставления документов или непредставление их в установленные сроки

Неправомерное несообщение (несвоевременное сообщение) истребуемой информации

Статья НК РФ, на основании которой налагается штраф

Порядок перевыставления первичных документов посредником

Компания (ОСН) по поручению (агентский договор) от своего имени закупила товары в июне 2017 года, а передала заказчику (принципалу) только в июле того же года. Документы, полученные от поставщика, агент перевыставил лишь в июле.

Обязан ли был агент перевыставлять счет-фактуру заказчику в июне? Нужно ли кроме счета-фактуры перевыставлять и товарную накладную, полученную от поставщика?

Нормами российского законодательства не предусмотрена обязанность по перевыставлению других первичных документов, кроме счетов-фактур, посредниками.

Агент обязан предоставить отчет агента (ст. 1008 ГК РФ). К данному отчету агент может прикрепить копии первичных документов, полученных от поставщика, если данный документооборот будет предусмотрен условиями агентского договора.

Агент вправе перевыставить счет-фактуру принципалу на дату получения входящего счета-фактуры или на дату представления отчета агента. В каждом из этих случаев будет различный порядок заполнения агентом журнала учета счетов-фактур.

Агент, действующий от своего имени, который покупает товары для (принципала), должен:

1) направлять принципалу заверенную агентом копии счетов-фактур, которые выставил поставщик товаров;

2) выставлять принципалу счета-фактуры на приобретенные товары и перечисленный продавцу аванс (письма Минфина РФ от 01.07.2013 № 03-07-14/25028, от 08.12.2010 № 03-07-09/53);

3) вести журнал учета счетов-фактур (п. 3.1 ст. 169 НК РФ).

Особенности составления счетов-фактур. В выставляемых принципалу счетах-фактурах агент указывает:

- в строке 1 — дату выписки счета-фактуры продавцом и номер в соответствии с вашей нумерацией счетов-фактур;

- в строке 5 — реквизиты платежек на перечисление денег от принципала агенту и от агента поставщику;

- в строках 6, 6а, 6б — реквизиты принципала;

- в остальных строках — данные, приведенные в счете-фактуре поставщика.

Не забудьте, что с 1 октября 2017 года при оформлении счетов-фактур в строке 6а обозначается адрес, указанный в ЕГРЮЛ (для юридических лиц) и место жительства (для ИП), указанное в ЕГРИП. Соответственно, в дальнейшем, при перевыставлении счета-фактуры, датированного IV кварталом, необходимо учитывать указанные изменения.

В какой момент агент должен перевыставить принципалу счет-фактуру, законодательством не установлено. Известно лишь то, что дата в перевыставленном счете-фактуре должна быть такая же, как и в полученном от поставщика счете-фактуре.

Счета-фактуры, полученные от поставщика, агент регистрирует в ч. 2 журнала учета счетов-фактур. Счета-фактуры, выставленные принципалу, агент регистрирует в ч. 1 журнала учета счетов-фактур.

Таким образом, если в II квартале агент заполнит ч. 2 журнала, а в III квартале — перевыставит счет-фактуру и зарегистрирует его в ч. 1 журнала, то получится, что в ИФНС представляется не весь журнал сразу, а по частям.

Вместе с тем принципал сможет принять НДС к вычету по перевыставленному счету-фактуре только после получения отчета агента, то есть в III квартале, так как вычет НДС производится на основании счета-фактуры при наличии первичных документов, подтверждающих приобретение услуг, и при условии использования приобретенных услуг в облагаемых НДС операциях (п. 1 ст. 172, п. 2 ст. 171 НК РФ). При этом первичные документы будут переданы принципалу только в III квартале, после того как поставщик исчислит НДС в II квартале.

Основы бухчета расчетов с поставщиками: счета, документы

19 Мая 2015 Просмотров: 28719 Comments (2)

Приветствую. В этой статье мы поговорим о поставщиках. О тех организациях, без которых наша фирма не смогла бы работать. Для учета поставщиков в бухучете имеется свой участок учета.

Бухгалтерский учет расчетов с поставщиками — минимум теории

Если говорить о сути участка работы с поставщиками, то скажем всего два слова – мы покупаем, и мы оплачиваем. Детали этого участка раскрываются в ситуациях, которые возникают когда мы покупаем или оплачиваем. Например.

Мы покупаем у поставщиков материалы, товары, основные средства, услуги. А если материальные ценности пришли с дополнительными суммами на транспортировку, то как их учитывать? А если оказывается, что в поставке брак, недостача. Как тут действовать?

Поставщик может сказать, что мы ему должны некую сумму, а у нас в учете совсем другая сумма. Что делать? Здесь без сверки взаиморасчетов не обойтись. И это еще не все.

Поставщик, которому мы должны, сделал новую фирму и перевел наш долг на нее. а что в этом случае нам делать?

Видите, получается много разных ситуаций. Но они просты и при правильном понимании сути – без труда можно предположить, какая нужна проводка.

К тому же, указанные ситуации для небольших предприятий – редкие случаи. В общем, ничего трудного и страшного нет. Читайте статьи сайта, занимайтесь на практических занятиях и, в самое короткое время Вы все поймете. Ну, а сейчас продолжаем.

Бухгалтерские счета для учета расчетов с поставщиками

Общепринято в бухучете использовать два основных бухгалтерских счета для учета взаиморасчетов с поставщиком. К этим счетам относятся:

- бухгалтерский счет 60 «Расчеты с поставщиками и подрядчиками»

- 76.5 «Расчеты с прочими поставщиками и подрядчиками»

Когда мы работаем с поставщиками, на этих счетах мы фиксируем возникающие у нашей фирмы долги перед ними. Долги за то, что мы покупаем у них какие-то материальные ценности или услуги.

Первичные документы для бухгалтерского учета поставщиков

Участок расчетов с поставщиками работает в двух направлениях: » мы что-то у поставщиков покупаем» и «мы рассчитываемся за покупки» . Для каждого направления у нас свои первичные документы.

1.Первичные документы от поставщика к нам

Договор

Один из самых первых документов – это договор купли-продаж, который заключается между фирмами. Однако его может и не быть, а фирмы сотрудничают. В практике я заметил, когда налоговая проверяет наше предприятие и заостряет внимание на отсутствие договора, тогда наша фирма заключает его с поставщиком.

В любом случае, договор это страховка каждого участника, поставщика и нашей фирмы, от всяких неприятных дел одних или других. Например, нам поставщик что-то поставил или оказал услуги, а мы «махнули на него рукой и спасибо не сказали». Или же, мы поставщику наперед заплатили, чтобы он нам поставил/привез, например, товары. А поставщик взял и «забыл» про нас. В общем, договор, это юридический документ, описывающий обязательства двух сторон и последствия за невыполнение.

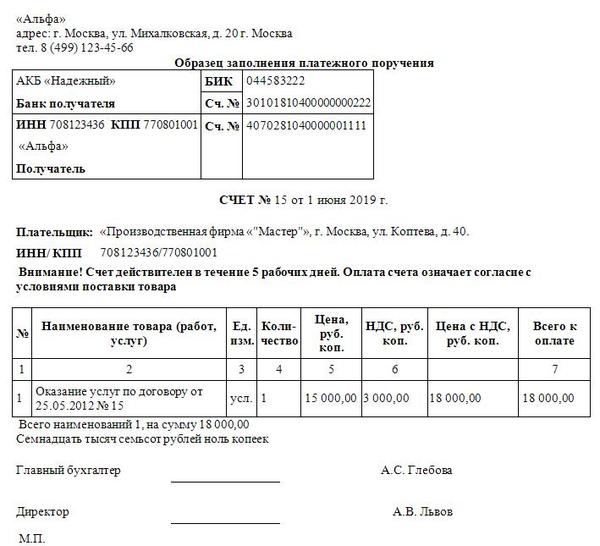

Счет на оплату от поставщика

Второй документ от поставщика – это счет на оплату, где указывается, что конкретно мы покупаем, сколько это стоит и банковские реквизиты. Этот документ не несет никакой юридической силы, а несет лишь справочную информацию. При этом такой документ служит основой для оплаты. Т.е. наше предприятие если решит оплатить, то основанием платежа укажет реквизиты счета: номер такой-то, от числа такого-то, от контрагента такого-то, на сумму такую-то.

Расходная накладная, или Акт на услугу, выполненную работу

Эти документы поставщик выставляет нашей фирме уже как конечный результат: ТМЦ привезли, услугу оказали, работы выполнили. Подпись и печать этих документов с нашей стороны подтверждает наше согласие. И уже эти документы несут юридическую силу.

Счет-фактура поставщика

Этот вид документа поставщик прикладывает к Расходной накладной, к Акту услуги или Выполненной работе. Этот документ выставляют те фирмы-поставщики, которые платят Налог на Добавленную Стоимость (НДС). Этот документ повторяет содержимое Счета на оплату, Расходную накладную, Акты. Но главная суть счет-фактуры – показать, сколько в общей выставленной сумме товаров/услуг содержится суммы НДС (об НДС поговорим в других статьях).

2.Первичные документы в нашей фирме

Оформление покупки

Как вы понимаете, нашей фирме требуется оформить документы на покупку. Независимо, что мы покупаем: материалы, товары, основные средства, услуги, мы оформляем документ соответствующего вида «Поступление/Покупка чего-то». Если требуется, то регистрируем счет-фактуру поставщика.

Оформление оплаты

Со своей стороны мы осуществляем оплату поставщику. Чтобы решить какие первичные документы мы будем использовать, нам нужно решить Как мы будем платить: Налом или Безналом (Наличными деньгами или безналичными). После того, как мы решим, нам останется выбрать нужные документы.

Примеры первичных документов для учета расчетов с поставщиками

Взаимодействие участка расчетов поставщиков с другими счетами

Предлагаю выполнить самостоятельно задание. Из того, что вы прочитали сейчас, проработали предыдущие статьи, выпишите основные бухгалтерские счета, с которыми взаимодействует 60 счет. Сможете по памяти – здорово. Если еще нет – открывайте план счетов и пробуйте выбрать. Если же внимательно изучали предыдущие материалы, то уверен, план счетов не потребуется.

Ответы доступны только подписчикам!

Если Вы подписаны на обновления блога по почте, введите код доступа из последнего письма рассылки. Чтобы получить код доступа, подпишитесь на новости блога.

План счетов для счета учета расчетов с поставщиками

Теперь настало время заглянуть в план счетов и посмотреть на 60 счет, на его характеристики и подумать, что нам это дает.

Как видите, бухгалтерский счет 60 «Расчеты с поставщиками и подрядчиками» имеет несколько субсчетов и субконто. Для нас сейчас интерес представляют счет 60.1 и 60.2. Почему?

| Видео (кликните для воспроизведения). |

Потому что эти два субсчета разделяют информацию на «Актив» и «Пассив», посмотрите на буквы А и П. Разделяется информация так, что наши долги перед поставщиком обязательно должны быть на 60.1 счете (потому, как «П»). А вот если мы платим наперед, т.е. даем аванс – то должны уже указать 60.2.

Если у нас есть долг перед поставщиком, и мы платим немного больше, то сначала закроем 60.1, а остаток пойдет на аванс, т.е. на 60.2.

Теперь еще одно самостоятельное задание. Напишите, как будет называться задолженность на 60.1 и на 60.2 счетах.

Ответы доступны только подписчикам!

Если Вы подписаны на обновления блога по почте, введите код доступа из последнего письма рассылки. Чтобы получить код доступа, подпишитесь на новости блога.

Продолжим читать характеристики счета

— Остаток на 60.1 счете пойдет в Пассив баланса

— Остаток на 60.2 счете пойдет в Актив баланса

Субконто «Контрагенты» позволит в проводке выбрать конкретное название фирмы.

Субконто «Договоры» позволит в проводке выбрать конкретный договор контрагента, в рамках которого происходит хозяйственная операция.

Эти субсчета и субконто предсказывают нам, что в ОСВ по счету 60 мы увидим ситуацию по контрагентам и их договорам: кто, кому сколько должен, по какому договору. Чего мы не увидим, так это конкретно за что.

Дополнительно

На торгующих или производственных предприятиях бухгалтер по учету поставщиков тесно связан с работой склада. Бухгалтер сотрудничает с кладовщиками. Кладовщики непосредственно принимают купленные товары, материалы, проверяют брак, количество и только затем отдают первичные документы поставщика со своей отметкой в бухгалтерию.

Если надо, составляются претензии поставщику, требование на возврат части оплаченных денег, либо доплата.

Бухгалтер с кладовщиком делают инвентаризацию склада, где сравнивают учетные данные бухгалтерии и фактические данные на складе. Результаты инвентаризации, а это чаще всего – недостача, излишки, пересортица оформляются своими первичными документами и бухгалтерскими проводками.

Закрепите свои знания

Доступно только подписчикам!

Если Вы подписаны на обновления блога по почте, введите код доступа из последнего письма рассылки. Чтобы получить код доступа, подпишитесь на новости блога.

Рекомендую обратить внимание на эти статьи:

Бухгалтерские счета, используемые в бухучете, группируются по определенным признакам. К одной из таких групп относится список счетов затрат. О том, что такое затратные….

Пожалуй, тема затрат одна из самых важных в жизни фирмы. Пристальным вниманием ее не обходят ни владельцы фирм, ни налоговая инспекция. Для одних, лишние затраты –….

Начнем изучение основ бухучета с участка денежных средств. Одним из его представителей является учет денежных сресдтв на расчетном счете. Пожалуй, это самый простой….

Что необходимо для подтверждения факта отгрузки?

|

Какие документы обязан иметь продавец для того, чтобы достоверно доказать факт отгрузки товара? Как снизить риски на случай спорной ситуации с налоговой инспекцией? Какова актуальная судебная практика по поводу правильного оформления накладных? В этих и других вопросах помогут разобраться эксперты службы Правового консалтинга ГАРАНТ Ирина Лазарева и Артем Барсегян.

Для доставки товара покупателю мы пользуемся услугами транспортной компании. По договору право собственности на товар переходит в момент его передачи перевозчику. По распоряжению покупателя перевозчик забирает товар, предоставляя самостоятельно оформленный перевозочный документ, при этом свою подпись в ТОРГ-12 и транспортной накладной не ставит. Кроме того, предоставляется доверенность, выданная покупателем транспортной компании сроком на год. Достаточно ли этих документов для подтверждения отгрузки?

ТОРГ-12 с приложением к ней надлежащим образом оформленной доверенности и экспедиторских документов (накладной перевозчика) в совокупности могут служить подтверждением факта отгрузки (поставки) товара.

Обоснование вывода.

Для оформления продажи (отпуска) товарно-материальных ценностей сторонней организации применяется товарная накладная по форме № ТОРГ-12 (утв. постановлением Госкомстата России от 25.12.1998 № 132). ТОРГ-12 составляется в двух экземплярах. Первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания. Второй экземпляр передается сторонней организации и является основанием для оприходования этих ценностей.

Пунктом 2.1.2 Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товара в организациях торговли (утв. письмом Комитета Российской Федерации по торговле от 10.07.1996 № 1-794/32-5), установлено, что накладная подписывается лицами, сдающими и принимающими товар, и заверяется круглой печатью организаций поставщика и покупателя. Согласно пункту 2.1.4 Методических рекомендаций, если товар получает материально ответственное лицо вне склада покупателя, необходимым документом является доверенность (постановление ФАС Северо-Западного округа от 08.12.2010 № Ф07-10292/2010 по делу № А56-56892/2009).

Для оформления полномочий представителя на получение товара обычно применяются унифицированные формы доверенностей М-2, М-2а (утв. постановлением Госкомстата России от 30.10.1997 № 71а), однако не запрещается и использование доверенности, составленной в свободной форме, соответствующей требованиям ст.ст. 185-187 ГК РФ.

В рассматриваемой ситуации полномочия представителя (перевозчика) подтверждаются доверенностью, выданной ему покупателем сроком на один год. Таким образом, полагаем, обязательства поставщика по передаче товара считаются выполненными.

В ТОРГ-12 вносятся данные о выданной доверенности. Кроме того, ТОРГ-12 содержит реквизиты, заполняемые грузополучателем в момент получения груза, в частности «Груз принял». В письме Росстата от 03.02.2005 № ИУ-09-22/257 указано, что не допускается наличие в унифицированных формах незаполненных реквизитов. Следовательно, экспедитор транспортной организации, имеющий доверенность от покупателя на получение товара, должен поставить свою подпись на ТОРГ-12.

Исходя из арбитражной практики, товарные накладные, которые содержат обязательные для заполнения реквизиты, являются доказательством принятия продукции покупателем (см. постановления Семнадцатого арбитражного апелляционного суда от 11.06.2009 № 17АП-4209/09, ФАС Северо-Западного округа от 16.05.2007 № А56-14097/2006). Отсутствие подписи конечного получателя (покупателя) товара или его уполномоченного представителя на ТОРГ-12 в спорной ситуации может привести к недоказанности факта поставки и получения товаров покупателем (например, постановления Девятого арбитражного апелляционного суда от 18.08.2010 № 09АП-18236/2010, от 29.03.2010 № 09АП-4045/2010, Второго арбитражного апелляционного суда от 24.02.2010 № 02АП-414/2010, ФАС Западно-Сибирского округа от 08.10.2010 № А75-2103/2010, ФАС Уральского округа от 27.03.2008 № Ф09-1944/08-С5).

При этом суды исходили из совокупности фактов. В частности, наряду с отсутствием подписи со стороны покупателя ? отсутствие доверенности на получение товара уполномоченным лицом, либо не полное указание в документах, представляемых перевозчиком (уведомлении, экспедиторской расписки, накладной перевозчика), информации о конкретном товаре, принятом к перевозке. Вместе с тем документы перевозчика рассматриваются судами в качестве одного из доказательств исполнения поставщиком обязательств по договору поставки.

С точки зрения налогового законодательства ТОРГ-12 является документом, подтверждающим переход права собственности на товар (передачу товаров) в случае перехода права собственности в момент передачи (приложение № 6 к письму Федеральной налоговой службы от 21.08.2009 № ШС-22-3/660). В свою очередь, в письме Минфина России от 25.06.2007 № 03-03-06/1/392 указывается, что товарная накладная ТОРГ-12 является первичным учетным документом, подтверждающим осуществление затрат. Таким образом, в большей степени риски в данном случае несет покупатель.

Вместе с тем пп. 3 п. 1 ст. 268 НК РФ устанавливает, что при реализации товаров налогоплательщик вправе уменьшить доходы от таких операций на стоимость реализованных товаров.

Из анализа арбитражной практики следует, что при отсутствии заполненных реквизитов ТОРГ-12 со стороны получателя (покупателя) товара, в том числе перевозчиком, организация несет определённые риски возникновения споров с покупателем. Не исключены претензии и со стороны налоговых органов.

Что касается транспортной накладной, то в соответствии со ст. 2 Федерального закона от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» (далее ? Устав) транспортная накладная ? перевозочный документ, подтверждающий заключение договора перевозки груза. Транспортная накладная составляется грузоотправителем, если иное не предусмотрено договором перевозки груза (ч. 1 ст. 8 Устава). То есть в любом случае составлять транспортную накладную должна одна из сторон договора перевозки. Поэтому в ситуации, когда договор перевозки с транспортной компанией заключает покупатель, который и является в данной ситуации одновременно и грузоотправителем, и грузополучателем (ст. 785 ГК РФ, ст. 2 Устава), именно он совместно с перевозчиком и должен оформлять транспортную накладную. Ваша организация стороной договора перевозки не является и подтверждением отгрузки товара представителю покупателя транспортная накладная для вас не является. Однако экземпляр транспортной накладной может послужить дополнительным доказательством, подтверждающим отгрузку товара, в случае возникновения спора с контрагентами или налоговыми органами.

Таким образом, по нашему мнению, подтверждением факта отгрузки (поставки) товара в совокупности могут служить ТОРГ-12 с приложением к ней надлежащим образом оформленной доверенности и экспедиторских документов (накладной перевозчика). Вместе с тем стоит принять дополнительные меры для подтверждения факта получения товара покупателем (например, составить акт сверки расчетов).

Как заставить контрагента вернуть первичные документы

Первичные документы – важная часть любой коммерческой сделки, фактор, подтверждающий ее законность. Причины, по которым бизнес-партнер не возвращает подписанные документы, могут быть различными. Результат один: проблема, которую нужно решить в короткие сроки, как правило, до сдачи отчетности по периоду. Мы расскажем, как это сделать.

Договариваться или требовать?

Прямой законодательной нормы, к которой могла бы обратиться одна из сторон при возникновении конфликта и истребовать документы, не существует. Чтобы разобраться, какие практические шаги необходимо предпринять, рассмотрим такую ситуацию: поставщик не отдает покупателю его экземпляры, при этом требует оплатить поставку, ссылаясь на положения договора. В противном случае поставщик угрожает арестом груза, разрывом договорных обязательств.

Обратите внимание на важный момент: поставщик апеллирует к двустороннему договору, в котором прописана своевременная оплата поставки, а покупатель аналогично поступить не может, поскольку положения, касающиеся обмена документами между организациями, в нем отсутствуют.

Из этого следует очевидный вывод: механизм и сроки обмена документацией обязательно должны быть зафиксированы в договоре. Необходимо прописать и санкции за нарушение документооборота. В случае если он был подписан ранее, а проблема невозврата документов возникла только сейчас, требуйте заключения допсоглашения к договору. Не играет роли, какую из сторон представляет ваша компания, поставщика или покупателя. В обоих случаях урегулирование вопроса возврата документов другой стороной официально возможно только посредством договора.

На заметку! При подписании основного договора или допсоглашения не забудьте отдельным пунктом зафиксировать, кто из контрагентов оплачивает пересылку документов. Это особенно актуально при наличии больших расстояний между двумя компаниями. Почтовые расходы на пересылку могут быть весьма существенными.

В договоре ни слова о возврате первичных документов, а контрагент в очередной раз игнорирует все сроки подписания и передачи «первички»? Придется договариваться. Свяжитесь с ним и попросите прислать по факсу либо электронно подписанные копии. Таким способом можно ускорить процесс подписания, если ваши экземпляры находятся «в долгом ящике» у партнеров, либо убедиться, что подписи уже поставлены и задержка связана с временем пересылки (передачи) пакета. В отдельных случаях, если стало ясно, что документы утеряны, необходимо оформление дубликатов. Однако следует помнить, что сканирование копий – вынужденная полумера. Поясним далее, почему.

С позиции поставщика

Поставщик признает доходы в НУ в периоде подписания им документов (когда была поставка или оказание услуг по договору). Об этом сказано:

- в письме №03-03-06/1/750 от 13/11/09 г. Минфина;

- в документе-определении №15640/10 от 08/12/10 г. ВАС.

Из текстов указанных документов следует, что поставщику не обязательно ждать, когда покупатель подпишет пакет и вернет его.

В целях НУ поставщик отражает НДС сразу как только выписал счет-фактуру (по правилам ст. 167 НК РФ). В данном случае тоже не требуется ждать ответной реакции контрагента.

Вместе с тем возможна ситуация, при которой покупатель имеет претензии к поставщику и в связи с этим не подписывает документы. Например, его может не устраивать качество поставленного товара или услуги, либо он может не признать поставку как таковую.

Последствия для поставщика могут наступить на основании ГК РФ (ст. 395, ст. 15) в виде требований о возмещении убытков и уплаты процентов.

Кроме того, расчет налоговой базы придется корректировать. Другие последствия при отсутствии оформленных оригиналов «первички» могут наступить, согласно ст. 120 НК РФ, за грубое нарушение правил учета доходов (расходов). Штраф предусмотрен в размере 10-30 тыс. руб. При этом для налоговиков не важен факт признания дохода компанией.

С позиции покупателя

Налоговая служба не признает законными расходы, подтвержденные копиями документов. Необходимо иметь на руках оригиналы, на основании которых рассчитывается налоговая база. Кроме того, и к покупателю могут быть применены санкции, согласно ст. 120 НК РФ, по тем же основаниям, что и к продавцу.

Контрагент, несмотря на просьбы, затягивает передачу оригиналов, или отвечает отказом — обратитесь к нему с официальным письмом.

Текст обращения может быть таким:

Руководителю (наименование компании-контрагента)

Настоящим письмом сообщаем Вам, что на основании договора (реквизиты договора) Вашей организации были оказаны услуги (наименование услуг) на сумму (стоимость услуг). Одновременно сотруднику Вашей организации (ФИО) был передан пакет документов на подпись – вторые экземпляры (перечисляются переданные документы). До настоящего времени подписанные экземпляры документов в наш адрес не поступили.

Имеет место нарушение условий двустороннего договора (указать, какие пункты договора нарушены).

Исходя из вышеизложенного, просим Вас в течение (…) рабочих дней с момента получения письма подписать документы и предоставить их в адрес нашей компании, во избежание применения санкций по двустороннему договору.

Приложение: (дубликаты переданных на подпись документов).

Письмо подписывается руководителем, указываются контактные данные ответственных лиц организации. Отправляется почтой, с описью вложения, курьером, по ЭКС — с использованием цифровой подписи, т.е. любым способом, подтверждающим факт получения его контрагентом.

Еще несколько полезных советов

- Если документооборот между компаниями интенсивный, одним из пунктов договора целесообразно предусмотреть обмен сводной информацией по итогам месяца: какие документы, в каком количестве, на какую сумму сделок, кем, когда, в чей адрес отправлены.

- Обычно пакет документов готовит поставщик, а покупатель принимает и возвращает. Однако законодательство не содержит запрета на заполнение «первички» покупателем вместо поставщика (ФЗ №402 от 06/12/11 г., ст. 9), чтобы тот быстрее их подписал. Не будет нарушением и заполнение счета-фактуры с данными поставщика в соответствующих полях формы. Такая процедура – исключение, но позволяет в отдельных случаях закрыть расчеты контрагентов и избежать проблем с налоговой.

- В ситуации, когда продавцу, арендатору контрагенты не возвращают должным образом подписанный договор, при этом фактически пользуются его имуществом, юристы советуют обращаться в суд с иском об истребовании этого имущества из незаконного владения (ГК РФ, ст. 301).

Кто отвечает за документы

Обсуждая вопрос, как наладить эффективный документооборот компании, чтобы все документы контрагентов попадали вовремя к конечному лицу — бухгалтеру, нельзя не сказать об ответственности служб: бухгалтерской и службы менеджмента.

Если в организации не отрегулировано и не закреплено разделение обязанностей, работники могут перекладывать ответственность друг на друга: истребовать документы порой бывает не так просто, а последствия для фирмы в виде санкций ФНС вполне реальны.

Выход кроется в исполнении положений ПБУ1/2008 (утв. Приказом №106 н Минфина от 06/10/08 г.). Согласно ему, утверждая учетную политику предприятия, необходимо утвердить и правила документооборота на ней (п. 4). В них целесообразно детально прописать прохождение документов, ответственность сотрудников, в том числе и в части истребования документов, удерживаемых контрагентами: кто обязан составлять письменные требования о возврате и отслеживать их, кто будет вести при необходимости телефонные переговоры, осуществлять личные контакты с представителями контрагента.

Подводя итоги

Основным документом, регламентирующим документооборот между двумя контрагентами, в том числе и возврат подписанных экземпляров другой стороне, является двусторонний договор. На основании его фирма может законным порядком требовать возврата «первички». В иных случаях придется договариваться с представителями компании-партнера о добровольной передаче.

Локальными нормативными актами хозяйствующего субъекта должны определяться ответственные сотрудники, которые будут вести переговоры, составлять письменные требования и отслеживать поступление подписанных документов от партнеров.

Можно отказать в предоставлении первичной документации из-за постоянной утраты её?

Организация–покупатель уже 3-й раз теряет первичную документацию, и все время просит продублировать, в праве ли организация поставщик отказать?

Уточнение от 4 декабря 2013 — 11:12

Покупатель 3-й раз теряет одни и те-же отгрузочные первичные документы, продавец 3-й раз дублирует, Есть ли у продавца право на 4-й раз отказать, ведь это проблема нерадивого покупателя?

Обязанности предоставлять копии документов у Вас нет, в принципе, можете отказать.

Уточнение от 4 декабря 2013 — 13:02

Все верно, организация должна хранить первичные документы. Законодательно прописаны лишь действия утерявшей документы стороны (докладная записка, создание комиссии, акты расследований и пр.), обязанности по предоставлению контрагентом дубликата нет. Поэтому, если покупатель Вам не дорог, Вы вправе ему отказать. Все налоговые последствия возлагаются исключительно на него.

Обязанность поставщика предоставлять первичные документы

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Бухгалтерия в организации решила провести свою внутреннюю проверку наличия первичных учетных документов. В процессе этой проверки выявился тот факт, что эти первичные документы как со стороны поставщиков, так и со стороны покупателей подписываются в большинстве случаев разными людьми (работники поставщиков или покупателей), а не лично руководителем или ИП. В связи с этим бухгалтерия настаивает на сборе доверенностей или приказов, подтверждающих право подписи первичных документов этими лицами.

Есть ли в этом необходимость? Будет ли иметь какое-либо значение отсутствие доверенностей (приказов) в случае налоговой проверки?

Рассмотрев вопрос, мы пришли к следующему выводу:

Действующее законодательство не содержит требования к организации проверять полномочия работников контрагентов (поставщиков и покупателей) и собирать доверенности или приказы контрагентов, подтверждающие право подписи накладных и других первичных документов этими работниками.

Однако наличие у контрагентов необходимых приказов или доверенностей на подписание первичных документов является необходимым условием для принятия данных первичных документов к бухгалтерскому и налоговому учету. В связи с этим поставщики и покупатели могут добровольно предоставить организации копии своих распорядительных документов.

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Разработка и утверждение первичных документов для бухгалтерского учета;

— Энциклопедия решений. Документальное подтверждение факта передачи товара покупателю;

— Энциклопедия решений. Бухгалтерский учет реализации (выбытия) товаров;

— Энциклопедия решений. Правила ведения первичной учетной документации для целей бухгалтерского учета;

— Энциклопедия решений. Запрос у контрагента документов в целях минимизации налоговых рисков.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член Российского Союза аудиторов Буланцов Михаил

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

16 февраля 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2019. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3161), [email protected]. Реклама на портале. Медиакит

| Видео (кликните для воспроизведения). |

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Источники

Кабинет и квартира В.И. Ленина в Кремле. Набор из 8 открыток. — М.: Изогиз, 2016. — 297 c.

Саушкин, Ю. Г. История и методология географической науки. Учебное пособие / Ю.Г. Саушкин. — М.: Издательство МГУ, 2014. — 424 c.

Могилевский, С.Д. Общества с ограниченной ответственностью / С.Д. Могилевский. — М.: Дело; Издание 3-е, доп., 2013. — 528 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.