Содержание

- 1 Договор о материальной ответственности бухгалтера

- 2 Материальная ответственность кассира: договор — ключ к решению проблем! Скачайте образец бланка

- 3 Заключаем договор о материальной ответственности с главным бухгалтером

- 4 Материальная ответственность бухгалтеров, работающих у ИП

- 5 Какую материальную ответственность несет главбух?

- 6 Договор о материальной ответственности главного бухгалтера образец бланк

- 7 Готовим договор о материальной ответственности с главным бухгалтером

- 8 Ответственность главного бухгалтера

Договор о материальной ответственности бухгалтера

Работодатель обязан оформлять трудовые соглашения, когда принимает сотрудников к себе на работу. Иногда возникает необходимость в подписании дополнительных документов при оформлении работников на определенные должности, которые связанны с обслуживанием материальных ценностей, их выдачей или принятием.

Если договор о полной материальной ответственности не подписан, то с сотрудника за причиненный ущерб взимается средняя месячная заработная плата, что не зависит от занимаемой должности.

Распределение должностной ответственности

По законодательству РФ работодатель может вписать условия об ограниченной или полной материальной ответственности в трудовой договор, что дает право взимать с работника полную сумму причиненного ущерба компании, если вина сотрудника доказана. Часто бухгалтер не получает права подписывать банковские документы и отчеты, в таком случае ответственность несет за ценности компании директор или главный бухгалтер, если в организации имеется такая должность. Бухгалтера можно обязать нести материальную ответственность за определенную часть работы, которой он занимается, прописав об этом в трудовом договоре, а также дополнительно в договоре о материальной ответственности.

Образец трудового договора с главным бухгалтером — скачать бесплатно.

Скачать образец договора о материальной ответственности бухгалтера можно в данной статье ниже.

Договор об ответственности работников других должностей:

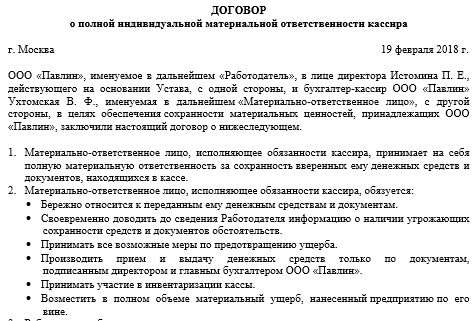

Порядок составления договора об ответственности бухгалтера (образец)

Договор должен содержать общие положение:

- дата и место подписания,

- данные работодателя и будущего сотрудника,

- перечень функций, которые должен выполнять бухгалтер.

Далее идут два пункта об обязанностях сторон – обязанности бухгалтера и работодателя. Следующим пунктом перечисляются случаи, когда работник несет полную денежную ответственность за собственность компании, затем прописывается, как будет определяться и возмещаться ущерб ответственного сотрудника.

В последних двух пунктах — прочие условия договора, реквизиты и адреса обоих сторон. Если в подписанном трудовом договоре есть пункт о возложении полной ответственности на бухгалтера, то нет смысла составлять и подписывать дополнительные документы. Документ вступает в силу с момента подписания.

Условия привлечения к материальной ответственности

Компания имеет право привлечь бухгалтера к материальной ответственности только при наличии включения в договор надлежащих обязательств, должно быть назначение на должность приказом руководителя и неисполнение обязанностей.

Сотрудники, занимающие должность бухгалтера, не всегда распоряжаются имущественными ценностями организации, поэтому нет необходимости с каждым представителем данной профессии заключать договор о полной ответственности, что не касается бухгалтера-кассира. Здесь заключается такой же договор, как и с кассиром, отличием будет лишь область распространения материальной ответственности – это денежные средства, документы, учет кассовых чеков.

Если человек пришел на должность бухгалтера и не проверил положение дел, впоследствии он может понести полную материальную ответственность за нанесенный ущерб компании его предшественником. Ведь по прошествии некоторого времени будет сложно определить, когда именно был нанесен урон компании. Если компания не подписала с бухгалтером-кассиром должного соглашения, то такой сотрудник не несет денежную ответственность.

Скачать образец

Договор о материальной ответственности бухгалтера образец — скачать.

Материальная ответственность кассира: договор — ключ к решению проблем! Скачайте образец бланка

На любом предприятии кассир является материальным лицом и в индивидуальном порядке отвечает за доверенное ему имущество, денежные средства.

На него налагается коллективная и индивидуальная материальная ответственность, регламентируемая актом приема и передачи имущества. В статье вы подробнее узнаете, является ли кассир материально ответственным лицом и почему.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-46-83 . Это быстро и бесплатно !

Должностные обязанности

- Хранение и учет денежной наличности

- Произведение расчетных операций на ККМ.

- Ведение отчетной документации, кассовой книги

- Определение подлинности купюр

В некоторых предприятиях практикуется выдача работником заработной платы по расчетной ведомости. Так как организация полностью доверяет сотруднику материальные средства, то он полностью ручается за их хранение, что подтверждается договором.

Любые убытки, причиненные компании по вине работника, возмещаются им в обязательном порядке, в соответствии с договором.

- Индивидуальная — кассир обязан сохранять доверенные ему материальные средства, представлять ежедневный отчет об их движении. В ситуации нехватки или недостачи ценностей, обязуется компенсировать убытки в индивидуальном порядке.

- Коллективная материальная. Действующие сотрудники предприятия обязаны сохранять в целостности предоставляемое им имущество. В случае повреждения или утраты (хищения) товара, работники возмещают недостачу компании в равных долях.

Помимо прочего, на него может налагаться административная или уголовная ответственность. Сотрудник привлекается к административной ответственности при нарушении им прописанных в контракте правил работы, которые регламентируются статьей 15.1 КоАП РФ и влекут за собой наказание в виде штрафа от 4000 до 5000, это:

- выявление наличности в кассе свыше требуемого, по результатам кассового отчета

- нарушения при ведении учетной документации

- несвоевременное или неполное оприходование кассовой наличности

В чем заключается?

Кассир обязан в целости сохранять имущество компании, вести отчетность в кассовом журнале (приход и расход). Работник несет обязательства возместить убыток предприятию, который произошел по его вине, в результате преднамеренных действий или пренебрежительного отношения.

Если в кассе обнаружена недостача, то он обязан возместить ее в полном размере. Взыскание недостачи производится следующим образом:

- Должна быть обязательно проведена проверка, устанавливающая причины возникновения недостатка средств.

- Работник обязан в письменном виде предоставить объяснительную записку, в которой подробно описаны причины возникшей ситуации.

- Он должен компенсировать убытки в течение последующего месяца, в противном случае, взыскание производится в судебном порядке.

Однако договором регламентируются случаи, когда работник освобождается от взыскания недостачи, если:

- Недостача возникла в результате хищения наличности другими лицами и их вина установлена.

- Если свободный доступ к кассе помимо кассира имеют другие сотрудники организации.

- Если должностное лицо выдало деньги по расходному ордеру, полученному от бухгалтера, в котором была совершена ошибка. В данной ситуации недостачу должен возместить бухгалтер.

- Если сотрудник вынужденно покинул рабочее место в результате обстоятельств, угрожающих его здоровью и жизни, к ним относятся стихийные бедствия, пожары, акты терроризма.

Основания и условия

Основанием для наступления ответственности является наличие убытков, в данном случае недостачи денежных средств, виной которым явились действия или бездействия работника.

Кассир привлекается к обязательству возместить причиненный им ущерб, если соблюдены следующие условия:

- Установление причины, которая является прямым доказательством вины работника. То есть, если установлено, что недостача явилась следствием преднамеренных действий сотрудника, или возникла по неосторожности или халатности.

- Противоправные действия или бездействия. Если недостаток денежных ценностей возник в результате невыполнения его прямых обязательств, регламентируемых трудовым договором. К ним относятся: несоблюдение правил хранения и передачи ценностей, ошибочное совершение кассовых операций, нарушение правил эксплуатации кассовой машины, самовольный уход с рабочего места в течение дня.

- Установление причинно-следственной связи между вышеперечисленными условиями, то есть доказанная вина должна являться следствием действий человека на должности.

Таким образом, кассир должен возместить ущерб, причиненный организации, если все вышеперечисленные условия имеют место быть.

Заключение договора

Перед подписанием договора, работодатель обязан ознакомить сотрудника с правилами распорядка, необходимыми нормами и регламентами. Работодатель подробно должен объяснить сотруднику пункты, несоблюдение которых влечет за собой наступление материальной ответственности.

Работник должен самостоятельно ознакомиться с договором перед его подписанием, уточнить необходимые пункты у работодателя. Важно отметить, что договор может быть заключен только с лицами, достигшими 18 летнего возраста.

Затем, составляется акт передачи имущества, за сохранность которого, в последующем будет отвечать работник.

Если на время отпусков больничного и других причин отсутствия кассира на работе, работодатель временно возлагает его функции на другого работника, например, продавца, то сотрудник может отказаться от подписания соглашения о полной индивидуальной ответственности кассира.

Соглашение должно содержать следующие пункты:

- Предмет – перечень вверенного имущества работнику.

- Срок действия. Обязательно указывается дата, с которой договор вступает в силу. Срок действия может быть заключен на неопределенное время, в случае временного соглашения, прописывается дата окончания.

- Обязанности сторон. Работодатель должен предоставить необходимые условия для сохранения денежной наличности. Работник должен бережно относиться к предоставленному имуществу, обеспечить его сохранность и вести ежедневный учет.

- Наказания и штрафные санкции. Если сотрудник самостоятельно подтверждает свою вину, либо она очевидна, то он обязан возместить причиненный ущерб предприятию. При увольнении и расторжении контракта, наложенное взыскание должно быть выплачено.

- Ответственность сторон. Случаи, при которых работник освобождается от нее: отсутствие вины, стихийные бедствия, работодатель не предоставил необходимые условия для хранения ценностей.

- Порядок расторжения.

- Дополнительные условия.

- Адреса и реквизиты сторон.

- Дата и подпись.

Скачать образцы вы сможете ниже:

Заключение

Заключение договора о материальной ответственности не является обязательным, однако, для людей, чья работа напрямую связана с финансовым имуществом организации (должности прописаны в постановлении Минтруда РФ №85 от 31.12.2002), он имеет юридическую силу.

Поэтому наниматель имеет право отказать соискателю, претендующему на должность, если он отказывается подписывать данный контракт.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-46-83 (Москва)

+7 (812) 425-67-01 (Санкт-Петербург)

Заключаем договор о материальной ответственности с главным бухгалтером

Первое, что надо понять по вопросу материальной ответственности главного бухгалтера, — это то, что он не возмещает ущерб по финансовым проблемам предприятия, таким как не полученный доход, упущенная выгода и даже штрафные санкции по результатам проверок налоговыми органами. Никакой специальной матответственности для бухгалтеров законодательством не предусмотрено, все в общем порядке. Этот порядок мы и рассмотрим.

Статья 232 ТК РФ определяет, что материальная ответственность — это обязанность стороны трудового договора возместить ущерб, причиненный ею другой стороне. Таким образом, она существует исключительно в рамках трудовых отношений, и ее пределы определяются соглашением сторон.

В конце статьи вы сможете скачать договор о матответственности главного бухгалтера, образец формулировок — ниже.

Правила заключения договора

Договор материальной ответственности бухгалтера заключается на полную или ограниченную ответственность. Отличие заключается в размере взыскания:

- полная — работник возмещает прямой действительный ущерб в полном размере ( ст. 238 ТК РФ );

- ограниченная — работник возмещает не более одного среднемесячного заработка ( ст. 241 ТК РФ ).

Как правило, главные бухгалтеры не являются материально ответственными лицами, но и с ними может быть заключен договор о полной матответственности, что прямо следует из норм статьи 243 ТК РФ .

В таком случае в трудовом контракте указывается условие полной материальной ответственности главбуха на основании отдельного договора, который составляется с учетом требований норм ст. 233 , 239 , 243 ТК РФ .

В случае если трудовой контракт не содержит указанных требований, то расходы возмещаются в пределах среднего месячного заработка (ст. 241 ТК РФ, п. 10 Постановления Пленума Верховного Суда РФ от 16.11.2006 № 52 ).

Договор о материальной ответственности бухгалтера подписывается сторонами в двух экземплярах (для каждой из сторон). Типовая форма утверждена в Приложении № 2 к постановлению Минтруда РФ от 31.12.2002 № 85 .

Нет доказательств — нет и вины

Чтобы привлечь главного бухгалтера к материальной ответственности, нужно не только иметь подписанный договор, но и доказать, что речь идет о реальных имущественных потерях, а именно:

- что отсутствовали обстоятельства, в силу действующего закона исключающие материальную ответственность главного бухгалтера;

- что его действия (или бездействие) были противоправными, то есть происходило прямое нарушение норм законодательства, локальных нормативных актов, организационно-распорядительных документов, должностных инструкций и т. д.;

- что существует причинно-следственная связь между действиями (бездействием) главного бухгалтера и возникновением материального ущерба, и так далее.

Здесь будут уместны краткие пояснения по вопросу процедуры доказывания вышеперечисленных обстоятельств. Как правило, все доказательства получают в результате контрольных мероприятий — проверок наличия имущества (инвентаризаций и пр. процедур). Для проведения таких мероприятий руководитель организации назначает комиссии с включением в них специалистов.

В ходе работы члены комиссии получают необходимые письменные пояснения от должностных лиц. Факты отказа тех или иных лиц от пояснений отражаются комиссией в специально составленном акте. Главный бухгалтер вправе знакомиться со всеми материалами проводимых проверок, а также их обжаловать.

В случае если ущерб установлен, следует его оценить. И здесь следует обратить внимание на тот факт, что в соответствии со статьей 246 ТК РФ , размер ущерба, причиненного в результате утраты и/или порчи имущества, определяется исходя из рыночных цен, действующих в данной местности на день причинения урона, но не ниже стоимости имущества по данным бухгалтерского учета.

Если сумма ущерба не превышает средний месячный заработок виновного, взыскание с работника суммы производится по распоряжению работодателя.

Работник с согласия работодателя может передать ему имущество, равноценное поврежденному, или исправить имущество за свой счет.

Порядок взыскания через суд

Работодатель может в судебном порядке взыскать ущерб, причиненный работником имуществу организации, в случаях, предусмотренных ст. 248 ТК РФ :

- Истек месячный срок взыскания (сумма не превышает среднемесячный заработок).

- Работник не согласен добровольно возместить причиненный работодателю урон, а его сумма превышает средний месячный заработок работника.

- Уволенный работник дал письменное обязательство о возмещении ущерба, но отказался его возместить.

Для взыскания с работника ущерба в судебном порядке работодатель подает иск в суд.

Материальная ответственность бухгалтеров, работающих у ИП

Здравствуйте! Подскажите, пожалуйста, должен ли ИП заключить договор с главным бухгалтером о материальной ответственности? Если, например, по итогам инвентаризации будет недостача по всему магазину, должна ли гл.бухгалтер нести общую ответственность по недостаче товара? Заранее благодарна.

В трудовом договоре с главным бухгалтером можно предусмотреть его индивидуальную материальную ответственность, то есть его обязанность возместить прямой действительный ущерб в полном размере (ст. 243 ТК РФ). ИП вправе это сделать, поскольку в Перечне должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной материальной ответственности за недостачу вверенного имущества (утвержден постановлением Минтруда России от 31.12.2002 N 85) предусмотрены работы по приему и выплате всех видов платежей. Это в полной мере относится к специфике выполнения бухгалтерских функций.

Однако для заключения договора о полной индивидуальной материальной ответственности с главным бухгалтером необходимо, чтобы он лично обслуживал денежные или товарные ценности. Материальная ответственность главного бухгалтера, как и другого материально ответственного лица, может наступить при одновременном соблюдении следующих условий (письмо Роструда от 19.10.2006 N 1746-6-1):

противоправное поведение (действия или бездействие) причинителя ущерба;

| Видео (кликните для воспроизведения). |

причинная связь между противоправными действиями и материальным ущербом;

вина в совершении противоправных действий (бездействия) работника.

Если в действиях работника не установлено противоправности, вины либо причинной связи между реальным ущербом и противоправными действиями, то он освобождается от обязанности компенсировать ущерб, причиненный ИП (работодателю). Поэтому если недостача, ущерб не вызваны непосредственно действиями или виновным бездействием самого главного бухгалтера, даже и в случае установления недостачи вверенных ценностей у подчиненных ему работников, он не несет материальной ответственности за это.

Неполученные доходы (упущенная выгода) взысканию с главбуха не подлежат (ч. 1 ст. 238 ТК РФ). Он отвечает только за прямой действительный ущерб, понесенный предприятием по его вине. Главный бухгалтер несет ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной отчетности. Однако, если ошибки в учете были допущены с письменного разрешения ИП, тогда руководитель несет всю полноту ответственности за последствия таких операций (ст. 7 Закона о бухгалтерском учете).

На практике к прямому ущербу, наступившему по вине главного бухгалтера, могут быть отнесены штрафные санкции, которые ИП пришлось выплатить по итогам налоговой проверки.

Поэтому в условиях повседневной деятельности привлечь к полной материальной ответственности главного бухгалтера довольно сложно. ИП вправе взыскать с работника только сумму причиненного ущерба, не превышающую его среднемесячный заработок. Это правило распространяется на всех работников, а не только на главного бухгалтера (ст. 246-248 ТК РФ).

Если в трудовом договоре с главбухом отсутствует положение о его полной материальной ответственности или с ним не заключен договор о полной материальной ответственности, то взыскание сумм ущерба ограничивается среднемесячным заработком (ст. 241 ТК РФ). Взыскание в этом случае производится по распоряжению ИП. Оно оформляется не позднее одного месяца со дня окончательного установления работодателем размера причиненного работником ущерба (ст. 249 ТК РФ). По истечении месяца или при письменном отказе работника возместить ущерб в сумме месячного заработка взыскание осуществляется только через суд.

Какую материальную ответственность несет главбух?

Вопрос о материальной ответственности главного бухгалтера возникает достаточно часто. Причем как у самих бухгалтеров, так и у организаций, их нанимающих. Попробуем в нем разобраться.

Установленные законодательно виды ответственности

ТК РФ предусматривает два вида материальной ответственности работника:

- полная (ст. 242);

- ограниченная средним месячным заработком (ст. 241).

Полная ответственность может возлагаться на работника только в случаях, прямо предусмотренных ТК РФ или иными федеральными законами (ч. 2 ст. 242 ТК РФ).

С учетом ст. 243 и 244 ТК РФ возможность привлечения главного бухгалтера к полной материальной ответственности в рамках его должностных обязанностей напрямую зависит от того, прописана она в трудовом договоре или нет.

Во-первых, об этом прямо говорится в ч. 2 ст. 243 ТК РФ.

Во-вторых, у работодателя отсутствует возможность заключить с главбухом отдельный договор о полной материальной ответственности. Согласно ст. 244 ТК РФ такие договоры заключаются только с работниками, которые занимают должности, предусмотренные специальным перечнем, утвержденным постановлением Минтруда РФ от 31.12.2002 № 85, или выполняют поименованные в нем работы. Этот перечень является исчерпывающим и расширительному толкованию не подлежит (письмо Роструда от 19.10.2006 № 1746-6-1), а должность главного бухгалтера в нем не поименована. Однако главбух может совмещать свою основную работу и обязанности, предусматривающие заключение договора о материальной ответственности (например, дополнительно выполнять обязанности кассира).

О принципах оформления договора о материальной ответственности читайте в материале «Договор о материальной ответственности — образец 2017».

Трудовой договор содержит условие о полной материальной ответственности главного бухгалтера

По общему правилу полная материальная ответственность работника состоит в его обязанности возместить причиненный работодателю прямой действительный ущерб в полном размере (ст. 242 ТК РФ). В рамках обязанностей главбуха таким ущербом, в частности, могут являться суммы уплаченных пеней за несвоевременное перечисление налогов или штрафы за налоговые правонарушения.

Теоретически при наличии в трудовом договоре условия о полной материальной ответственности у работодателя есть право потребовать от главбуха компенсации указанных сумм. Однако добиться этого на практике не так просто.

Во-первых, необходимо соблюсти предусмотренную ТК РФ процедуру привлечения к материальной ответственности.

Во-вторых, самостоятельно работодатель может взыскать лишь ущерб, сумма которого не превышает средний месячный заработок работника (ч. 1 ст. 248 ТК РФ).

Если сумма больше, а работник на возмещение не согласен, взыскание возможно только в судебном порядке (ч. 2 ст. 248 ТК РФ).

Условиями наступления материальной ответственности являются (письмо Роструда от 19.10.2006 № 1746-6-1):

- противоправность поведения (действий или бездействия) причинителя ущерба;

- причинная связь между противоправным действием и материальным ущербом;

- вина в совершении противоправного действия (бездействия).

Все это работодателю придется доказывать в суде, а сделать это достаточно сложно.

Условия о полной материальной ответственности в трудовом договоре с главбухом нет

В данном случае ответственность возможна только в ограниченном размере. На это указано в п. 10 постановления Пленума ВС РФ от 16.11.2006 № 52. Суд подчеркнул, что материальная ответственность в полном размере может быть возложена на главного бухгалтера только при условии, что это установлено трудовым договором. Иначе главбух может нести ответственность лишь в пределах своего среднего месячного заработка.

Подробнее о видах материальной ответственности и их вариантах читайте в статье «Существующие виды материальной ответственности работника».

Главный бухгалтер не относится к числу лиц, заключение с которыми договора о материальной ответственности является обязательным. Однако такая ответственность может возникать у него либо из-за совмещения трудовых функций, либо в силу того, что полная материальная ответственность предусмотрена трудовым договором.

Договор о материальной ответственности главного бухгалтера образец бланк

- обязательное наличие в трудовом договоре или его приложениях указания на особенное условия для сотрудника — полную материальную ответственность;

- невыполнение бухгалтером возложенных на него функций, совершение деяний, предусматривающих наступление ответственности;

- взаимосвязь проступка и наступивших последствий.

Ниже расположен типовой бланк и образец договор о материальной ответственности главного бухгалтера вариант которого можно скачать бесплатно.

Готовим договор о материальной ответственности с главным бухгалтером

Обязанности главного бухгалтера

Нормативным актом, регламентирующим работу главбуха, является закон о бухучете № 402-ФЗ от 06.12.2011. В нем определены обязанности главбуха. По сравнению с более ранним законом, они значительно уменьшились в объеме, неизменным осталось только ведение бухучета. Тем не менее, очень важно грамотно составить образец договора о материальной ответственности главного бухгалтера.

Работникам бухгалтерии также вменяют ведение налогового учета и отчетности, а также статистики и управленческой отчетности. Как должностное лицо, главбух также руководит деятельностью бухгалтерии как структурного подразделения.

Соглашение о матответственности

Несмотря на свою принадлежность к одной из ключевых должностей предприятия, главбух является таким же наемным работником и подчиняется общим правилам, регламентированным ТК РФ, а трудовые обязанности указаны в трудовом соглашении и должностной инструкции. Следовательно, данная категория подпадает под ограниченную материальную ответственность, предусмотренную ст. 238, 241 ТК РФ, то есть ущерб взыскивается в пределах среднего заработка.

К руководителю бухгалтерии может применятся полная матответственность в силу ст. 243 ТК РФ на общих основаниях, как к любому другому работнику.

Поэтому заключение договора о материальной ответственности бухгалтера кажется вполне логичным, однако в перечне должностей, указанном в постановлении Минтруда № 85 от 31.12.2002 и содержащем полный и окончательный список сотрудников, подпадающих под полную матответственность, рассматриваемых в статье должностей в нем нет, при этом есть должность «кассир».

Важно знать, что заключение соглашения о полной материальной ответственности или внесение подобного пункта в условия трудового соглшения с работником, чья должность не входит в перечень, является грубым нарушением трудового законодательства и основанием для отказа во взыскании с данного лица сумм ущерба.

При этом вполне приемлемо заключить дополнительное соглашение об ограниченной матответственности или включить такой пункт в условия трудового договора.

Ответственность главного бухгалтера

Главный бухгалтер организации, осуществляя ведение бухгалтерского учета, имеет широкий круг обязанностей, связанных с хозяйственной деятельностью юридического лица, поэтому и ответственность на нем лежит не малая.

Главный бухгалтер (а при отсутствии в штате такой должности – бухгалтер) назначается на должность и освобождается от должности руководителем организации (ст. 7 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» – далее Закон «О бухгалтерском учете»). Он подчиняется непосредственно руководителю и несет ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности. Кроме того, он обеспечивает соответствие хозяйственных операций законодательству РФ, контроль за движением имущества и исполнением обязательств. Работники обязаны выполнять его требования по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов. Без подписи этого должностного лица денежные и расчетные документы, финансовые и кредитные обязательства считаются недействительными и не должны приниматься к исполнению.

Документы, которыми оформляются хозяйственные операции с денежными средствами, и бухгалтерская отчётность подписываются руководителем организации и главным бухгалтером или уполномоченными ими на то лицами (п. 3 ст. 9, п. 5 ст. 13 Закона «О бухгалтерском учете»).

Если между главным бухгалтером и руководителем возникают разногласия по осуществлению хозяйственных операций, документы по ним могут быть приняты к исполнению с письменного распоряжения руководителя организации, который несет всю полноту ответственности за последствия осуществления таких операций. При этом главный бухгалтер наравне с руководителем может быть уволен за принятие необоснованного решения, которое повлекло за собой нарушение сохранности имущества, его неправомерное использование или иной ущерб имуществу организации (п. 9 ч. 1 ст. 81 ТК РФ).

Согласно ст. 18 Закона «О бухгалтерском учете» руководители организаций и другие лица ответственные за организацию и ведение бухгалтерского учета в случае уклонения от ведения бухгалтерского учета, искажения бухгалтерской отчетности и несоблюдения сроков ее представления и публикации привлекаются к административной или уголовной ответственности в соответствии с законодательством РФ.

Ответственность по трудовому законодательству

Для главного бухгалтера трудовым договором или дополнительным соглашением к нему может быть предусмотрена материальная ответственность в полном размере причиненного ущерба (ч. 2 ст. 243 ТК РФ). Согласно п. 10 Постановления Пленума Верховного Суда РФ от 16.11.2006 № 52 полная материальная ответственность может быть возложена на главного бухгалтера при условии, что это установлено трудовым договором. Если в трудовом договоре не предусмотрено, что главный бухгалтер несет материальную ответственность в полном размере, то при отсутствии иных оснований для привлечения к такой ответственности с него можно взыскать сумму лишь в пределах среднего месячного заработка.

Следовательно, для привлечения главного бухгалтера к полной материальной ответственности необходимо наличие следующих условий:

- включение в трудовой договор положения о дополнительной по сравнению с федеральным законом полной материальной ответственности;

- невыполнение главным бухгалтером условия трудового договора, за нарушение которого предусмотрена полная материальная ответственность;

- причинно-следственная связь.

Условие о полной материальной ответственности может быть как включено в трудовой договор, так и оформлено дополнительным соглашением к нему.

Данная позиция изложена в Письме Роструда от 19.10.2006 № 1746-6-1: «Материальная ответственность наступает при одновременном наличии следующих условий: противоправного поведения (действий или бездействия) причинителя; причинной связи между противоправным действием и материальным ущербом; вины в совершении противоправного действия (бездействия)».

Договоры о полной материальной ответственности могут быть заключены только с работниками, включенными в Перечень должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной материальной ответственности за недостачу вверенного имущества (далее – Перечень). Этот Перечень утвержден Постановлением Минтруда России от 31.12.2002 № 85. Если должность работника или конкретная поручаемая ему работа не предусмотрена указанным Перечнем, то заключенный договор о полной материальной ответственности недействителен (ст. 244 ТК РФ, письмо Роструда от 19.10.2006 № 1746-6-1).

Согласно общим положениям Трудового кодекса (ст. 243 ТК РФ) полная материальная ответственность наступает в следующих случаях:

- когда в соответствии с Трудовым кодексом или иными федеральными законами на работника возложена материальная ответственность в полном размере за ущерб, причиненный работодателю при исполнении работником трудовых обязанностей;

- за недостачу ценностей, вверенных ему на основании специального письменного договора или полученных им по разовому документу;

- за умышленное причинение ущерба;

- за причинение ущерба в состоянии алкогольного, наркотического или иного токсического опьянения;

- за причинение ущерба в результате преступных действий, установленных приговором суда;

- за причинение ущерба в результате административного проступка, если таковой установлен соответствующим государственным органом;

- за разглашение сведений, составляющих охраняемую законом тайну (государственную, служебную, коммерческую или иную), в случаях, предусмотренных федеральными законами;

- за причинение ущерба не при исполнении трудовых обязанностей.

Административная ответственность

В соответствии со ст. 2.4 КоАП РФ привлечению к административной ответственности подлежит должностное лицо в случае совершения им административного правонарушения в связи с неисполнением либо ненадлежащим исполнением своих служебных обязанностей.

Совершившие административные правонарушения в связи с выполнением организационно-распорядительных или административно-хозяйственных функций руководители и другие работники иных организаций несут административную ответственность как должностные лица.

Давность привлечения к ответственности определяется в соответствии со ст. 4.5 КоАП РФ.

На главного бухгалтера распространяются следующие виды административной ответственности:

- Ст. 15.1 КоАП РФ – нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций – административный штраф от 4000 до 5000 руб. Давность привлечения – два месяца.

- Ст. 15.5 КоАП РФ – нарушение сроков представления налоговой декларации – административный штраф от 300 до 500 руб. Давность привлечения – год.

- Ст.15.6 КоАП РФ – непредставление сведений, необходимых для осуществления налогового контроля – административный штраф от 300 до 500 руб. Давность привлечения – год.

- Ст.15.11 КоАП РФ – грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности – административный штраф от 2000 до 3000 руб. Давность привлечения – год.

Уголовная ответственность

1. Уклонение от уплаты налогов и (или) сборов с организации (ст. 199 УК РФ).

Субъекты преступления: руководитель организации-налогоплательщика, главный бухгалтер (бухгалтер при отсутствии в штате должности главного бухгалтера), в обязанности которых входит подписание отчетной документации, представляемой в налоговые органы, обеспечение полной и своевременной уплаты налогов и сборов, а также иные лица, если они были специально уполномочены органом управления организации на совершение таких действий и лица, фактически выполнявшие обязанности руководителя или главного бухгалтера (бухгалтера) (Постановление Пленума Верховного суда от 28.12.2006 № 64 «О практике применения судами уголовного законодательства об ответственности за налоговые преступления», далее – Постановление).

Форма вины: прямой умысел с целью полной или частичной неуплаты налогов и (или) сборов (п. 8 Постановления). П. 9 Постановления разъясняет: «Включение в налоговую декларацию или иные обязательные для представления документы заведомо ложных сведений может выражаться в умышленном неотражении в них данных о доходах из определенных источников, объектов налогообложения, в уменьшении действительного размера дохода, искажении размеров произведенных расходов, которые учитываются при исчислении налогов (например, расходы, вычитаемые при определении совокупного налогооблагаемого дохода). К заведомо ложным сведениям могут быть также отнесены не соответствующие действительности данные о времени (периоде) понесенных расходов, полученных доходов, искажение в расчетах физических показателей, характеризующих определенный вид деятельности, при уплате единого налога на вмененный доход и т.п.».

Признаки преступления: крупный или особо крупный размер неуплаченных налогов и (или) сборов. В соответствии с примечанием 1 к статье 199 крупный размер в этой статье, а также в статье 199.1 – это сумма налогов и (или) сборов, составляющая за период в пределах трех финансовых лет подряд более двух миллионов рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 10 % подлежащих уплате сумм налогов и (или) сборов либо превышает шесть миллионов рублей. Особо крупный размер – это сумма, составляющая за период в пределах трех финансовых лет подряд более десяти миллионов рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 20 % подлежащих уплате сумм налогов и (или) сборов либо превышает тридцать миллионов рублей.

2. Неисполнение обязанностей налогового агента (ст. 199.1 УК РФ).

Субъекты преступления: среди прочих здесь выступает лицо, на которое в соответствии с должностным или служебным положением возложена обязанность по исчислению, удержанию или перечислению налогов (руководитель или главный (старший) бухгалтер организации (п. 17 Постановления).

Признаки состава преступления: преступление является оконченным с момента неперечисления налоговым агентом в личных интересах в порядке и в срок, которые установлены налоговым законодательством (п. 3 ст. 24 НК РФ), в соответствующий бюджет (внебюджетный фонд) сумм налогов и (или) сборов в крупном или особо крупном размере, которые он должен был исчислить и удержать у налогоплательщика. При определении крупного (особо крупного) размера неисполнения налоговым агентом обязанностей суды должны руководствоваться правилами, содержащимися в примечании к ст. 199 УК РФ, и исчислять его исходя из сумм тех налогов (сборов), которые подлежат перечислению в бюджет (внебюджетные фонды) самим налоговым агентом (п. 17 Постановления).

Личный интерес как мотив преступления может выражаться в стремлении извлечь выгоду имущественного, а также неимущественного характера, обусловленную такими побуждениями, как карьеризм, протекционизм, семейственность, желание приукрасить действительное положение, получить взаимную услугу, заручиться поддержкой в решении какого-либо вопроса и т.п. (п. 17 Постановления).

Судебная практика.

Административное наказание за нарушения в финансовой сфере очень гуманное в нашей стране. Возможно, именно поэтому нарушения в данной сфере носят такой массовый характер. Как правило, дела об административном наказании главного бухгалтера не оспариваются. Сумма штрафа небольшая, сами дела интереса не представляют и в правовые базы не попадают. Привожу два примера, когда административное наказание было отменено: в первом случае взыскание снято с генерального директора, так как в штате был главный бухгалтер, а во втором – с главного бухгалтера в связи с истечением срока исковой давности.

Постановление Верховного Суда РФ от 09.06.2006 № 77-ад06-2

Производство по делу о грубом нарушении правил ведения бухгалтерского учета и предоставления бухгалтерской отчетности прекращено в связи с отсутствием состава административного правонарушения.

Постановление Верховного Суда РФ от 25.11.2005 № 16-ад05-9

| Видео (кликните для воспроизведения). |

Производство по делу о привлечении к административной ответственности за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности прекращено, поскольку истек срок давности привлечения к административной ответственности.

Источники

Гессен И. В. История русской адвокатуры (подарочное издание); Арт Презент — М., 2013. — 536 c.

Фохт-Бабушкин, Ю.У. Искусство в жизни человека. Конкретно-социологические исследования искусства в России конца XIX — первых десятилетий XX века. История и методология / Ю.У. Фохт-Бабушкин. — М.: Алетейя, 2016. — 788 c.

Файкс, Г. Полиция возвращается. Из истории уголовной полиции ФРГ; М.: Юридическая литература, 2012. — 240 c.

-

Договор мены. Официальные разъяснения, судебная практика и образцы документов. — М.: Издание Тихомирова М. Ю., 2013. — 698 c.

-

Астахов Жилье. Юридическая помощь с вершины адвокатского профессионализма / Астахов, Павел. — М.: Эксмо, 2009. — 320 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.