Содержание

- 1 Об ошибках, возникающих при приеме отчетности в электронном виде («Налоговый Вестник Оренбургской области», N 7, июль 2011 г.)

- 2 Как избежать проблем, сдавая отчетность за девять месяцев: советы подмосковного инспектора

- 3 Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

- 4 Регистрация уточненного документа без первичного что делать

- 5 Столичное УФНС рассказало, что делать налогоплательщику при получении отрицательных протоколов при сдаче электронной отчетности

- 6 Систематизация бухгалтерии

- 7 Регистрация уточненного документа без первичного

- 8 Счета-фактуры: вносим исправления

Об ошибках, возникающих при приеме отчетности в электронном виде («Налоговый Вестник Оренбургской области», N 7, июль 2011 г.)

Об ошибках, возникающих при приеме отчетности в электронном виде

Управление Федеральной налоговой службы по Оренбургской области напоминает налогоплательщикам, представляющим отчетность по ТКС, что с 25.11.2010 г. электронный документооборот между налогоплательщиками, специализированными операторами связи и налоговыми органами осуществляется в соответствии с Методическими рекомендациями по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронном виде по телекоммуникационным каналам связи, утвержденными приказом ФНС России от 02.11.2009 N ММ-7-6/534@. Электронный документооборот по представлению налогоплательщиком (представителем) налоговой декларации (расчета) за налоговый (отчетный) период в налоговый орган завершается в полном объеме при получении налогоплательщиком от налогового органа квитанции о приеме и извещения о вводе либо уведомления об отказе в приеме отчетности.

Проведенный Управлением Федеральной налоговой службы по Оренбургской области анализ представления налогоплательщиками отчетности в электронном виде за 1 квартал 2011 года выявил массовые ошибки при приеме отчетности в территориальных налоговых органах:

Код и название ошибки

Отсутствуют сведения о доверенности в налоговом органе.

Декларации подписаны уполномоченным представителем налогоплательщика. Но в представленном комплекте отчетности отсутствует информационное сообщение о доверенности.

1) Представить в инспекцию оригинал доверенности на бумажном носителе или ее копию, заверенную нотариально;

2) С каждым комплектом отчетности, представляемым в инспекцию, необходимо прикладывать информационное сообщение о доверенности, заполненное в соответствии с бумажным носителем.

Представитель не имеет полномочий подписи и представления налоговой отчетности.

Информационное сообщение о доверенности заполнено неверно. Ошибка возможна, если декларацию подписывает главный бухгалтер или другой уполномоченный представитель компании. Либо неверно заполнены полномочия представителя.

Исправить ошибки в информационном сообщении о доверенности и отправить его в инспекцию еще раз. Образцы заполнения такого сообщения есть на сайте по адресу: http://www.r56.nalog.ru/nalot/sb.

Несоответствие учетных данных по представителю налогоплательщика в декларации и информационном сообщении о доверенности.

Декларацию подписал один уполномоченный представитель, при этом в инспекцию представлены данные о другом представителе.

Проверить, соответствует ли ФИО представителя на титульном листе декларации данным в информационном сообщении о доверенности. Исправить ошибки и отправить декларацию еще раз.

В ИР «Доверенность» не найдена запись соответствующая данным доверенности, представленной вместе с декларацией.

Данные информационного сообщения о доверенности, представленного вместе с декларацией, не соответствуют бумажному носителю доверенности по данному уполномоченному представителю.

Проверить соответствие данных информационного сообщения о доверенности бумажному носителю. Исправить ошибки и отправить декларацию еще раз.

Неправильное указание сведений о руководителе организации (ФИО, ИНН).

Декларацию подписал руководитель компании. Но данные о нем в декларации не совпадают со сведениями в ЕГРЮЛ.

Проверить, соответствует ли ФИО руководителя на титульном листе декларации данным в выписке из ЕГРЮЛ и сертификате ключа подписи. Исправить ошибки и отправить декларацию еще раз.

Невозможность регистрации уточненного документа без первичного.

Налогоплательщиком представлена первичная декларация с признаком «корректирующая».

Исправить в декларации признак вида документа с «корректирующий» на «первичный». Еще раз выгрузить декларацию из программы и заново направить ее в инспекцию.

Регистрация уточненного документа без первичного.

Налогоплательщиком представлена декларация с признаком «корректирующая», при этом в инспекции отсутствует первичная декларация за данный отчетный период.

Документ с указанным «Видом документа» и «Номером корректировки» (первичный, с признаком корректировки) уже зарегистрирован.

Налогоплательщик сдал уточненную декларацию с отметкой «первичная», а не с номером корректировки. Либо в декларации стоит неверный номер корректировки, например, который уже был.

Исправить в декларации признак вида документа с «первичный» на «корректирующий» или поменять номер корректировки. После этого выгрузить и отправить декларацию в инспекцию еще раз.

Файл xsd-схемы не найден.

Уведомление с такой ошибкой обычно приходит при неверной настройке программного обеспечения инспекции.

Сообщить об ошибке в инспекцию и выяснить, когда ее исправят. На следующий день направить декларацию повторно.

Невозможно идентифицировать документ.

Налогоплательщик сдал декларацию по неустановленной (например, устаревшей) форме или в неверном формате.

Обновить формы отчетности в бухгалтерской программе, а затем еще раз выгрузить и отправить декларацию в инспекцию уже в новом формате.

Для данного КНД не найден налоговый расчет или действующий шаблон.

Предлагаем пользователям учесть данную информацию в дальнейшей работе при представлении отчетности в электронном виде.

Отдел работы с налогоплательщиками и СМИ

«Налоговый вестник Оренбургской области», N 7, июль 2011 г.

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете приобрести документ за 54 рубля или получить полный доступ к системе ГАРАНТ бесплатно на 3 дня.

Купить документ Получить доступ к системе ГАРАНТ

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Журнал «Налоговый Вестник Оренбургской области»

Журнал зарегистрирован Поволжским межрегиональным территориальным управлением Министерства РФ по делам печати, телерадиовещания и средств массовых коммуникаций

Регистрационный номер ПИ N 7-0617 от 07.05.2001 г.

ООО «Каталоги Справочники Путеводители»,

Лицензия ИД N 03579 от 19.12.2000 г.

460021, г. Оренбург, ул. Восточная, 42/1, секция 2

Тел. (3532) 58-18-42, 707-505

Председатель общественного редакционного совета Г.В.Кузнецов

Члены общественного редакционного совета:

Г.В.Гармаш / С.А.Киселев / В.В.Семенов / Т.Н.Свиридова /

Главный редактор журнала «Налоговый Вестник Оренбургской области» О.Г.Репников

Зам. главного редактора журнала «Налоговый Вестник Оренбургской области» Н.Х.Сафронова

Подписка на издание доступна в полном объеме в любом почтовом отделении, в редакции, через наших агентов или в заочном порядке.

Подписной индекс издания в каталоге «Почта России» — 14860.

Как избежать проблем, сдавая отчетность за девять месяцев: советы подмосковного инспектора

В преддверии квартальной отчетности мы решили поинтересоваться, на что, по мнению налоговиков Московского региона, стоит обратить особое внимание при оформлении деклараций и как избежать распространенных ошибок. На наши вопросы ответила инспектор ИФНС России по г. Дмитрову Московской области Анна Дынкина.

— В этом году в Налоговый кодекс РФ внесены существенные коррективы. Какие поправки больше всего повлияли на взаимоотношения инспекторов и налогоплательщиков?

— Большое влияние на наши отношения с налогоплательщиками оказала отмена обязанности предоставлять «нулевые» декларации по налогам на имущество, транспорт и землю в случае отсутствия объекта налогообложения. Из-за этого изменения намного уменьшился обрабатываемый объем документов, а значит, высвободилось время, которое инспектор может уделить бухгалтерам.

— Есть ли законодательные изменения, которые усложнили работу?

— Да, долго не решался вопрос о том, кто должен возвращать переплаты по пенсионным взносам за прошлые годы. У Пенсионного фонда РФ имеется законодательная, но отсутствовала техническая возможность возвращать излишне уплаченные взносы. Однако недавно появилось совместное письмо ФНС России и ПФР, которое разрешило это недоразумение.

Другая проблема — представление отчетности по устаревшим формам. Как показывает практика, отчеты по формам, в которые вносились изменения, компании сдают еще на протяжении двух отчетных периодов. Пример — декларации по «упрощенке»: многие по-прежнему пытаются сдать квартальные отчеты и к тому же на старых бланках.

— Сейчас бухгалтеры сдают очередную квартальную отчетность, на что им стоит обратить особое внимание при оформлении деклараций?

— Настоятельно рекомендую освежить в памяти порядок заполнения деклараций. Ошибок в период летней отчетности было колоссальное количество. Причем они упорно повторяются из квартала в квартал. Как в отчетности, так и в платежных поручениях.

— С какими именно ошибками вы чаще всего сталкиваетесь?

— Помимо арифметических ошибок по-прежнему присутствуют неверные коды КБК и ОКАТО, ошибки в кодах, определяющих период декларации. Довольно часто указывают КПП головной организации, в то время как обособленному подразделению присвоен самостоятельный код. В итоге декларация отражена в лицевом счете «головы», а по подразделению встанет вопрос непредставления отчетности в срок.

Кроме того, компании подают несоответствующий состав отчетности: представляют либо один титульный лист, либо абсолютно все листы декларации. Бывает, не ставят печать или подпись в отведенных для этого местах.

— Бухгалтеры довольно часто высказывают свои опасения на счет подачи отчетности через ТКС. Неоднократно слышала и о потере данных, и о том, что сведения могут дойти до адресата позже срока. Сталкивались ли вы с такими сложностями?

— К сожалению, проблемы со сдачей отчетности по телекоммуникационным каналам связи еще возникают — порой происходит сбой в программном обеспечении. Отчасти в возникающих проблемах виноваты и сами плательщики — затягивая сдачу деклараций до последних дней, они тем самым перегружают серверы спецоператоров. Поэтому отчетность порой зависает на несколько дней. Либо нарушаются файлы и дальнейшая расшифровка их невозможна. В итоге у компании возникают проблемы с соблюдением сроков сдачи от- четности, а у инспектора — со сроками регистрации документов.

— То есть получается, что даже небольшая ошибка, которую легко устранить, сдавая отчетность лично инспектору, может стать предметом судебного разбирательства при сдаче отчетности через Интернет?

— Отдельно необходимо разобрать понятие «небольшая ошибка». Для бухгалтера это то, что он может исправить «здесь и сейчас»: зачеркнуть неверное значение или код, заменить форму или отдельный лист. Для государства в лице налогового инспектора подобного термина не существует. Например, устаревшая форма декларации — это повод для прямого отказа в ее регистрации и приеме.

— Какие санкции ждут компанию, если в декларации неверно указать налоговый период, а затем, исправив документ, представить «уточненку» с аналогичными сведениями до истечения срока подачи декларации?

— Сразу скажу: налоговый период — реквизит, не подлежащий уточнению. А уточненные декларации не регистрируются без наличия «первички», так как уточнять нечего. Подобная ситуация влечет за собой целый ряд санкций. Объясню все по порядку.

При получении уточненной декларации независимо от того, когда она представлена — до окончания срока подачи или после, рабочая программа инспектора (ЭОД) незамедлительно выдаст ошибку — «регистрация уточненного документа без первичного». Если декларация представлена по каналам связи, ЭОД удалит файл отчетности и сформирует протокол с описанием ошибки, который автоматически будет отослан плательщику. Если декларация представлена по почте, инспектор сформирует отказ в приеме уточненной декларации, так как по состоянию на дату регистрации не был представлен первичный отчет, и вышлет его плательщику также по почте.

— А если отказ не успеет дойти? Ведь почта у нас работает со сбоями.

— Конечно, в этом случае возникает риск, что организация либо вообще не получит уведомление с отказом (адрес массовой регистрации, несовпадение юридического и фактического адреса местонахождения). Либо получит его уже по истечении отчетного периода. Из-за чего будет вынуждена заплатить штраф за непредставление отчетности.

Уберечь от такого развития событий может только одно: при сдаче отчетности по почте нужно приложить к ней подробную опись: за какой период декларация, первичная она или уточненная, а также реальный контактный номер телефона на титульном листе.

Тогда, увидев, что реквизиты отчета, указанные в описи (период, признаки корректировки), не совпадают с указанными в декларации, инспектор сообщит об этом плательщику по телефону. Это позволит оперативнее разрешить недоразумение: налоговик внесет исправления согласно описи или компания сама заменит титульный лист декларации.

— В этом году стало возможным сдать электронную отчетность, не прибегая к услугам спецоператоров, — через портал госуслуг. Много компаний воспользовались этой услугой?

— На опыте нашей инспекции порталом госуслуг для сдачи отчетности в июле воспользовался один плательщик-предприниматель. При этом, отмечу, декларация поступила в базу ЭОД намного быстрее, чем если бы она сдавалась через спецоператора по телекоммуникационным каналам связи.

Подозреваю, что бухгалтеры очень слабо информированы о подобной услуге. Впрочем, и налоговые служащие, к сожалению, в степени информированности не лучше: лично мы узнали о том, как должен действовать инспектор, получив отчетность через портал, уже по факту.

— Анна Андреевна, некоторые компании считают, что если они вовремя заплатили налог в бюджет, то их нельзя привлечь к ответственности за опоздание с декларацией. Так ли это?

— Нет, это мнение ошибочно. Вне зависимости от того, уплачен налог или нет, если декларация не представлена в срок, к компании будут применены санкции в соответствии со статьей 119 Налогового кодекса РФ.

А к должностным лицам за нарушение срока представления налоговой декларации применяется административная ответственность согласно статье 15.5 Кодекса РФ об административных правонарушениях.

— Могут ли инспекторы оштрафовать компанию за сдачу «нулевых» деклараций позже установленного срока?

— Да, могут, согласно пункту 1 статьи 119 Налогового кодекса РФ. Так как в декларации не заявлен налог, подлежащий уплате, то штраф составит 1000 рублей. Убедительная просьба от имени всех инспекторов: сдавайте «нулевые» декларации вовремя, ведь оформление нами этого нарушения порождает такой же объем до- кументов, как и при более крупных суммах штрафа.

Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

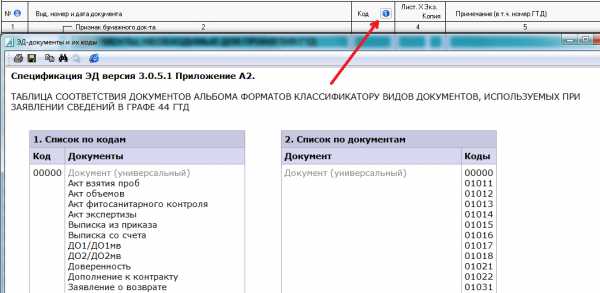

Получили от ФНС уведомление об отказе в приеме налоговой декларации с ошибкой:

Код: 0400200005 Описание: Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован (см. документ № 22342508).

Код: 0400200005 Описание: Повторная регистрация первичного документа (см. документ № 22342508)

Данная ошибка говорит о том, что в базе налоговой инспекции уже зарегистрирован первичный отчет. Для исправления данной ошибки вам необходимо отправить корректирующую декларацию в электронном виде. Для этого откройте отчет и на титульном листе измените номер корректировки с 0 на 1.

Основные услуги компании

Контакты компании

Телефоны: 8 (499) 499-15-85,

8 (903) 961-81-35 (Мы есть в Viber, WatsApp, Telegram)

E-mail: [email protected]

Skype: astral_buh

Адрес: г. Москва, Земляной Вал ул, дом № 38-40, стр. 5

Время работы офиса: Пн-Сб с 09-00 до 18-00

Пройти в офис можно пешком от метро:

Чкаловская

Курская (Абатско-Покровская)

Курская (Кольцевая)

А так же от курского вокзала

Техническая поддержка

1С-Отчетность

8 (800) 700-86-68

+7 (495) 663-73-58, доб. 20

1С-Коннект

[email protected]

Астрал ЭТ

8 800-700-39-84

+7 (495) 663-73-58, доб. 25

1С-Коннект

[email protected]

Астрал Отчет

8 (800) 700-98-89

+7 (495) 663-73-58, доб. 10

[email protected]

Регионы, относящиеся к 3 ценовой зоне:

г. Москва., Свердловская область.

Регионы, относящиеся ко 2 ценовой зоне:

Брянская область, Воронежская область, г. Санкт-Петербург, Калужская область, Камчатский край, Краснодарский край, Ленинградская область, Липецкая область, Московская область, Нижегородская область, Новосибирская область, Оренбургская область, Приморский край, Республика Саха (Якутия), Ростовская область, Рязанская область, Чукотский автономный округ.

Регионы, относящиеся к 1 ценовой зоне:

Регистрация уточненного документа без первичного что делать

Если поступило Уведомление об уточнении, то для решения данного вопроса необходимо обратиться в инспекцию и уточнить, требуется ли сдавать первичный отчет. Контакты инспекции можно посмотреть на сайте ИФНС. За актуальность контактов СКБ Контур ответственности не несет.

Если поступило Уведомление об отказе, то для решения вопроса необходимо:

1. Проверить, что первичный отчет был принят инспекцией на момент отправки корректировочного, и ИНН-КПП в первичном и корректирующем совпадают.

Если в первичном отчете была допущена ошибка в КПП, то требуется:

- Отправить «нулевой» корректирующий отчет с неверным КПП;

- Выслать «первичный» отчет с верным кпп и верными данными.

2. Если Уведомление об отказе пришло на 6-НДФЛ, проверить ОКТМО, который в данном отчете является уникальным реквизитом.

Чтобы исправить неверный ОКТМО в 6-НДФЛ нужно:

- Выслать «нулевой» 6-НДФЛ с неверным ОКТМО со следующим номером корректировки. В «нулевом» 6-НДФЛ должен быть удален 2 раздел и заполнен нулями раздел 1;

- Выслать «первичный» 6-НДФЛ с верными данными и верным ОКТМО.

3. Удостовериться, что правильно выбран период отчета. Если период выбран неправильно, нужно отправить отчеты с верными данными за оба периода.

4. Уточнить переводилась ли организация в другую инспекцию. Если у организации меняется ИФНС, нужно узнать, перевелись ли данные по организации в новую инспекцию.

Проверить за какой инспекцией в данный момент закреплена головная организация можно в выписке ЕГРЮЛ/ЕГРИП. По обособленным подразделениям информации в выписке нет, уточнить можно только непосредственно в ИФНС. Обычно данные передаются в течение месяца.

5. Если первичный отчет был принят на момент отправки корректировки, ИНН, КПП, ОКТМО, период совпадают в первичном и корректировочном отчете, то следует обратиться в техническую поддержку СКБ Контур по адресу [email protected]. При обращении требуется сообщить следующую информацию:

- ИНН и КПП организации;

- Наименование и даты отправки принятого первичного и корректировочного отчета, по которым пришло Уведомление об отказе;

- Пакет документооборота принятого первичного и корректировочного отчета, по которому поступило уведомление об отказе. Сохранить документооборот можно по инструкции.

Столичное УФНС рассказало, что делать налогоплательщику при получении отрицательных протоколов при сдаче электронной отчетности

Управление ФНС России по г. Москве составило небольшую памятку для налогоплательщиков, отчитывающихся по телекоммуникационным каналам связи. Налоговики расписали алгоритм действий в случае получения отрицательного протокола при отправке налоговой отчетности. Документ опубликован на интернет-сайте столичного налогового управления.

| Видео (кликните для воспроизведения). |

Всего налоговики описали три возможных ситуации.

Ситуация 1. Протокол содержит ошибку «Файл с таким именем уже зарегистрирован» или «Документ с указанным «Видом документа» и/или «Номером корректировки» уже зарегистрирован».

Эта ошибка связана с повторной загрузкой одного и того же отчета в базу данных налоговой инспекции.

Если такая ошибка указана в протоколе на первичный отчет, отправленный впервые, такой протокол следует считать положительным. Если ошибка указана в протоколе на корректирующий отчет, то следует убедиться, что ранее не отправлялся отчет с таким же номером корректировки (не предоставлялся ранее лично, по почте или не был отправлен предыдущим бухгалтером). Если налогоплательщик уверен, что отправляет отчет впервые, то такой протокол следует считать положительным.

Налоговики также советуют проверить наличие сданной декларации в базе инспекции. Это можно сделать с помощью запроса через систему ИОН «Перечень бухгалтерской и налоговой отчетности, представленной в отчетном году». А можно лично обратиться в инспекцию с просьбой выслать подтверждение регистрации декларации или положительный протокол письмом через неформализованный документооборот.

Ситуация 2. Протокол содержит ошибку «Файл xsd-схемы не найден».

Эта ошибка связана с некорректной обработкой файлов в приемном комплексе инспекции. Решение данной проблемы зависит от того, когда была представлена отправленная, но «не найденная» декларация.

Если срок предоставления декларации еще не наступил, то необходимо отправить данный отчет повторно (первичный отчет отправляется также первичным, корректировка — с тем же номером).

Если срок предоставления отчетности уже истек, то нужно проверить наличие деклараций в базе инспекции (о том, как это сделать, написано выше). В случае отсутствия декларации в базе инспекции, налогоплательщику необходимо сообщить в инспекцию о данном факте в письменном виде и приложить подтверждение специализированного оператора связи о своевременной отправке отчета.

Ситуация 3. Протокол содержит ошибку «Отчетность не принята в связи с отсутствием доверенности на сдачу отчетности через уполномоченного представителя (отсутствием доверенности на право подписи)».

Здесь возможны два варианта. Первый. Отчётность предоставляется через уполномоченного представителя (режим «обслуживающей бухгалтерии»). В этом случае организация на обслуживании должна оформить доверенность на «обслуживающую бухгалтерию» о том, что доверяет ей предоставлять отчётность за себя. По требованию инспекции необходимо представить документ, подтверждающий наличие договорных отношений между организациями и передачу права на сдачу отчетности.

Если организация отчитывается сама за себя, то ЭЦП должна быть выдана на человека, имеющего право подписи, то есть на ее законного представителя (обычно это руководитель). Если ЭЦП выдана на человека, не имеющего права подписи, то на этого человека должна быть оформлена доверенность на право подписи (тогда он становится уполномоченным представителем организации).

Налоговики отмечают: в данный момент не существует технической возможности прикрепить доверенность к отчету, пересылаемому по каналам связи. Поэтому «уполномоченный» должен лично представить доверенность в инспекцию.

Систематизация бухгалтерии

Статьи, обзоры, комментарии экспертов

Регистрация уточненного документа без первичного

Российский налоговый портал

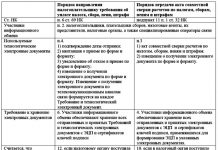

Все ошибки можно классифицировать следующим образом:

- ошибки, связанные с нарушением установленного порядка представления сведений

- ошибки, выявляемые при форматном контроле

- ошибки, выявляемые в ходе логического контроля

- ошибки, выявляемые при проверке по справочникам.

Примером ошибки первого типа может служить представление налогоплательщиком (его представителем) налоговой декларации в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета).

К этой же группе ошибок относится отсутствие сообщения о доверенности, которая необходима, если документ подписан не самим налогоплательщиком (его законным представителем). Бывает, что представитель не имеет полномочий подписи и представления налоговой отчетности, например, когда срок доверенности истек.

Ошибки, выявляемые при форматном контроле, связаны с внутренним содержанием декларации.

Среди них отсутствие в налоговой декларации (расчете) фамилии, имени, отчества налогоплательщика (для физического лица) или полного наименования организации (ее обособленного подразделения).

Отсутствие значений в полях декларации, которые не могут быть пустыми, например, если не заполнен или неверно заполнен реквизит ОКАТО документа, отсутствие в налоговой декларации (расчете) ИНН налогоплательщика, если иное не предусмотрено Налоговым кодексом Российской Федерации, также автоматически выявляется на этапе форматного контроля.

Логический контроль налоговой декларации позволяет избежать или вовремя исправить ошибки в предоставляемых сведениях. Например, причиной сообщения об ошибке может стать неверно заданный год отчетного периода в документе, либо попытка повторно отправить файл с признаком «Вид документа» (первичный, корректирующий) ранее принятый и зарегистрированный налоговым органом.

Ошибки, выявляемые при проверке по справочникам, указывают на отсутствие значений элемента в заданном классификаторе (справочнике): например, код налогового органа представления отчетности, указанный в файле отчётности, отсутствует в классификаторе Системы обозначений налоговых органов (СОНО) или банк не включен в перечень банков, отвечающих установленным требованиям для выдачи банковских гарантий.

Первичный контроль на соответствие электронного документа налогоплательщика установленным требованиям налоговая инспекция осуществляет не позднее 4 часов с момента его получения. Для электронного документа, не соответствующего требованиям, автоматически формируется сообщение об ошибке, которое передается отправителю.

В течение следующих 4 часов (с момента поступления в программный комплекс налогового органа) инспекция проводит окончательный контроль электронного документа на соответствие установленным требованиям и при отсутствии нарушений регистрирует налоговую декларацию (расчет) и формирует квитанцию о приеме.

Справочник КОФО систематизирует ошибки в отчетности: каждой из них присвоен отдельный числовой код. Сопоставив содержание сообщения об ошибке с КОФО, можно понять, где проблема.

ФНС уточнила порядок представления уточненного расчета по форме 6-НДФЛ

Столкнувшись с ошибкой, важно знать, что можно уточнить любую декларацию, представленную в налоговую инспекцию. Соответствующие права и обязанности налогоплательщиков установлены статьей 81 НК РФ. Последствия уточнений зависят от того, истек ли срок представления отчетности к моменту выявления ошибок и от характера самих ошибок.

Обсуждаемые ошибки в отчетности не связаны непосредственно с определением налоговой базы для исчисления и уплаты налогов. Достаточно соблюдать элементарные правила. При отправке отчетности необходимо проверить ее соответствие установленной форме (формату), правильно выбрать налоговый орган, в который направляется декларация, поставить электронную подпись налогоплательщика. В случае, когда декларация подписывается по доверенности уполномоченным представителем налогоплательщика, необходимо убедиться в наличии информационного сообщения о доверенности, которое направляется одновременно с декларацией.

Копию доверенности на бумаге следует однажды до отправки отчетности представить в налоговый орган по месту учета. Действие доверенности ограничено трехлетним сроком, поэтому представление копии новой доверенности необходимо после истечения срока предыдущей. Пренебрежение этими простыми правилами может привести к критическим ошибкам с неприятными последствиями.

Итак, если получено сообщение об ошибке в электронном документе, допущенную неточность следует оперативно устранить и представить в налоговую инспекцию уточненную отчетность.

Если самостоятельно разобраться в причинах ошибки не получается – обратитесь в налоговый орган по месту учета. Система представления отчетности в электронном виде через Интернет предоставляет такой сервис пользователям.

К списку статей

An error occurred.

Приказ ФНС РФ от 26.12.2008 N ММ-3-6/689@»Об утверждении формата уведомления об уточнении налоговой декларации (расчета)»

Страница: 4 из 4

VVV — имя (код) элемента (реквизита, атрибута, тега) в файле.

RRR — номер строки обработанного файла.

KKK — количество разделителей.

SSS — символ (совокупность символов разделителей).

Где NNNN — идентификатор документа информационной части файла.

TTT — количество знаков в дробной части.

XXX — значение элемента.

BBB — минимальная длина реквизита.

MMM — максимальная длина реквизита.

5. СОСТАВ И ФОРМАТЫ ПОЛЕЙ СПРАВОЧНИКА KOFO В АСВК

Имя файла для загрузки справочника — KOFO.TXT

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 09.04.12 N ЕД-4-3/5880@

Вопрос: В соответствии с абз. 2 п.

(495) 984-41-23, (499) 976-01-77

2 ст. 288 НК РФ налогоплательщик, имеющий несколько обособленных подразделений на территории одного субъекта РФ, вправе исчислять суммы налога, подлежащего уплате в бюджет этого субъекта РФ, исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории данного субъекта РФ, и уплату налога на прибыль производить через одно из этих обособленных подразделений. При этом налогоплательщик самостоятельно выбирает то обособленное подразделение, через которое осуществляется уплата налога в бюджет этого субъекта РФ (далее — ответственное обособленное подразделение), уведомив о принятом решении до 31 декабря года, предшествующего налоговому периоду, налоговые органы, в которых налогоплательщик состоит на учете по месту нахождения своих обособленных подразделений. Уведомления представляются также в случаях, если налогоплательщик изменил порядок уплаты налога, изменилось количество структурных подразделений на территории субъекта РФ или произошли другие изменения, влияющие на порядок уплаты налога.

ОАО при принятии решения о прекращении деятельности (закрытии) ответственного обособленного подразделения в одном из субъектов РФ одновременно выбирает другое ответственное обособленное подразделение, расположенное на территории этого же субъекта РФ, через которое будет осуществлять уплату налога в соответствующий бюджет. При этом ОАО уведомляет налоговые органы о произведенном им выборе ответственного обособленного подразделения.

Согласно установленному порядку налоговый орган по месту нахождения закрытого ответственного обособленного подразделения передает документы в части, относящейся к уплате налога на прибыль организаций, в налоговый орган по месту нахождения нового ответственного обособленного подразделения. При этом письменно сообщает ответственному обособленному подразделению (организации) о передаче сальдо расчетов по налогу на прибыль с карточки «РСБ» закрытого ответственного обособленного подразделения на карточку «РСБ» нового ответственного обособленного подразделения.

После передачи сальдо расчетов по налогу на прибыль на карточку «РСБ» нового ответственного обособленного подразделения последующие налоговые декларации за отчетные периоды и текущий налоговый период представляются в налоговый орган по месту нахождения нового ответственного обособленного подразделения. При этом указываются КПП налогоплательщика и код ОКАТО муниципального образования по месту нахождения нового ответственного обособленного подразделения.

В соответствии с Письмом ФНС России от 30.12.2009 N ШС-22-3/990@ уточненные налоговые декларации за те налоговые периоды, когда уплата налога осуществлялась через закрытое ответственное обособленное подразделение, представляются в налоговый орган по месту нахождения нового ответственного обособленного подразделения с указанием тех же значений ОКАТО и КПП налогоплательщика, которые были указаны в первичных налоговых декларациях.

В настоящее время у ОАО при передаче в электронном виде по телекоммуникационным каналам связи уточненных налоговых деклараций за 2010 г., когда уплата налога осуществлялась через закрытое ответственное обособленное подразделение, нет возможности получить протокол о принятии декларации. Система автоматически присылает уведомление об отказе или уведомление об уточнении декларации с кодом ошибки «0400300001 Регистрация уточненного документа без первичного».

В 2010 г. ОАО уплачивало налог на прибыль через ответственное обособленное подразделение. Затем данное подразделение было ликвидировано, ответственным плательщиком стало подразделение, стоящее на учете в том же налоговом органе, что и ликвидированное подразделение.

В момент электронной выгрузки уточненной налоговой декларации за 2010 г. нового ответственного обособленного подразделения (за налоговый период, когда уплата налога осуществлялась через закрытое ответственное обособленное подразделение) в поле «КПП обособленного подразделения» Приложения N 5 к листу 2 декларации был указан КПП ликвидированного подразделения. В данной ситуации уточненная декларация была отвергнута в автоматическом режиме с кодом ошибки «0400300001 Регистрация уточненного документа без первичного», а протокол о приеме декларации получен по факсу.

На каких листах и в каких полях уточненных налоговых деклараций по налогу на прибыль, передаваемых в электронном виде по телекоммуникационным каналам связи, за те налоговые периоды, когда уплата налога осуществлялась через закрытое ответственное обособленное подразделение, указываются ОКАТО и КПП налогоплательщика, которые были указаны в первичных налоговых декларациях?

Ответ: Федеральная налоговая служба рассмотрела обращение о порядке указания КПП в уточненных налоговых декларациях по налогу на прибыль организаций за отчетные периоды, когда уплата налога производилась через закрытое в настоящее время ответственное обособленное подразделение, и сообщает следующее.

Если налогоплательщик, уплачивающий налог на прибыль организаций в бюджеты субъектов Российской Федерации в соответствии со абз. 2 п. 2 ст. 288 Налогового кодекса Российской Федерации (далее — Кодекс), принимает решение о прекращении деятельности (закрытии) ответственного обособленного подразделения в одном из субъектов Российской Федерации, то уплата налога по группе обособленных подразделений, расположенных на территории этого субъекта Российской Федерации, продолжается по месту нахождения вновь выбранного ответственного обособленного подразделения.

Информация о порядке представления налоговых деклараций по налогу на прибыль организаций при закрытии ответственного обособленного подразделения приведена в Письме ФНС России от 30.12.2009 N ШС-22-3/990@. В нем, в частности, указано, что «уточненные налоговые декларации за те налоговые периоды, когда уплата налога осуществлялась через закрытое ответственное обособленное подразделение… представляются в налоговый орган по месту нахождения нового ответственного обособленного подразделения с указанием тех же значений ОКАТО и КПП налогоплательщика, которые были указаны в первичных налоговых декларациях».

Таким образом, ОАО в уточненных налоговых декларациях по налогу на прибыль организаций, представленных в налоговые органы по месту нахождения новых ответственных обособленных подразделений за периоды, когда уплата налога производилась по месту нахождения закрытых в настоящее время ответственных обособленных подразделений, в верхней части титульного листа и Приложении N 5 к листу 02 необходимо указать КПП закрытого обособленного подразделения.

Указание в верхней части титульного листа КПП закрытого обособленного подразделения позволит при представлении декларации идентифицировать ее как уточненную по отношению к первичной декларации, представленной ранее по месту нахождения закрытого обособленного подразделения.

КПП в поле Приложения N 5 к листу 02 не участвует в идентификации декларации при ее представлении в налоговый орган. Таким образом, в рассматриваемом случае КПП в верхней части титульного листа и Приложения N 5 к листу 02, а также в поле Приложения N 5 к листу 02 должны быть одинаковы.

Из представленных ОАО документов по закрытому ответственному обособленному подразделению уведомление об отказе в приеме налоговой декларации было сформировано налоговым органом в связи с указанием в титульном листе декларации КПП нового ответственного обособленного подразделения.

По другим уточненным налоговым декларациям причины отказа в приеме деклараций, по всей вероятности, аналогичны. При отсутствии в материалах копий титульных листов непринятых деклараций или информации об их заполнении указать точную причину отказа не представляется возможным.

Советник государственной

гражданской службы

Российской Федерации

2 класса

Д.В.ЕГОРОВ

Счета-фактуры: вносим исправления

В выставленных поставщиками счетах-фактурах довольно часто встречаются ошибки или неточности, которые в дальнейшем могут помешать организации-покупателю принять НДС к вычету. В каких случаях такие счета-фактуры необходимо корректировать? В каком порядке это нужно делать? Об этом, а также об основных проблемах, с которыми может столкнуться организация-покупатель, представляя исправленный документ в налоговую инспекцию, мы и поговорим.

Какие ошибки в счете-фактуре не помеха для вычета: несколько положительных судебных решений

В чем заключается «дефект» счета-фактуры, по мнению проверяющих

Реквизиты судебного дела

Выводы, которые сделал суд

В счете-фактуре отсутствует или указано ошибочное значение КПП

Пост. ФАС МО от 03.07.2009 N КА-А41/6141-09

Код причины постановки на учет покупателя или поставщика не поименован в перечне обязательных реквизитов счета-фактуры в п. 5 ст. 169 НК РФ. Данный перечень не подлежит расширительному толкованию

В графе 1 счетов-фактур отсутствует описание выполненных работ

Пост. ФАС МО от 03.02.2009 N КА-А40/98-09

Указание в графе 1 счета-фактуры обобщенного наименования комплекса выполненных подрядчиком работ не является основанием для отказа в принятии НДС к вычету

Отсутствие в счете-фактуре ссылок на договор, в рамках которого оказаны услуги

Пост. ФАС ПО от 29.05.2008 N А55-13934/2007

В п. 5 ст. 169 НК РФ не предусмотрена обязанность указывать в счетах-фактурах ссылку на договор

В счете-фактуре неверно указаны реквизиты платежного документа

Пост. ФАС СКО от 30.07.2009 N А53-5313/2007-С5-23

Сама по себе техническая ошибка (указание неверных реквизитов платежного поручения), не создает трудностей в установлении того, каким платежным поручением и во исполнение какого обязательства произведена оплата

В счете-фактуре по вине лица, которое ввезло товар на территорию России, неправильно заполнены графы «Страна происхождения товара» и «Номер таможенной декларации»

Пост. ФАС МО от 13.05.2009 N КА-А40/3636-09

Налогоплательщик, реализующий товары, несет ответственность только за соответствие указанных сведений в предъявляемых им счетах-фактурах сведениям, содержащимся в полученных им счетах-фактурах и товаросопроводительных документах

Счета-фактуры пронумерованы не в хронологическом порядке

Пост. ФАС МО от 20.02.2009 N КА-А40/614-09

Специальных правил нумерации счетов-фактур ст. 169 НК РФ не содержит. То обстоятельство, что поставщик присвоил номера счетам-фактурам не в хронологическом порядке, не влияет на правомерность заявленных требований

В качестве адреса организации-поставщика указано только название города

Пост. ФАС ЦО от 19.08.2009 N А64-1306/08-13

Допущенные при первоначальном оформлении счетов-фактур нарушения являются несущественными и устранимыми. Все требования, необходимые для исправления счетов-фактур, выполнены

В счете-фактуре указан юридический адрес, по которому организация (продавец или покупатель) фактически не находится

Пост. ФАС ЗСО от 14.01.2009 N Ф04-7270/2008

Положения подп. 2 и 3 п. 5 ст. 169 НК РФ не конкретизируют, какой из адресов (фактическое местонахождение организации или ее юридический адрес) должен указываться в счете-фактуре

В счете-фактуре не указаны наименование и адрес грузополучателя, если грузополучатель и покупатель — одно лицо (или если грузоотправитель и продавец — одно лицо)

Пост. ФАС СКО от 20.05.2009 N А53-19510/2008-С5-34

Отсутствие в счетах-фактурах адреса грузоотправителя и грузополучателя при условии, что эти же лица соответственно являются продавцом и покупателем и адреса последних содержатся в счетах-фактурах, не признано судами в качестве обстоятельства, исключающего возможность налогоплательщика воспользоваться правом на вычет по НДС

В счете-фактуре не указан номер платежного документа, поскольку оплата и отгрузка произошли в одном налоговом периоде

Пост. Президиума ВАС РФ от 10.03.2009 N 10022/08

Платеж, поступивший налогоплательщику в том же налоговом периоде, в котором произошла фактическая реализация товаров, не может быть признан авансовым. Основание — п. 1 ст. 54 НК РФ, согласно которому налогоплательщики исчисляют налоговую базу по итогам каждого налогового периода

М.А. Молоканова,

ведущий специалист юридического отдела ИФНС России, референт государственной гражданской службы РФ II класса

Исправления, внесенные в счета-фактуры, должны быть заверены подписью руководителя и печатью продавца с указанием даты внесения исправлений (п. 29 Правил, утв. пост. Правительства РФ от 02.12.2000 N 914). Относительно того, каким образом корректировать счета-фактуры, содержащие сразу несколько ошибок, официальных разъяснений нет. Между тем данный вопрос имеет принципиальное значение в случае ошибок, которые препятствуют инспекторам при проведении налоговой проверки идентифицировать продавца, покупателя, наименование товаров (работ, услуг), их стоимость, а также налоговую ставку и сумму НДС. Такие ошибки являются основанием для отказа в принятии к вычету сумм налога (ст. 169 НК РФ). Полагаю, что во избежание конфликтов с проверяющими следует заверить (в обозначенном выше порядке) исправление по каждой позиции. Если применять технический порядок исправления счетов-фактур, рекомендованный ФНС России (письмо от 06.05.2008 N 03-1-03/1924), то целесообразнее заверять исправления на каждом листе документа.

В тех случаях, когда с момента отгрузки товара прошло не более 5 дней, удобнее составить новый счет-фактуру (письмо Минфина России от 23.10.2008 N 03-07-09/34).

Основные правила внесения исправлений

Корректировать счет-фактуру имеет право только продавец 10 . При этом изменения необходимо внести как в экземпляр продавца, так и в экземпляр покупателя 11 . Порядок исправления допущенных в счетах-фактурах ошибок 12 предусматривает также, что исправления должны заверяться подписью руководителя (подпись главного бухгалтера в данном случае не требуется) и печатью продавца. При этом необходимо указывать дату внесения корректирующих записей. Федеральная налоговая служба рекомендует это делать следующим образом: неверные показатели в графах или строках счета-фактуры, в котором обнаружены ошибки, зачеркивать, а в свободном поле документа указывать «Исправлено» со ссылкой на конкретную строку или графу и пояснять, что и на что исправлено 13 .

Пример

ООО «Пассив» по договору на оказание услуг получило 08.02.2010 от ООО «Актив» счет-фактуру N 87 на сумму 118 000 руб. (в т. ч. НДС — 18 000 руб.), и зарегистрировало его в книге покупок в I кв. 2010 г. Счет-фактура был оплачен 19.02.2010.

В апреле бухгалтер ООО «Пассив» обнаружил, что в этом счете-фактуре вместо «ООО «Актив»» указано «ЗАО «Актив»». Исправленный счет-фактура был получен в том же месяце. Предположим, что за I кв. 2010 г. в книге покупок было зарегистрировано покупок на 600 000 руб. (без НДС). Образец заполнения дополнительного листа книги покупок за I кв. 2010 г. приведен на следующей странице.

Е.Н. Вихляева,

консультант отдела косвенных налогов Минфина России

Согласно положению абзаца 2 пункта 2 статьи 169 Налогового кодекса не может быть отказано в принятии к вычету налога на добавленную стоимость, указанного в счетах-фактурах, в которых ошибки позволяют идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму НДС, предъявленную покупателю. Данная норма, по сути, регулирует правоотношения по налогу на добавленную стоимость, в частности требования к счетам-фактурам, на основании которых покупателем принимаются к вычету суммы НДС, предъявленные продавцом. Поэтому указанный в ней порядок, по моему мнению, применяется в отношении счетов-фактур, составленных и выставленных после 1 января 2010 года.

Рис. 1. Образец заполнения дополнительного листа книги покупок

Рис. 2. Образец внесения данных исправленного счета-фактуры в книгу покупок

Авторы статьи:

Л.Л. Горшкова,

Руководитель Центра методологии бухгалтерского учета и налогообложения (ЦМБН)

| Видео (кликните для воспроизведения). |

Экспертиза статьи:

С.П. Родюшкин,

служба Правового консалтинга ГАРАНТ,

профессиональный бухгалтер-эксперт

Источники

Шнитенков, А. В. Глава 23 УК РФ. Преступления против интересов службы в коммерческих и иных организациях. Постатейный комментарий. Судебная практика: моногр. / А.В. Шнитенков. — М.: Юстицинформ, 2018. — 917 c.

Торвальд, Ю. Век криминалистики; М.: Прогресс, 2011. — 325 c.

Пикалов И. А. Уголовное право. Особенная часть; Эксмо — Москва, 2011. — 560 c.

-

Пивоваров, Ю.С. История судебных учреждений России / Ю.С. Пивоваров. — М.: ИНИОН РАН, 2015. — 222 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.