Содержание

Подарочные сертификаты: дискуссия продолжается?

В письме от 19.12.2014 № 03-11-11/65746 специалисты Минфина России заявили, что подарочный сертификат — это товар. В конце прошлого года свою позицию о правовой природе подарочных сертификатов и налоговых последствиях также высказал Верховный суд. И точка зрения суда отличается от позиции финансистов. Подробности — в нашем комментарии.

Сертификат — товар?

В комментируемом письме специалисты Минфина России указали, что сертификаты по своей сути являются самостоятельным товаром и поэтому их реализация признается торговой деятельностью и, соответственно, подпадает под ЕНВД. Обосновывается это следующим образом.

Согласно ст. 38 НК РФ товаром для целей налогообложения признается любое имущество, реализуемое либо предназначенное для реализации. При этом под имуществом понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом. А согласно ст. 128 ГК РФ к имуществу относятся вещи, включая деньги и ценные бумаги, и иное имущество. Из этого Минфин делает вывод: подарочные сертификаты являются товаром.

Как видим, выводы авторы письма основывают на общих нормах налогового и гражданского законодательства. Поэтому, хотя само письмо и посвящено вопросам ЕНВД, вывод получается универсальным и может применяться и для других налогов. Однако торопиться не стоит — использование этого разъяснения может оказаться небезопасным даже для «вмененщиков», не говоря уже об остальных налогоплательщиках.

Сертификат — деньги!

Обратите внимание: рассматриваемые разъяснения финансистов датированы 19 декабря 2014 г. А это на неделю раньше, чем свою точку зрения по тому же самому вопросу высказал Верховный суд. И это мнение суда оказалось противоположным тому, что содержится в письме Минфина.

Верховный суд РФ рассматривал ситуацию с сертификатами несколько с иной стороны — в какой момент учитывать в доходах суммы, полученные налогоплательщиком за неиспользованные сертификаты. Но, по существу, разбирательство все равно свелось к определению экономической сути сертификата: является он самостоятельным товаром или всего лишь удостоверяет получение продавцом предоплаты за другой товар. И судьи ВС РФ решили, что сертификат — это не самостоятельный товар. Вот как обоснован этот вывод в Определении ВС от 25.12.2014 № 305-КГ14-1498.

Первым делом судьи выяснили, для чего нужен сертификат. При этом они рассмотрели сделку по приобретению сертификата не как самодостаточную, конечную операцию, а как часть совокупности сделок. Так, судьи выделили следующие этапы. Первый — реализация подарочной карты (сертификата) юридическим лицам (со 100% оплатой номинальной стоимости сертификата). Второй — дальнейшая передача ими подарочной карты физическим лицам (как правило, в виде подарка). Третий — погашение карты (сертификата), которое происходит при предъявлении физическими лицами данной карты организации, выпустившей подарочную карту (сертификат), в обмен на принадлежащую ей продукцию на сумму, указанную в карте в качестве номинала.

Из этого судьи делают логичный вывод: конечная цель всей этой операции вовсе не реализация сертификата, а продажа товаров. Сертификат же всего лишь способ такой реализации. Именно поэтому он никак не может быть самостоятельным товаром.

Таким образом, Верховный суд четко определил: денежные средства, полученные налогоплательщиком при реализации сертификатов, фактически являются предварительной оплатой товаров, которые будут приобретаться в будущем. А вот уже обмен подарочной карты (сертификата) на товары признается реализацией товара. В этой связи суммы оплаты карт, полученные организацией (продавцом) от покупателей этих карт (сертификатов), являются не чем иным, как предоплатой.

Прежняя позиция Минфина

И еще один аргумент в подтверждение того, что комментируемое письмо лучше не применять на практике. Дело в том, что сама позиция финансистов по этому вопросу непоследовательна.

Так, в письме от 25.03.2011 № 03-03-06/1/268 специалисты Минфина России указали, что сертификаты по своей сути самостоятельным товаром не являются — они лишь удостоверяют право предъявителя сертификата на получение товара. Поэтому суммы, полученные от реализации сертификатов, надо учитывать в качестве авансов.

Реализация же товара возникает позднее — при «отоваривании» сертификата. Почему Минфин поменял подход, да еще и вступив в заочную полемику с ВС, — неизвестно. Однако это лишний раз свидетельствует о том, что применение нового подхода чревато рисками.

Налоговые последствия с точки зрения суда

Для налогового учета нужно различать организацию — продавца сертификата и организацию, принимающую этот сертификат к оплате. Эти роли могут совпадать, если продажами сертификатов занимается сам владелец продукции (товара, работы или услуги), на которую выдается сертификат. Но может быть и другая ситуация — продавец сертификата выступает в роли обычного посредника. В этом случае при реализации сертификатов на товары, работы или услуги, которые будет продавать (выполнять или оказывать) доверитель, посредник не уплачивает НДС, так как плательщиком налога по этой операции является доверитель (подп. 1 п. 1 ст. 146, п. 1 ст. 156 НК РФ). Равно как «транзитные» суммы оплаты за этот сертификат, поступившие посреднику, в его доходы не включаются (подп. 9 п. 1 ст. 251 НК РФ). Под ЕНВД продажа сертификатов у посредника тоже не подпадает, так как сертификат товаром не является.

Перейдем теперь к организатору акции. Тут вне зависимости от выбранной схемы продаж (самостоятельно или через посредника) поступившие от покупателей сертификатов суммы будут признаваться авансами. Так что в момент получения денег за сертификат у организации — инициатора акции, применяющей общий режим и метод начисления, возникнет налоговая база по НДС (подп. 2 п. 1 ст. 167 НК РФ) и не возникнет налогооблагаемого дохода — ведь авансы при методе начисления в налоговую базу не включаются (подп. 1 п. 1 ст. 251 НК РФ). Выручка по данной операции будет только после того, как владелец сертификата предъявит его к оплате и получит причитающийся ему товар, работу или услугу. У компаний на «упрощенке» все наоборот: при получении денег за сертификат обязанностей по НДС не возникает (поскольку они его не платят), зато появляется доход в виде аванса.

Что же касается ЕНВД, то реализация сертификатов тут вообще отдельной операцией не является, а признается лишь способом продажи основных товаров. А значит, из-под ЕНВД эта деятельность не выпадает.

Подарочный сертификат с истекшим сроком действия

Подарочные карты (сертификаты) являются одним из наиболее эффективных способов рекламирования и продвижения торговых продуктов в рознице. Карта дает возможность любому ее обладателю получить в течение срока действия определенные товары, работы или услуги. Однако на практике часто потребители не успевают активировать карту, и возникает вопрос: как быть с уплаченной за нее суммой, если они прозевали срок ее действия?

Подарочная пластиковая карта изготавливается по заказу торговых компаний для проведения маркетинговой акции по привлечению большего количества покупателей, увеличению объема продаж и выручки. Карты можно приобрести в магазине или получить их в подарок при покупке товаров на определенную сумму. Она может быть выдана на фиксированную сумму или с указанием определенной суммы по желанию самих клиентов, если ретейлер имеет техническую возможность для оказания такой услуги.

Карты являются не именными, и правом на получение по ним товаров, работ или услуг обладает любой держатель карты в пределах ее номинала и с учетом установленного срока действия. Истечение данного срока на практике является основанием не только для отказа в предоставлении потребителям соответствующих продуктов, но и для отказа в возврате уплаченной им денежной суммы за приобретение самой карты. Такие правила ретейлеры специально оговаривают в условиях проведения акции и ссылаются на них при возникновении споров с потребителями.

Учитывая, что соответствующие правила составляют условия заключаемого потребителем с ретейлером публичного договора, уплачивая ему денежные средства и получая карту, он тем самым присоединяется к таким условиям. Ретейлер может ссылаться на то, что у потребителя была свобода выбора заключения договора и до его сведения была доведена вся необходимая информация об услуге и о ее основных потребительских свойствах. При наличии у него каких-либо сомнений он был не лишен возможности обратиться за получением дополнительных разъяснений. При таких обстоятельствах, приняв условия договора без замечаний, потребитель обязан их выполнять надлежащим образом, поскольку односторонний отказ от исполнения обязательств не допускается (ст. 309–310 ГК РФ).

Ретейлер свои обязательства, предусмотренные договором, перед потребителем выполнил в полном объеме и надлежащим образом, передав ему карту и обеспечив возможность в пределах всего заявленного срока ее действия получить оговоренное исполнение. При отсутствии доказательств уклонения с его стороны от предоставления товаров, работ или услуг потребителю по его обращениям оснований считать его действия незаконными и нарушающими права потребителя не имеется.

Потребитель не был лишен возможности активировать свою карту и вовремя обратиться к ретейлеру, передать ее третьим лицам в подарок или на иных условиях по своему усмотрению либо подать заявление о продлении срока действия, если такая возможность была предусмотрена в правилах проведения акции.

Не воспользовавшись ни одним из названных правомочий, потребитель тем самым добровольно принял на себя риск наступления неблагоприятных последствий, что исключает возможность привлечения к какой-либо ответственности ретейлера, который действовал добросовестно и в рамках предоставленных ему законом и договором правомочий. Такой подход применялся некоторыми судами при разрешении споров данной категории достаточно давно (определения Московского городского суда от 24.03.2011 № 4г/6-1653 и от 14.09.2010 по делу № 33-28780). Однако в настоящее время ситуация кардинально изменилась, и потребители могут добиться получения реальной защиты своих прав.

Правовая природа подарочной карты

Подарочная карта, или сертификат, представляет собой документ, дающий право на получение соответствующих товаров, работ или услуг в согласованном объеме и в рамках определенного периода времени. Подарочная карта (сертификат) сама по себе товаром не является и никакой имущественной ценности, кроме удостоверения права на получение услуг, в себе не несет.

В связи с этим уплаченную за ее приобретение денежную сумму нельзя рассматривать как плату за данный документ, поскольку отдельно от заложенной в нем ценности он никакого самостоятельного имущественного блага не создает, равно как и не влечет какой-либо иной положительный экономический эффект для него. При таких обстоятельствах внесенную денежную сумму следует рассматривать как аванс (предоплату) за предоставление в дальнейшем исполнения ретейлером услуг в соответствии с условиями проведения маркетинговой акции.

Предоставление потребителю возможности выбора в пределах срока действия подарочной карты тех или иных продуктов в качестве самостоятельной услуги рассматривать нельзя, так как никаких прав за ним он не резервирует, и закон, строго говоря, ему подобных условий для маневра не создает. В погоне за дополнительной выручкой ретейлеры не должны забывать о законодательных предписаниях и границах дозволенного поведения, о том, что условия договора, ущемляющие права потребителя, являются недействительными (ст. 16 Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей»).

Ретейлер вправе отказать потребителю в предоставлении соответствующего исполнения, если тот к нему обратился за пределами согласованного срока, поскольку закону такое договорное условие само по себе не противоречит. В соответствии с п. 3 ст. 425 ГК РФ законом или договором может быть предусмотрено, что окончание срока действия договора влечет прекращение обязательств сторон по договору. Договор, в котором отсутствует такое условие, признается действующим до определенного в нем момента окончания исполнения сторонами обязательства.

В рассматриваемом случае ретейлер в условиях реализации и использования своих подарочных карт предусмотрел условие о том, что они могут быть предъявлены в счет оплаты товаров, работ или услуг исключительно в пределах срока их действия. Фактически такое условие свидетельствует о согласовании между сторонами срока действия договора, по истечении которого все обязательства сторон прекращаются.

Деньги верни!

Правомерность отказа не означает наличие у ретейлера права не возвращать полученные от потребителя денежные средства, поскольку прекращение договора не должно приводить к неосновательному обогащению одной из его сторон. Стороны не вправе требовать возвращения того, что было исполнено ими по обязательству до момента изменения или расторжения договора, если иное не установлено законом или соглашением сторон (п. 4 ст. 453 ГК РФ). Вместе с тем данная правовая норма касается только случая расторжения договора, а не его прекращения в связи с истечением срока действия. При прекращении договора в связи с истечением срока его действия обязательства сторон прекращаются, и у ретейлера отпадает основание для удержания полученной от потребителя денежной суммы, что влечет необходимость ее возврата. При отказе ее вернуть добровольно на сумму неосновательного обогащения также подлежат начислению штрафные проценты по ст. 395 ГК РФ.

Более того, даже для случая расторжения договора в судебной практике используется тот же самый подход о недопустимости неосновательного обогащения. В пункте 5 Постановления Пленума ВАС РФ от 06.06.2014 № 35 на этот счет прямо предусмотрено, что, если при рассмотрении спора, связанного с расторжением договора, по которому одна из сторон передала в собственность другой стороне какое-либо имущество, судом установлено нарушение эквивалентности встречных предоставлений вследствие неисполнения или ненадлежащего исполнения своих обязанностей одной из сторон, сторона, передавшая имущество, вправе требовать возврата переданного другой стороне в той мере, в какой это нарушает согласованную сторонами эквивалентность встречных предоставлений.

Таким образом, отсутствие у потребителя права получить товары, работы или услуги от ретейлера не лишает его возможности потребовать возврата уплаченной за приобретенную подарочную карту денежной суммы в качестве неосновательного обогащения. В ином случае будет нарушен принцип эквивалентности встречного предоставления, что является недопустимым, поэтому оснований для отказа в возврате уплаченной потребителем денежной суммы не имеется (Апелляционное определение Московского городского суда от 22.10.2015 по делу № 33-38908/15).

Обоснованность такого подхода выражается в том, что при прекращении договора в связи с истечением срока его действия все обязательства сторон, связанные с его исполнением, прекращаются. Стороны уже не вправе требовать друг от друга их исполнения. Между тем основания для удержания ретейлером внесенных ему потребителем денежных средств отпадают, поскольку больше нет сделки, при исполнении которой в расчетах подарочная карта, или сертификат, используется как средство платежа. Так как никакого встречного исполнения за полученные деньги со своей стороны ретейлер не предоставил, у него нет права отказать в возврате потребителю платы за неиспользованный сертификат (Апелляционное определение Воронежского областного суда от 16.07.2015 по делу № 33-3885).

Кто может потребовать возврата денег?

Если подарочная карта не является именной, то возврата уплаченной за нее денежной суммы вправе потребовать любое лицо, которое ее предъявит, при этом предполагается, пока не доказано иное, что именно держатель карты является ее законным владельцем. Чек, а также какие-либо иные документы в данном случае предъявлять не требуется, поскольку вся необходимая информация имеется на самой карте. Кроме того, следует учитывать, что отсутствие у потребителя кассового или товарного чека либо иного документа, удостоверяющих факт и условия покупки товара, не является основанием для отказа в удовлетворении его требований (п. 5 ст. 18 Закона № 2300-1).

На практике определенные сложности у потребителя при истребовании денег за подарочную карту могут возникнуть при обосновании своего статуса, который дает ему гарантии, предусмотренные Законом № 2300-1: право на взыскание компенсации морального вреда, повышенной неустойки, штрафа в размере 50% от всех присужденных денежных сумм за нарушение прав потребителей, возможность использования альтернативной подсудности и др. Некоторые суды при рассмотрении таких требований исходят из того, что подарочная карта (сертификат) сама по себе товаром или услугой не является, так как представляет собой всего лишь документ, удостоверяющий право ее держателя на получение их в дальнейшем при предъявлении в магазинах соответствующей торговой сети в пределах заявленного срока действия.

Соответственно в данном случае, учитывая исключительно субъектный состав данных правоотношений, без индивидуализации объекта, относительно характеристик которого потребитель может заявить о нарушении своих прав, основания для распространения на них норм Закона № 2300-1 не имеется. Если потребитель в пределах срока действия подарочной карты выбор соответствующих товаров или услуг не сделал, то нет и оснований для вывода о том, что между ним и ретейлером сложились правоотношения, подпадающие под регулирование названного Закона (Апелляционное определение Пермского краевого суда от 22.05.2013 по делу № 33-4415).

Вместе с тем правомерность такого подхода вызывает серьезные сомнения. Подарочную карту (сертификат) держатель планирует использовать для своих личных, семейных и бытовых нужд, не связанных с осуществлением предпринимательской или иной экономической деятельности. Данный документ дает право на получение приобретателем товаров, работ или услуг у ретейлера, который занимается их предоставлением на постоянной основе. Следовательно, складывающиеся между ними правоотношения подпадают под предмет регулирования Закона № 2300-1, а выдача карты до получения по ней исполнения правовую природу таких отношений не изменяет вопреки мнению судов, придерживающихся иной позиции.

Использование ретейлером различных маркетинговых акций не должно снижать уровень правовых гарантий, предоставляемых потребителям, а также ставить их в неравное положение по сравнению с иными потребителями, которые приобретают товары и услуги на общих основаниях на условиях разовых сделок купли-продажи. В первом случае речь идет также об их возмездном приобретении с той только несущественной разницей, что деньги в качестве аванса вносятся заранее, и потребитель располагает возможностью в дальнейшем в пределах срока действия подарочной карты реализовать выбор продукции.

Единственное, что может вывести отношения держателя подарочной карты за рамки Закона № 2300-1, – так это сведения о том, что карту он приобрел не за плату, а получил ее в подарок от третьего лица, которое ее приобретало. В такой ситуации отношения, связанные с возмездным приобретением карты (сертификата), складываются между иными лицами, что конечного держателя лишает правовых гарантий, которыми закон наделяет потребителя. Однако правом на взыскание неосновательного обогащения со штрафными процентами держатель карты, получивший ее в подарок, может воспользоваться на общих основаниях. Кроме того, он может не выкладывать все как есть, поскольку проверить, кто именно приобретал карту, практически невозможно, имея в виду, что она не именная.

В заключение также необходимо отметить, что и в пределах срока действия подарочной карты у потребителя имеется определенный набор правомочий. Так, до обращения за получением тех или иных продуктов потребитель до истечения срока действия заключенного договора вправе вообще отказаться от него и потребовать возврата уплаченной суммы, а если товары, работы или услуги в той или иной части потребитель уже получил, то он не лишен права поставить вопрос о возврате разницы в деньгах. Если потребителем при совершении покупок был использован не весь оплаченный номинал подарочной карты, то он также вправе поставить вопрос о возврате ему разницы, поскольку в ином случае она будет составлять для ретейлера неосновательное обогащение.

Как учитывать передачу подарочного сертификата работнику

Перед работодателем, решившим поздравить своих работников с праздником, возникает проблема выбора подарка. Ведь сложно угодить каждому человеку, а хороший презент сделать хочется. В этом случае проблему поможет решить приобретение подарочных сертификатов, разновидностей которых в настоящее время достаточно много — от сертификатов парфюмерных сетей и магазинов электроники до универсальных сертификатов.

Но возникает новая проблема (уже у бухгалтера организации): как учитывать подарочный сертификат в бухгалтерском учете и какие налоги нужно заплатить при его передаче работнику?

Что такое подарочный сертификат

Подарочный сертификат — это документ, удостоверяющий право его обладателя (держателя) приобрести у лица, выпустившего сертификат, товары, работы или услуги на сумму, равную номинальной стоимости этого сертификат

При получении сертификата у сотрудника появляется право без оплаты выбрать понравившиеся ему товары (работы, услуги). Поэтому передача сертификата сотруднику представляет собой безвозмездную передачу имущественных прав на уже оплаченные, но еще не выбранные товары, работы, услуги.

Организации, выпускающие подарочные сертификаты, самостоятельно устанавливают правила их обращения. В них обычно оговаривается, что денежные средства не подлежат возврату держателю сертификата, если истек срок его действия или стоимость приобретенных с использованием сертификата товаров, работ, услуг меньше его номинала.

Налоговый учет сертификата

Налог на прибыль

С налогом на прибыль вопросов нет. Имущественные права, удостоверенные подарочным сертификатом, передаются работнику безвозмездно. Соответственно, расходы, связанные с приобретением и передачей подарочного сертификата, не учитываются в целях налогообложения прибыл

Передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией и, соответственно, является объектом налогообложения Про безвозмездную передачу имущественных прав напрямую в НК ничего не говоритс

Вы не пожалеете о своих бухгалтерских хлопотах, когда увидите радость сотрудников, получивших подарочные сертификаты

Контролирующие органы считают, что передача имущественных прав (неважно — на возмездной или безвозмездной основе) признается объектом налогообложения по Налоговой базой при этом будет цена приобретения сертификат Так, при вручении подарочного сертификата работнику необходимо исчислить НДС по ставке 18% исходя из номинала сертификата без учета НДС. Счет-фактура в таком случае составляется в одном экземпляре с целью его отражения в книге продаж. А если на приобретенные сертификаты у вас будет счет-фактура и оплачивали вы их безналичным путем, то вы можете заявить к вычету входной НДС. Таким образом, потерь на НДС у вас не будет: сколько приняли к вычету, столько и начислили.

Если же вы приобрели сертификат у упрощенца или лицо, выпустившее сертификат, не выдало вам счет-фактуру, чтобы не оказаться в минусе, можно попытаться поспорить с налоговиками о необходимости начисления НДС при безвозмездной передаче имущественных прав. Ведь в НК отсутствуют правила для расчета налоговой базы при безвозмездной передаче имущественных прав, то есть не определен один из элементов налогообложения. ФАС СЗО, например, считает, что передача имущественных прав на безвозмездной основе не признается объектом обложения

Сертификат дает работнику право на получение товаров (работ, услуг) на сумму, определенную его номиналом. Это право передается безвозмездно. То есть у работника возникает доход и налогооблагаемая база по

Стоимость подарков, полученных работником в течение календарного года, не облагается НДФЛ, если их сумма не превышает

СОВЕТУЕМ РУКОВОДИТЕЛЮ

Чтобы не создавать бухгалтерии лишней работы с удержанием НДФЛ, лучше не приобретать подарочные сертификаты стоимостью свыше 4000 руб.

Если номинал сертификата больше 4000 руб., то сумма превышения подлежит налогообложению НДФЛ по ставке 13% (по работникам, являющимся резидентами) или 30% (по нерезидентам). Соответственно, организация в отношении указанного дохода будет являться налоговым агенто Исчисленную сумму НДФЛ нужно будет удержать непосредственно из денежных доходов работника при их фактической выплат Например, при выплате очередной заработной платы. При этом удерживаемая сумма налога не может превышать 50% суммы выплат

Если стоимость подарка (в данном случае подарочного сертификата) превышает 3000 руб., то необходимо составить договор дарения в письменной форм Однако письменный договор лучше иметь в любом случае. Он пригодится для того, чтобы подтвердить освобождение стоимости подарка от НДФЛ (когда сумма сертификата не превышает 4000 руб.) и избежать начисления страховых взносов.

Страховые взносы

Выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных имущественных прав, не относятся к объекту обложения страховыми взносам А договор дарения как раз и есть такой догово

Таким образом, в случае передачи сертификата работнику по договору дарения объекта обложения страховыми взносами не возникае

Бухгалтерский учет подарочного сертификата

В бухгалтерском учете приобретение и передача сотруднику подарочного сертификата отражается следующим образом:

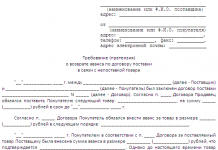

| Содержание операции | Дт | Кт |

| Подарочный сертификат оплачен | 76 (71, 60) «Расчеты с разными дебиторами и кредиторами» | 51 (50) «Расчетный счет» |

| Подарочные сертификаты переданы сотрудникам, и их стоимость отражена в составе прочих расходов | «Прочие расходы» | 76 (71, 60) «Расчеты с разными дебиторами и кредиторами» |

| Отражен входной НДС | 19 «НДС» | 76 (71, 60) «Расчеты с разными дебиторами и кредиторами» |

| НДС принят к вычету | 68 «Расчеты по налогам и сборам» | 19 «НДС» |

| Начислен НДС с безвозмездной передачи сертификата | «Прочие расходы» | 68 «Расчеты по налогам и сборам» |

| На дату выплаты заработной платы удержан НДФЛ, в случае если стоимость подарочного сертификата превышает 4000 руб. | 70 «Расчеты с персоналом по оплате труда» | 68 «Расчеты по налогам и сборам» |

| Так как в налоговом учете затраты, связанные с приобретением подарочного сертификата, не признаются, в бухгалтерском учете возникают постоянная разница и соответствующее ей постоянное налоговое обязательство | ||

| Отражено ПНО ((стоимость сертификата + начисленный при передаче сертификата НДС) х 20%) |

99 «Прибыли и убытки» | 68 «Расчеты по налогам и сборам» |

Для обеспечения сохранности приобретенных подарочных сертификатов и контроля над их движением организация может отразить стоимость сертификатов на забалансовом счете, например 016 «Имущество, приобретенное для передачи в качестве подарков».

Конечно, учет подарочного сертификата вызывает некоторые сложности, зато такой подарок будет воспринят с радостью и запомнится надолго.

Изготовление и реализация подарочных сертификатов на услуги ФОК (Ларцева Л.)

Дата размещения статьи: 30.10.2015

В настоящее время подарочные сертификаты очень распространены и их применение разнообразно. Они могут реализовываться, выдаваться безвозмездно как бонус к крупной покупке и т.д. В основном такие сертификаты применяются в коммерческих торговых сетях, в организациях, предоставляющих спортивные услуги, например в фитнес-центрах. Однако не так давно подарочные сертификаты стали реализовывать государственные (муниципальные) учреждения в рамках деятельности, приносящей доход. К таким учреждениям относятся, например, физкультурно-оздоровительные комплексы (ФОК), они осуществляют продажу подарочных сертификатов на свои услуги (например, посещение бассейна, тренажерного зала и пр.). В данной статье рассказано, как в бухгалтерском и налоговом учете отражаются операции по приобретению и реализации подарочных сертификатов на услуги ФОК.

Подарочный сертификат — документ (свидетельство), которое дает предъявителю право приобрести товары (услуги) на сумму, указанную в сертификате (на сумму номинала сертификата). К примеру, подарочный сертификат номиналом 1000 руб. дает его предъявителю право получить услуги по посещению бассейна на сумму 1000 руб. В случае если предъявитель сертификата претендует на услуги, стоимость которых больше номинала сертификата, то он обязан внести доплату. Если же стоимость оказанных услуг меньше номинала сертификата, то разница «сгорает», то есть предъявителю не возвращается.

Подарочные сертификаты бывают в виде бумажных документов либо пластиковых карт. В любом случае такие документы, как правило, имеют определенные степени защиты: номера, голограммы, коды и т.д. В зависимости от вида сертификаты могут изготавливаться в типографиях либо в иных организациях.

Налоговый учет

Налог на прибыль. По своей сути приобретение подарочного сертификата является предварительной оплатой услуги, которая будет оказана впоследствии при его предъявлении. Другими словами, реализацией услуги признается непосредственно обмен подарочного сертификата на услугу. Исходя из этого, при продаже сертификатов у учреждения не возникает объекта обложения налогом на прибыль на основании пп. 1 п. 1 ст. 251 НК РФ. Напомним, что согласно данной норме при определении налоговой базы по налогу на прибыль не учитываются доходы в виде имущества, имущественных прав, работ или услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления.

Таким образом, суммы оплаты подарочных сертификатов, полученные учреждением (продавцом) от потенциальных покупателей в счет предстоящего оказания услуг, учитываются в доходах от реализации для целей налогообложения прибыли на дату непосредственного оказания услуг на основании пп. 1 п. 1 ст. 248 НК РФ и п. 3 ст. 271 НК РФ. Аналогичное мнение высказано в Письмах Минфина России от 25.04.2011 N 03-03-06/1/268, УФНС России по г. Москве от 22.10.2009 N 17-15/110609.

При этом специалисты финансового ведомства заявляют, что в случае, если по истечении оговоренного сторонами срока подарочный сертификат не был предъявлен покупателем, сумма предварительной оплаты, полученная продавцом, для целей налогообложения прибыли является безвозмездно полученным имуществом и учитывается в целях налогообложения прибыли в соответствии с п. 8 ст. 250 НК РФ как внереализационный доход.

Налог на добавленную стоимость (НДС). В силу пп. 1 п. 1 ст. 146 НК РФ объектом обложения НДС признается реализация товаров (работ, услуг) на территории РФ.

В отличие от налога на прибыль, налоговую базу по НДС в первый раз следует определять на дату реализации подарочных сертификатов, поскольку указанная операция, а именно предварительная оплата предстоящего оказания услуг, совершается раньше, чем оказание самих услуг (п. 1 ст. 167 НК РФ).

Согласно абз. 2 п. 1 ст. 154 НК РФ при получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога, то есть применяется расчетная ставка 18/118.

Во второй раз налоговая база по НДС определяется при обмене сертификата на услуги, то есть при непосредственном оказании услуг (абз. 6 п. 1 ст. 154 НК РФ). Ранее начисленный НДС при предварительной оплате подлежит вычету (п. 8 ст. 171 НК РФ), но только в том случае, если стоимость оказываемых услуг равна или больше номинала сертификата.

Если стоимость услуги меньше номинала сертификата (или сертификат вообще не был использован), то с разницы ранее начисленный НДС к вычету не принимается (ранее начисленный НДС нельзя принять к вычету).

К сведению. Суммы НДС по невостребованным авансам, которые нельзя принять к вычету, учитываются как внереализационный расход при исчислении налога на прибыль на основании пп. 14 п. 1 ст. 265 НК РФ (Постановление ФАС СЗО от 24.10.2011 по делу N А42-9052/2010).

Упрощенная система налогообложения (УСНО). В соответствии с п. 1 ст. 346.15 НК РФ при определении объекта налогообложения налогоплательщики учитывают, в частности, доходы от реализации.

Причем на основании п. 1 ст. 346.17 НК РФ датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

| Видео (кликните для воспроизведения). |

С учетом того что при покупке подарочного сертификата сначала поступают денежные средства, а затем происходит оказание услуги, объектом налогообложения при применении УСНО является сумма оплаты подарочного сертификата, полученная на дату его реализации.

Налогоплательщики, которые выбрали объектом налогообложения доходы, уменьшенные на величину расходов, учитывают доходы от реализации подарочных сертификатов аналогичным образом. При этом они вправе уменьшить такие доходы на величину произведенных расходов. В соответствии с п. 2 ст. 346.17 НК РФ расходами налогоплательщика являются затраты после их фактической оплаты, которой признается прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, непосредственно связанное с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

Кроме того, расходы должны быть обоснованны и документально подтверждены (п. 2 ст. 346.16 НК РФ, п. 1 ст. 252 НК РФ).

Бухгалтерский учет

Поступление подарочных сертификатов. Согласно Указаниям о порядке применения бюджетной классификации РФ, утвержденным Приказом Минфина России от 21.12.2011 N 180н, которые, в частности, распространяются и на автономные учреждения, услуги по изготовлению подарочных сертификатов следует относить на подстатью 226 «Прочие работы, услуги». На основании этого, а также п. п. 138, 157 Инструкции N 183н расходы на оплату таких услуг следует отражать следующими бухгалтерскими проводками:

— начисление расходов по изготовлению подарочных сертификатов:

Дебет счета 2 109 60 226 «Затраты на прочие работы, услуги в себестоимости готовой продукции, работ, услуг»

Кредит счета 2 302 26 000 «Расчеты по прочим работам, услугам»

— оплата услуг по изготовлению сертификатов на основании актов выполненных услуг (накладных):

Дебет счета 2 302 26 000 «Расчеты по прочим работам, услугам»,

Кредит счетов 2 201 11 000 «Денежные средства учреждения на лицевых счетах в органе казначейства», 2 201 21 000 «Денежные средства учреждения на счетах в кредитной организации», 2 201 27 000 «Денежные средства учреждения в иностранной валюте на счетах в кредитной организации».

Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утв. Приказом Минфина России от 23.12.2010 N 183н.

Как видно из приведенной корреспонденции счетов, стоимость подарочных сертификатов учитывается в составе расходов. Учет подарочных сертификатов как отдельных объектов ни на балансовых, ни на забалансовых счетах действующим законодательством не предусмотрен. Однако, по мнению автора, в целях обеспечения управленческого учета сертификатов и контроля за их движением учреждение вправе ввести дополнительный забалансовый счет. Напомним, что такая возможность предоставлена учреждениям п. 332 Инструкции N 157н .

Инструкция по применению Единого Плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

К сведению. Есть мнение, что бланки подарочных сертификатов, изготовленные типографским способом, относятся к бланкам строгой отчетности и учитываются на забалансовом счете 03 «Бланки строгой отчетности». А как быть с теми подарочными сертификатами, которые изготовлены в виде пластиковых карт? Их уж точно к бланкам строгой отчетности не отнесешь. Поэтому, по мнению автора, предложенный выше вариант по введению дополнительного забалансового счета для осуществления управленческого учета подарочных сертификатов независимо от того, в каком виде они изготовлены, более верный.

Реализация подарочных сертификатов. Как правило, подарочный сертификат реализуется по цене, равной его номиналу. Приведем корреспонденцию счетов по начислению и поступлению доходов от оказания услуг, оплата которых осуществляется посредством покупки подарочного сертификата (п. п. 97, 96 Инструкции N 183н):

— поступление денежных средств в кассу от проданных подарочных сертификатов:

Дебет счета 2 201 34 000 «Касса»

Кредит счета 2 205 30 000 «Расчеты по доходам»,

— обмен подарочного сертификата в счет оказанной услуги:

Дебет счета 2205 30000 «Расчеты по доходам»

Кредит счета 240110130 «Доходы от оказания платных услуг».

Пример. ФОК (автономное учреждение) закупил 70 бланков подарочных сертификатов номиналом по 300 руб., изготовленных в виде пластиковых карт. Один сертификат дает возможность разового посещения тренажерного зала. Обменять сертификат на услуги можно в течение месяца. Стоимость услуг по изготовлению сертификатов составила 1500 руб. (без НДС). Согласно учетной политике учреждения количественный учет изготовленных сертификатов ведется на забалансовом счете 27. Все сертификаты были проданы, однако три из них не были активированы. ФОК применяет основную систему налогообложения. Стоимость услуг по изготовлению сертификатов в полном объеме включается в себестоимость услуг по посещению тренажерного зала. Иные составляющие себестоимости данных услуг в расчет не берутся.

В бухгалтерском учете операции будут отражены следующим образом:

Реализация подарочных сертификатов

Почкина С. А., налоговый консультант

В канун новогодних праздников турфирма продает подарочные сертификаты, по которым клиенты затем могут оформить туры, в том числе и с доплатой…

Что такое подарочный сертификат

Подарочный сертификат представляет собой некий документ, удостоверяющий право его владельца на получение товаров (работ, услуг) в будущем на льготных условиях или вовсе бесплатно.

По сути, при реализации подарочного сертификата происходит заключение предварительного договора купли-продажи товаров или же предварительного договора на оказание услуг.

Так, согласно статье 429 Гражданского кодекса РФ, по предварительному договору стороны обязуются заключить в будущем договор о передаче имущества, выполнении работ или оказании услуг (основной договор) на условиях, предусмотренных предварительным договором. При этом в предварительном договоре указывается срок, в течение которого стороны обязуются заключить основной договор (п. 4 ст. 429 Гражданского кодекса РФ). Поэтому в подарочном сертификате всегда указывается срок его действия, что является существенным условием предварительного договора. И если тур не будет заказан в указанный срок, то сертификат попросту пропадает.

На практике бытует ошибочное мнение, что подарочный сертификат – это товар.

Дело в том, что при реализации подарочного сертификата происходит передача права на покупку товара, но никак не сама покупка.

Разъяснения Минфина России подтверждают правомерность данной позиции. В частности, в письме от 25 апреля 2011 г. № 03-03-06/1/268 отмечается, что в качестве подарочного сертификата принято понимать документ, удостоверяющий право его держателя приобрести у лица, выпустившего сертификат, товары, работы или услуги на сумму, равную номинальной стоимости этого сертификата.

Налоговая сторона вопроса

Рассмотрим порядок исчисления налогов.

Налог на прибыль

Если подарочный сертификат продается, денежные средства, полученные от клиента, следует рассматривать как аванс в счет предстоящей поставки.

В письме Минфина России № 03-03-06/1/268 также указано на то, что денежные средства, полученные при реализации подарочных сертификатов, фактически являются предварительной оплатой товаров. А вот обмен подарочного сертификата на другие товары уже признается реализацией.

Поэтому суммы оплаты подарочных сертификатов, которые были получены туристической фирмой от клиентов, необходимо учитывать в доходах от реализации для целей налогообложения прибыли на дату непосредственной реализации услуг.

Основание – пункт 2 статьи 249 Налогового кодекса РФ.

В случае если по истечении оговоренного сторонами срока подарочный сертификат не был предъявлен покупателем, сумма предварительной оплаты, полученная продавцом, для целей налогообложения прибыли является безвозмездно полученным имуществом. Она учитывается в целях налогообложения прибыли в соответствии с пунктом 8 статьи 250 Налогового кодекса РФ.

Аналогичное мнение приводится в письме УФНС России по г. Москве от 22 октября 2009 г. № 17-15/110609.

Если покупатель приобретает услугу стоимостью, превышающей номинал сертификата, то на дату ее реализации организация признает доплату в составе выручки. Об этом сказано в статье 249 Налогового кодекса РФ.

Налог на добавленную стоимость

Что касается налога на добавленную стоимость, напомним, что при получении аванса организация-продавец обязана исчислить налог по расчетной ставке. А на дату реализации услуг она снова определяет налоговую базу по НДС как стоимость этих услуг за вычетом налога на добавленную стоимость (п. 1 ст. 154, п. 14 ст. 167 Налогового кодекса РФ).

Налогообложение производится по ставке 18 процентов (п. 3 ст. 164 Налогового кодекса РФ).

Одновременно организация вправе принять к вычету сумму налога на добавленную стоимость, исчисленную ранее с предоплаты (п. 8 ст. 171, п. 6 ст. 172 Налогового кодекса РФ).

Бухгалтерский учет операции

Порядок отражения операции в бухучете рассмотрим на примере.

Пример.

Турфирма 15 сентября реализовала подарочный сертификат стоимостью 59 000 руб. А 15 декабря покупатель приобрел по нему тур по Золотому кольцу на эту же сумму. В учете фирмы бухгалтер сделает следующие проводки.

ДЕБЕТ 50

КРЕДИТ 62 субсчет «Авансы полученные»

– 59 000 руб. – получены денежные средства за подарочный сертификат;

ДЕБЕТ 76 субсчет «НДС»

КРЕДИТ 68 субсчет «Расчеты по НДС»

– 9000 руб. (59 000 руб. : 118% × 18%) – начислен НДС с аванса.

ДЕБЕТ 62 субсчет «Расчеты за тур»

КРЕДИТ 90 субсчет «Выручка»

– 59 000 руб. – отражена выручка от реализации тура;

ДЕБЕТ 90 субсчет «НДС»

КРЕДИТ 68 субсчет «Расчеты по НДС»

– 9000 руб. – начислен НДС;

ДЕБЕТ 62 субсчет «Авансы полученные»

КРЕДИТ 62 субсчет «Расчеты за тур»

– 59 000 руб. – зачтен аванс в форме подарочного сертификата;

ДЕБЕТ 76 субсчет «НДС»

КРЕДИТ 68 субсчет «Расчеты по НДС»

– зачтен НДС, начисленный ранее с аванса.

А что с ККТ?

По общему правилу в соответствии с Федеральным законом от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов…» организации обязаны использовать контрольно-кассовую технику при расчетах наличными и по платежным картам при продаже товаров, выполнении работ и оказании услуг (п. 1 ст. 2).

Продажа сертификата

Сертификат не является товаром, а услуга еще не оказана.

Вместе с тем имеет место получение предварительной оплаты.

В постановлении Президиума ВАС РФ от 21 марта 2006 г. № 13854/05 указано, что, получая аванс наличными средствами или через платежную карту, продавец должен применить кассовую технику. Письмо Минфина России № 03-03-06/1/268 подтверждает, что при реализации подарочных сертификатов выбивается кассовый чек.

Реализация тура

Перейдем к процессу «отоваривания» сертификата. По сути, оплата подарочным сертификатом схожа с оплатой по банковской карте, что в свою очередь обязывает продавца применять контрольно-кассовую технику. Налоговые органы также отмечают, что организация обязана применять кассу и пробивать кассовый чек не только в день продажи подарочных сертификатов, но и в момент оплаты по подарочному сертификату. Такое мнение высказно в письме УФНС России по г. Москве от 4 августа 2009 г. № 17-15/080428 «О применении ККТ при продаже подарочных сертификатов».

Однако в случае продажи турпутевок этого можно избежать, выдав клиенту (если он является физлицом) туристскую путевку, которая является бланком строгой отчетности.

| Видео (кликните для воспроизведения). |

Реализация подарочного сертификата представляет собой заключение предварительного договора. Поэтому оплата покупателем подарочного сертификата – это не что иное, как аванс, который не подлежит обложению налогом на прибыль, но облагается НДС. Налог на прибыль начисляется в момент фактической реализации товаров (работ, услуг) по сертификату.

Источники

Малахов, В. П. Теория государства и права / В.П. Малахов, И.А. Горшенева, А.А. Иванов. — М.: Юнити-Дана, Закон и право, 2009. — 160 c.

Ромашкова И. И. Жилищное право; Питер — Москва, 2009. — 160 c.

Правоведение. Шпаргалка. — Москва: ИЛ, 2014. — 892 c.

-

Руденко, Р. А. Р. А. Руденко. Судебные речи и выступления / Р.А. Руденко. — М.: Юридическая литература, 2016. — 368 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.