Содержание

- 1 Транспортный налог для организаций

- 2 Транспортный налог в г. Москве в 2019-2018 г.

- 3 Энциклопедия решений. Порядок и сроки уплаты транспортного налога и авансовых платежей по нему организациями

- 4 Порядок и сроки уплаты транспортного налога в 2018-2019 годах

- 5 Срок уплаты авансового платежа по транспортному налогу

- 6 Срок уплаты авансового платежа по транспортному налогу

- 7 Статья 363. Порядок и сроки уплаты налога и авансовых платежей по налогу

- 8 Статья 6. Порядок и сроки уплаты транспортного налога и авансовых платежей по транспортному налогу

- 9 Транспортный налог за 2016 год: срок уплаты, ставки и льготы в Москве

Транспортный налог для организаций

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Транспортный налог относится к региональным. Законодательные органы субъектов Российской Федерации определяют для организаций:

- налоговую ставку в пределах, установленных Налоговым кодексом;

- порядок и сроки уплаты налога;

- налоговые льготы и условия для их применения.

Все эти сведения по транспортному налогу смотрите на официальном сайте региона.

Какие организации платят транспортный налог

Транспортный налог платят организации, на которые зарегистрированы транспортные средства, признаваемые объектом налогообложения. Транспортный налог не платят FIFA и ее дочерние организации, национальные футбольные ассоциации, Организационный комитет «Россия-2018» и другие компании, указанные в Федеральном законе «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года». Транспортные средства должны принадлежать организации на праве собственности и использоваться для подготовки и проведения чемпионата.

Какие транспортные средства облагаются налогом

- весельные и моторные лодки с двигателем мощностью до 5 лошадиных сил;

- легковые автомобили, оборудованные для использования инвалидами;

- тракторы, самоходные комбайны, специальные сельскохозяйственные автомобили, используемые для производства сельскохозяйственной продукции;

- транспортные средства федеральных органов исполнительной власти, где законодательно предусмотрена военная или приравненная к ней служба;

- транспортные средства, находящиеся в розыске, если угон документально подтвержден уполномоченным органом.

Когда отчитываться и платить транспортный налог

Для организаций налоговый период — календарный год, отчетный период — первый, второй квартал и третий квартал. Законодательные органы субъектов Российской Федерации могут не устанавливать отчетные периоды, а оставить лишь годовую отчетность.

Сроки уплаты налога и авансовых платежей тоже устанавливают регионы. Срок уплаты налога не может быть раньше срока подачи декларации, который указан в п. 3 ст. 363.1 Налогового кодекса. Сейчас это 1 февраля года, следующего за истекшим налоговым периодом.

Организации подают декларацию по транспортному налогу в налоговый орган по месту нахождения транспортных средств. Крупнейшие налогоплательщики представляют декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Транспортный налог и авансовые платежи перечисляются в бюджет по месту нахождения транспортных средств.

Местом нахождения транспортного средства признается:

- для водных транспортных средств (кроме маломерных судов) — место государственной регистрации транспортного средства;

- для воздушных транспортных средств — место нахождения организации, на которую зарегистрировано транспртное средство;

- для других транспортных средств — место нахождения организации или ее обособленного подразделения, по которым зарегистрировано транспортное средство.

Налоговая база и налоговые ставки

Налоговая база определяется отдельно по каждому транспортному средству. Налоговые ставки устанавливаются в регионе и зависят от характеристик транспортного средства, указанных в технической документации:

- для транспортных средств с двигателями — от мощности двигателя в лошадиных силах,

- для воздушных транспортных средств с реактивными двигателями — от суммарной паспортной статической тяги реактивного двигателя на взлетном режиме в земных условиях в килограммах силы,

- для водных несамоходных транспортных средств — от валовой вместимости.

Для других водных и воздушных транспортных средств единицей для расчета налога считается само транспортное средство. Налоговая база по ним определяется отдельно. Субъекты РФ могут увеличивать или уменьшать федеральные налоговые ставки, но не более чем в десять раз. На легковые автомобили с мощностью двигателя до 150 л.с. можно уменьшать ставки без учета этого ограничения.

Ставки транспортного налога по регионам и годам приведены здесь.

Допускается установление дифференцированных налоговых ставок для каждой категории транспортных средств, с учетом «возраста» транспортных средств и их экологического класса. Возраст транспортного средства — это число полных лет между 1 января года, следующего за годом выпуска, и 1 января текущего года.

Если налоговые ставки не определены законами субъектов Российской Федерации, применяются ставки, указанные в п. 1 ст. 361 Налогового кодекса.

Как рассчитать транспортный налог и авансовый платеж по нему

Региональные власти устанавливают, нужно ли перечислять авансовые платежи или платить транспортный налог по итогам налогового периода. Они могут отменить авансовые платежи для отдельных категорий налогоплательщиков.

Организации самостоятельно исчисляют транспортный налог и авансовые платежи по нему. Авансовый платеж за каждый отчетный период = 1/4 * налоговая база * налоговая ставка.

Для легковых автомобилей с высокой средней стоимостью при расчете налога и авансовых платежей применяют повышающие коэффициенты:

- если средняя стоимость составляет 3—5 млн рублей включительно и с года выпуска прошло от 2 до 3 лет — коэффициент равен 1,1; от 1 до 2 лет — коэффициент равен 1,3; не более 1 года — коэффициент равен 1,5;

- если средняя стоимость составляет 5—10 млн рублей включительно и с года выпуска прошло не более 5 лет, коэффициент равен 2;

- если средняя стоимость составляет 10—15 млн рублей включительно и с года выпуска прошло не более 10 лет, коэффициент равен 3;

- если средняя стоимость превышает 15 млн рублей и с года выпуска прошло не более 20 лет, коэффициент равен 3.

Если в налоговом (отчетном) периоде транспортное средство ставилось на учет или снималось с учета, учитывают срок, в течение которого налогоплательщик владел транспортным средством. Для этого число полных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, делят на число календарных месяцев в налоговом (отчетном) периоде. На полученный результат умножают рассчитанный налог или авансовый платеж.

Месяц регистрации и месяц снятия с регистрации принимается за полный месяц. Если регистрация и снятие с регистрации произошли в одном месяце, указанный месяц считается одним полным месяцем.

Сумма налога, которую организация платит по итогам налогового периода, равна разнице между исчисленной суммой налога и суммами авансовых платежей по налогу, уплаченных в налоговом периоде.

Хотите легко платить налоги и отчитываться по ним? Пользуйтесь облачным сервисом Контур.Бухгалтерия! Здесь вы можете легко вести бухучет, начислять зарплату и отправлять отчетность онлайн. Сервис напомнит об уплате налогов, проведет расчет и автоматически сформирует декларацию.

Транспортный налог в г. Москве в 2019-2018 г.

Порядок, ставки и сроки уплаты транспортного налога в Москве на 2019-2018 г. утверждены Законом г. Москвы от 09.07.2008 № 33 «О транспортном налоге» (с соответствующими изменениями и дополнениями, действующими в 2019 г.).

Порядок и сроки уплаты транспортного налога в Москве

Налог за каждое транспортное средство уплачивается в полных рублях (50 копеек и более округляются до целого рубля, а менее 50 копеек не учитываются) в бюджет города Москвы.

Налогоплательщики-организации уплачивают налог не позднее 05 февраля года, следующего за истекшим налоговым периодом. В течение налогового периода уплата авансовых платежей по налогу налогоплательщиками — организациями не производится.

Таким образом, организациям необходимо оплатить транспортный налог за 2018 год — до 05 февраля 2019 года, за 2019 год — до 05 февраля 2020 года, а за 2020 год — до 05 февраля 2021 года. Более подробно о порядке уплаты налога юридическими лицами читайте в статье по ссылке.

Срок уплаты транспортного налога за 2018 год для юридических лиц в г. Москве — 05 февраля 2019 года

Граждане уплачивают транспортный налог на автомобиль на основании налогового уведомления, направляемого налоговым органом. Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации. Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом, то есть в 2019 году налог уплачивается за 2018 год соответственно по ставкам, установленным на 2018 год, а автомобильный налог за 2019 год — до 01 декабря 2020 года.

Срок уплаты налога для граждан: с 2016 года изменился срок уплаты транспортного налога на автомобиль для физических лиц — теперь налог необходимо оплатить до 01 декабря (ранее срок уплаты устанавливался до 1 октября).

Транспортный налог подлежит уплате в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на автомобиль за 2017 г. необходимо оплатить до 1 декабря 2018 г., за 2018 г. – до 1 декабря 2019 г. , а за 2019 год — до 1 декабря 2020 года. Если 01 декабря является нерабочим днем, срок уплаты переносится на ближайший рабочий день.

Срок уплаты транспортного налога на автомобиль в г. Москве в 2019 г. — до 02 декабря 2019 г. (налог уплачивается за 2018 г.)

Ставки транспортного налога в г. Москве

Налоговые ставки налога на авто в Москве устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

| Наименование объекта налогообложения |

Налоговая ставка (в рублях) на 2017-2018, 2019 годы

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно

свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно

свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно

свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы)

до 20 л.с. (до 14,7 кВт) включительно

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт)включительно

свыше 35 л.с. (свыше 25,74 кВт)

Автобусы с мощностью двигателя (с каждой лошадиной силы):

до 110 л.с. (до 80,9 кВт) включительно

свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно

свыше 200 л.с. (свыше 147,1 кВт)

Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы)

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы)

до 50 л.с. (до 36,77 кВт) включительно

свыше 50 л.с. (свыше 36,77 кВт)

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы)

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Гидроциклы с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости)

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы)

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги)

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства)

Рассчитать транспортный налог в г. Москве самостоятельно очень просто. Для этого необходимо мощность автомобиля (в л.с.) умножить на ставку налога (второй столбик таблицы).

Обратите внимание, при взимании налога на автомобиль применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей.

Внимание:

в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Льготы по уплате транспортного налога в г. Москве

Законом г. Москвы «О транспортном налоге» освобождены полностью от уплаты налога:

Пенсионеры по старости льгот по уплате транспортного налога в Москве не имеют.

Важно. Льготы, перечисленные в подпунктах 3-8, 11-14 не распространяются на легковые автомобили с мощностью двигателя свыше 200 л.с. (свыше 147,1 кВт).

Физическим лицам льготы предоставляются по заявлению на основании документа, подтверждающего право на льготу. При наличии у налогоплательщика права на получение льгот по нескольким основаниям льгота предоставляется по одному основанию по выбору налогоплательщика.

Льготы не распространяются на водные, воздушные транспортные средства, снегоходы и мотосани.

При возникновении (утрате) права на льготы в течение налогового периода исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, предшествующих месяцу (следующих за месяцем) возникновения (утраты) права на льготы, к числу календарных месяцев в налоговом периоде. При этом коэффициент рассчитывается до трех знаков после запятой.

Энциклопедия решений. Порядок и сроки уплаты транспортного налога и авансовых платежей по нему организациями

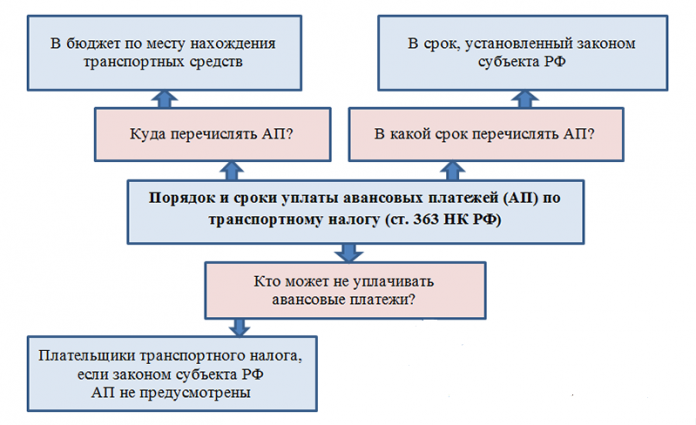

Порядок и сроки уплаты транспортного налога и авансовых платежей по нему налогоплательщиками-организациями

Уплата транспортного налога и авансовых платежей производится налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ (п. 1 ст. 363 НК РФ).

Срок уплаты транспортного налога и авансовых платежей по нему для налогоплательщиков-организаций не может быть установлен ранее срока, определенного п. 3 ст. 363.1 НК РФ для предоставления налоговой декларации по транспортному налогу, то есть не ранее 1 февраля года, следующего за истекшим налоговым периодом. В случаях, когда последний день срока оплаты налога приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Согласно п. 2 ст. 363 НК РФ в течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если НК РФ или законами субъектов РФ не предусмотрено иное.

Налогоплательщики-организации в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн (большегруза), зарегистрированного в реестре, исчисленные авансовые платежи по налогу не уплачивают (п. 2 ст. 363 НК РФ). Эта норма применяется с 1 января 2016 года по 31 декабря 2018 года включительно.

По истечении налогового периода налогоплательщики-организации уплачивают сумму налога, исчисленную в порядке, предусмотренном п. 2 ст. 362 НК РФ.

Транспортный налог и авансовые платежи перечисляются по месту нахождения транспортных средств. В соответствии с п. 5 ст. 83 НК РФ местом нахождения транспотных средств является:

1) для морских, речных и воздушных транспортных средств — место (порт) приписки, при отсутствии такового место государственной регистрации, а при отсутствии таковых — место нахождения (жительства) собственника имущества;

2) для остальных транспортных средств — место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физического лица, по которым в соответствии с законодательством РФ зарегистрировано транспортное средство.

Если транспортное средство зарегистрировано по месту нахождения обособленного подразделения (филиала, представительства), налог и авансовые платежи уплачиваются в бюджет по месту нахождения обособленного подразделения.

| Видео (кликните для воспроизведения). |

См. также письмо Минфина России от 29.10.2013 N 03-05-04-04/45850.

Если транспортное средство снято с учета в одном субъекте РФ и в том же месяце зарегистрировано (перерегистрировано) на того же налогоплательщика в другом субъекте РФ, транспортный налог за данный месяц следует уплачивать по месту нахождения транспорта по состоянию на 1-е число этого месяца. По новому месту нахождения транспортного средства налог нужно будет уплачивать, начиная со следующего месяца. Это разъяснено в письмах Минфина России от 27.08.2009 N 03-05-05-04/11, от 27.03.2007 N 03-05-06-04/16.

На 1 января на балансе организации находился легковой автомобиль, который был зарегистрирован по месту нахождения головной организации. Автомобиль снят с учета в регистрирующих органах 10 июля того же года и передан в обособленное подразделение, находящееся на территории другого субъекта РФ. Автомобиль зарегистрирован 15 июля того же года по месту нахождения обособленного подразделения.

В этом случае уплата транспортного налога и авансовых платежей производится в бюджет по месту нахождения головной организации с января по июль, а по месту нахождения обособленного подразделения — с августа.

Порядок и сроки уплаты транспортного налога в 2018-2019 годах

Порядок и срок оплаты транспортного налога для физических лиц

Граждане, как и юрлица, обязаны оплатить налог за имеющийся у них в собственности транспорт вне зависимости от пользования им. Все виды транспорта, владение которыми подразумевает последующее налогообложение, приведены в п. 1 ст. 358 НК РФ, а исключения — в п. 2 той же статьи.

Сроки уплаты транспортного налога с 2016 года перенесены для физических лиц на 1 декабря согласно закону о внесении изменений в НК РФ от 23.11.2015 № 320-ФЗ.

Оплата производится на основании присланного из налоговых органов не позже чем за месяц до даты уплаты уведомления, содержащего информацию о сумме платежа, сроках и объекте.

Что и как проверить в уведомлении, а также, что предпринять, если налог в нем посчитан неверно, читайте здесь.

А вот если физлицо вообще не получало уведомления об уплате налога за имеющееся у него транспортное средство, то оно обязано самостоятельно сообщить в ИФНС об этом не позже 31 декабря года, наступившего за годом, в отношении которого должен уплачиваться налог (п. 2.1 ст. 23 НК РФ).

Порядок и срок оплаты транспортного налога для организаций

Гл. 28 НК РФ регулируются порядок и сроки уплаты транспортного налога, который является региональным. В отношении юридических лиц крайние сроки необходимой оплаты за имеющиеся в их владении автомобили не изменились. Согласно правовым нормам срок уплаты транспортного налога регулируется на региональном уровне, но он не должен наступать раньше даты, указанной в п. 3 ст. 363.1 НК РФ, то есть 1 февраля.

На протяжении налогового периода (года) юридические лица могут быть обязаны совершать авансовые платежи каждый квартал, если решение об их уплате принято в регионе. Суммы авансовых платежей и окончательного налогового платежа юрлица определяют самостоятельно по данным документации на транспортное средство. Сроки перечисления и авансов, и окончательного расчета по году также зависят от решения властей субъектов РФ.

О том, по какой форме юрлицу нужно будет отчитаться за 2018 год, и как ее заполнить читайте в этой статье.

Уплата транспортного налога за истекший год физическими лицами производится на основании полученного от налоговиков уведомления не позднее 1 декабря.

Организации уплачивают транспортный налог частями (авансовыми платежами) или 1 раз в год, если такой порядок установлен региональными законами. Сроки уплаты налога также устанавливают власти регионов, но не ранее 1 февраля года, следующего за окончившимся календарным годом.

Срок уплаты авансового платежа по транспортному налогу

По некоторым налогам законодательство предусматривает уплату авансовых платежей. Одним из таких налогов является налог на транспорт. Сроки авансового платежа по транспортному налогу устанавливает региональное правительство.

Кто должен платить

Обязанность по уплате налога на транспорт ложится на тех лиц (как физических, так и юридических), которые имеют в своей собственности хотя бы одно транспортное средство, признаваемое объектом обложения налогами. При этом порядок расчета и уплаты налогов для граждан и компаний является различным: компании должны рассчитывать свой налог сами, а за население это делают сотрудники налоговой инспекции.

Авансовые платежи могут вводиться только для юрлиц. Граждане же должны уплачивать налог единовременным платежом.

Все ли компании платят авансы по налогу на транспорт

Организации, на балансе которых числится транспорт, должны уплачивать в бюджет предоплатные платежи. Однако, как и во всех правилах, есть исключения. Авансы не уплачивают компании, расположенные в тех регионах России, которые отказались от их уплаты.

Учет авансовых платежей

Сам транспортный налог, а также авансы по нему, отражают на шестьдесят восьмом счете. Также к нему могут открываться субсчета.

Налоговая инспекция отменила обязанности подачи расчетов по предоплате. Это было сделано для того, чтобы можно было относить эти суммы на прочие затраты. Все предоплаты должны быть документально оформлены и подтверждены.

Предоплаты учитываются исходя из того, какую систему обложения налогами выбрала компания. Учет ведется за тот период, за который авансы уже были уплачены.

Сроки уплаты авансов

Как уже отмечалось выше, налог на транспорт – это региональный налог. В связи с этим, срок уплаты авансового платежа по транспортному налогу устанавливает законодательство того региона, в котором зарегистрирована компания.

Для наглядности, стоит привести конкретные примеры по регионам.

Например, в Москве и области, фирмы, владеющие транспортом, должны платить налог единовременно – только в конце года. Перечислять предоплаты нет необходимости. Это связано с тем, что московское правительство не установило отчетных периодов.

А вот в Санкт-Петербурге власти установили отчетные периоды, следовательно, авансы уплачивать необходимо. Они оплачиваются до последнего числа месяца, который следует за отчетным периодом.

Расчет авансового платежа

Каждая компания должна сама рассчитывать авансы по транспортному налогу. Сумма предоплаты рассчитывается одна четвертая произведения базы и ставки налога. При этом в учет берется коэффициент повышения и коэффициент владения.

Коэффициент владения рассчитывается как отношение количества полных месяцев, в течение которых плательщик налогов владеет транспортом в налоговом периоде.

Размер коэффициента повышения будет зависеть от средней цены машины и ее возраста. Конкретные значения для каждой модели транспорта можно посмотреть в Налоговом Кодексе.

Подробнее о том, как рассчитать авансовый платеж по транспортному налогу, читайте в статье.

Предоплаты по налогу на транспорт отражаются в отчетности, сдаваемой за год. По итогам отчетных периодов сдавать декларацию нет необходимости.

Срок уплаты авансового платежа по транспортному налогу

Сроки авансового платежа по транспортному налогу в 2016 году были изменены. Были внесены изменения и в порядок выплаты налога. С этого года обязательства по выплате обязательных налоговых отчислений на использование транспортного средства возлагаются только на одного владельца авто. Такие выгодные для автомобилистов поправки были внесены в государственное законодательство еще в конце прошлого года.

За основу расчета налога берется общая сумма месяцев, на протяжении которых оба владельца транспортного средства обладали правами. Граничной датой является 15-е число месяца. Если договор между владельцами был подписан до этой даты, тогда новый владелец обязан выплатить транспортный налог в полной степени, то есть, за весь месяц. Противоположная ситуация наблюдается, если договор был заключен до 15-го числа месяца, в котором была проведена операция.

Когда необходимо совершать отчисления?

Срок уплаты авансового платежа по транспортному налогу зависит от требований муниципальных органов власти. Несмотря на это, существуют общефедеральные правила, которых необходимо придерживаться, совершая оплату обязательного налога на использования автомобиля.

В государственном законодательстве РФ регламентируются правила, в соответствии с которыми налоговым периодом в данной сфере обязательств налогоплательщиков является календарный год. В налоговый период входят первые три квартала календарного года. Это общие федеративные правила для совершения отчислений в сфере использования автомобилей, которые могут дополняться муниципальными органами власти. Например, в некоторых субъектах Российской Федерации налогоплательщики освобождаются от обязательств по выплате налога за каждый отчетный период. Следовательно, владельцы авто расплачиваются по налоговым ставкам единожды за весь налоговый период (три квартала). Отсутствие требований в региональном законодательстве по установке отчетных периодов является поводом совершать оплату налога один раз в год на абсолютно законных основаниях.

Однако не все субъекты РФ могут пользоваться данными привилегиям. Некоторые региональные законы все же регламентируют требования по установке отчетных периодов. В таком случае перечисления необходимо совершать в соответствии с графиком:

- I три месяца года;

- II три месяца года;

- III три месяца года.

Налоговые агенты, автомобили которых зарегистрировано в таких регионах, совершают авансовые платежи ежеквартально. Для уточнения условий оплаты транспортного налога необходимо обратиться к законодательной базе, действующей на территории вашего субъекта Российской Федерации.

Основой для расчета транспортного налога является сумма налога и сумма платежей авансовых, которые были насчитаны на протяжении всего налогового периода. Общий результат подбивается по итогам года, отталкиваюсь от условий налогообложения в конкретном субъекте Российской Федерации.

Сроки авансовых платежей по транспортному налогу 2016 зависят от требований муниципальных органов власти, поэтому в разных регионах отличаются. В таблице указаны даты, которые следуют налоговому периоду, который подошел к концу в предыдущем году.

Статья 363. Порядок и сроки уплаты налога и авансовых платежей по налогу

Информация об изменениях:

Федеральным законом от 28 ноября 2009 г. N 283-ФЗ в статью 363 настоящего Кодекса внесены изменения, вступающие в силу не ранее чем по истечении одного месяца со дня официального опубликования названного Федерального закона и не ранее 1-го числа очередного налогового периода по транспортному налогу

Статья 363. Порядок и сроки уплаты налога и авансовых платежей по налогу

См. Энциклопедии и другие комментарии к статье 363 НК РФ

Информация об изменениях:

Пункт 1 изменен с 1 января 2021 г. — Федеральный закон от 15 апреля 2019 г. N 63-ФЗ

Федеральным законом от 23 ноября 2015 г. N 320-ФЗ в пункт 1 статьи 363 настоящего Кодекса внесены изменения

1. Уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств.

Порядок и сроки уплаты налога и авансовых платежей по налогу для налогоплательщиков-организаций устанавливаются законами субъектов Российской Федерации. При этом срок уплаты налога не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 363.1 настоящего Кодекса.

Налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Информация об изменениях:

Федеральным законом от 3 июля 2016 г. N 249-ФЗ в пункт 2 статьи 363 настоящего Кодекса внесены изменения, распространяющиеся на правоотношения, возникшие с 1 января 2016 г., и действующие до 31 декабря 2018 г. включительно

2. В течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если законами субъектов Российской Федерации не предусмотрено иное. По истечении налогового периода налогоплательщики-организации уплачивают сумму налога, исчисленную в порядке, предусмотренном пунктом 2 статьи 362 настоящего Кодекса.

Абзац второй не действует с 1 января 2019 г.

Информация об изменениях:

Информация об изменениях:

Федеральным законом от 4 ноября 2014 г. N 347-ФЗ в пункт 3 статьи 363 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2015 г., но не ранее чем по истечении одного месяца со дня его официального опубликования и не ранее 1-го числа очередного налогового периода по транспортному налогу

3. Налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

Возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 настоящего Кодекса.

Информация об изменениях:

Статья 363 дополнена пунктами 4 — 7 с 1 января 2021 г. — Федеральный закон от 15 апреля 2019 г. N 63-ФЗ

Статья 6. Порядок и сроки уплаты транспортного налога и авансовых платежей по транспортному налогу

Статья 6. Порядок и сроки уплаты транспортного налога и авансовых платежей по транспортному налогу

1. Уплата транспортного налога и авансовых платежей по транспортному налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств.

Информация об изменениях:

Областным законом Ростовской области от 1 марта 2017 г. N 1011-ЗС в часть 2 статьи 6 главы 3 настоящего Областного закона внесены изменения, распространяющиеся на правоотношения, возникшие с 1 января 2016 г.

2. По истечении налогового периода налогоплательщики — организации производят уплату транспортного налога в срок не позднее 10 февраля года, следующего за истекшим налоговым периодом.

В течение налогового периода налогоплательщики — организации уплачивают авансовые платежи по транспортному налогу в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Абзац третий части 2 статьи 6 настоящего Областного закона действует до 31 декабря 2018 г. включительно

Налогоплательщики — организации в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре транспортных средств системы взимания платы, исчисленные авансовые платежи по транспортному налогу не уплачивают.

Информация об изменениях:

Областным законом Ростовской области от 25 февраля 2015 г. N 314-ЗС в часть 3 статьи 6 главы 3 настоящего Областного закона внесены изменения, вступающие в силу по истечении одного месяца со дня официального опубликования названного Областного закона

3. Налогоплательщики — физические лица производят уплату транспортного налога в соответствии с порядком и сроком, установленными статьей 363 Налогового кодекса Российской Федерации.

Транспортный налог за 2016 год: срок уплаты, ставки и льготы в Москве

Как и все остальные регионы России, транспортный налог Москва за 2016 год платит на основании своего отдельного закона. Разберемся в его особенностях. Тем более что подходит крайний срок для отчисления этого налога в Москве.

Основной документ

Закон города Москвы № 33 «О транспортном налоге» был принят 09 июля 2008 года. Это основополагающий для Москвы закон о транспортном налоге за 2016 год. Поскольку он устанавливает:

Интересно, что Закон города Москвы о транспортном налоге в 2016 году не претерпел никаких изменений. Более того: последние по времени поправки московские депутаты вносили в него еще в начале 2015 года. Это значит, что для московских автовладельцев – предприятий и частных лиц – действуют прежние правила.

Как видно, транспортный налог в Москве на 2016 год для физических и юридических лиц устанавливает один и тот же нормативный документ. Обратим внимание на его некоторые ключевые позиции.

Крайний срок уплаты

Пункт 1 статьи 363 НК РФ говорит, что порядок и сроки отчисления транспортного налога, а также авансовых платежей по нему, для организаций устанавливает региональный закон.

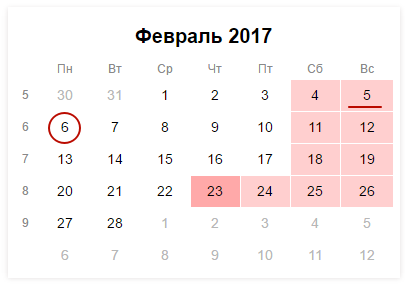

Так вот: срок уплаты транспортного налога в Москве за 2016 год – 05 февраля 2017 года. Однако согласно календарю, это будет воскресенье – выходной день. Поэтому крайний срок автоматически переходит на 06.02.2017 года – понедельник.

Кроме того, для юридических лиц в Москве транспортный налог за 2016 год не предусматривает отчисление авансовых платежей. Это говорит, в том числе, о довольно прочной финансовой основе московского бюджета.

Что касается обычных автовладельцев – физических лиц, а также ИП, то для них срок отчисления налога за свой транспорт жестко регламентирует НК РФ: за 2016 год – до 01 декабря 2017 года (п. 1 ст. 363 НК РФ).

Актуальные ставки транспортного налога на 2016 год: Москва

Для Москвы таблица транспортного налога на 2016 год приведена в статье 2 столичного закона. Приведем ставки по ней в отношении наиболее распространенных транспортных объектов (см. таблицу).

| ТС и ставки налога в Москве |

|---|

Не секрет, что Москва ставки транспортный налог за 2016 год и вообще держит на самом высоком уровне по сравнению с остальными регионами России.

Основные льготы по транспортному налогу в Москве за 2016 год

Льгота по транспортному налогу может быть 3х видов:

- снижение налога;

- уменьшение ставки;

- полное освобождение от налога.

Согласно московскому закону, в столице действует только последний вид льготы. Хотя он и самый желательный.

Юридические лица, зарегистрированные со своим транспортом в московских ИФНС, могут законно не платить рассматриваемый налог всего лишь в 2 случаях:

- организация занимается перевозкой пассажиров (не такси);

- предприятие – резидент особой экономической зоны в Зеленограде (срок льготы – 5 лет).

Для физических лиц льгот предусмотрено в разы больше. Однако не все так просто. Например, для пенсионеров Москвы льготы по транспортному налогу за 2016 год вообще не предусмотрены. Чтобы быть освобожденным от налога, нужен дополнительный статус. Например:

- инвалид/ветеран боевых действий;

- инвалидность (только I и II гр.);

- узник фашизма;

- есть ребенок-инвалид;

- чернобылец и др.

За одно ТС многодетная семья в Москве транспортный налог за 2016 год не платит. То есть, авто зарегистрировано на одного из таких родителей (усыновителей).

Уточним, что многодетная семья в Москве – это трое и более детей (ч. 1 ст. 2 Закона г. Москвы от 23.11.2005 № 60 «О социальной поддержке семей с детьми в городе Москве»).

| Видео (кликните для воспроизведения). |

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источники

Сборник постановлений пленума верховного суда СССР. (1924-1977 гг.) (комплект из 2 книг). — М.: Известия Советов народных депутатов СССР, 2016. — 822 c.

Арсеньев, К. К. Заметки о русской адвокатуре / К.К. Арсеньев. — М.: Автограф, 2015. — 560 c.

Лебедева, С. Н. Международный коммерческий арбитраж. Комментарий законодательства / Под редакцией А.С. Комарова, С.Н. Лебедева, В.А. Мусина. — М.: Редакция журнала «Третейский суд», 2014. — 416 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.