Содержание

- 1 Перечисление заработной платы нерезиденту на банковскую карту

- 2 Почему с зарплаты иностранного работника из выплаты на карту сбербанка

- 3 Код валютной операции при перечислении зарплаты нерезиденту

- 4 НДФЛ с нерезидентов

- 5 Как учесть комиссию банка за перечисление зарплаты на счета сотрудников

- 6 Платежи на карту зарплата нерезидента белоруссии

- 7 Платежи на карту зарплата нерезидента белоруссии

Однако у правонарушения есть срок давности – 1 год с момента их совершения (ч.1 ст.4.5 КоАП; п.14 Постановления Пленума ВС от 24.03.2005г. №5). Суды на стороне организаций Однако если мы обратимся к судебной практике, то налицо более благоприятная ситуация для работодателей. Суды, рассматривая подобные дела, в большинстве своем встают на их сторону (Постановления АС ВСО от 16.09.2014г. №А69-3058/2013; 12 ААС от 09.02.2015г. №12АП-45/2015; 17 ААС от 29.09.2014г. №17АП-10867/2014-АКу; 20 ААС от 20.01.2015г. №20АП-7198/2014; 9 ААС от 06.02.2015г. №09АП-55300/2014). Суды часто вообще отказываются признать выплату иностранцам зарплаты наличными правонарушением и приводят следующие аргументы:

- Валютные операции между нерезидентами и резидентами по закону осуществляются без ограничений, кроме некоторых операций, к которым не относится выдача зарплаты наличными деньгами.

Выплата зарплаты иностранцу: наличными или на карту?

В то же время, действующее валютное законодательство не обязывает работника-нерезидента открывать счет в банке для получения своей зарплаты. Кроме того, в абз. 2 ч. 2 ст. 5 Федерального закона от 10.12.2003 № 173-ФЗ указано, что если ЦБ РФ или Правительством РФ не установлен особый порядок, валютные операции осуществляются без ограничений.

Определением ВАС РФ от 27.01.2014 № ВАС-19914/13 подтверждено, что выдача заработной платы нерезиденту из кассы работодателя не является незаконной валютной операцией, следовательно работодатель не может быть привлечен к ответственности в соответствии с ч. 1 ст. 15.25 КоАП РФ. Следовательно, можно полагать, что и выдача зарплаты наличными, и перечисление ее на счет нерезидента равнозначны с точки зрения ее законности и определяются только соглашением, к которому по этому вопросу пришли работник и работодатель.

Оформление банковских карт для выплаты зарплаты

Если работник написал заявление на перечисление зарплаты в банк, работодатель должен перечислить деньги в безналичном порядке. В противном случае деньги будут выданы из кассы на общих основаниях.

Но работодателю все же не следует забывать о позиции налогового ведомства в том случае, если свою правоту он не готов отстаивать в суде. Нужен ли код валютной операции Если при выдаче заработной платы нерезиденту из кассы никаких особенностей с точки зрения оформления документов по сравнению с выдачей зарплаты резидентам нет, то при перечислении денег в банк нужно быть внимательнее.

При оформлении платежки на перечисление зарплаты в поле «Назначение платежа» перед текстовой частью необходимо в фигурных скобках указать код валютной операции.

Код валютной операции при перечислении зарплаты нерезиденту

Выдача зарплаты иностранному работнику

Бухгалтерия и кадры», 2008, N 1 Сотрудник-иностранец. оформляем и оплачиваем Компании, нанимающей на работу иностранца, важно иметь в виду несколько моментов. Первое: иностранец должен находиться в России на законном основании.

Второе: нужно правильно оформить его на работу. Третье: нужно удерживать налог на его доходы в соответствии с налоговым статусом. И, наконец, четвертое: выплачивать ему зарплату необходимо с соблюдением валютного законодательства.

Работающий в российской фирме иностранец находится под действием как минимум четырех отраслей российского законодательства. Порядок приема на работу и трудовые отношения регулируют законодательство о трудовой миграции и трудовое право.

Налог на доходы считают в соответствии с Налоговым кодексом. А вот порядок выплаты зарплаты работающим иностранным гражданам — это сфера действия валютного законодательства.

Официальный сайт сбербанка россии

Нужно лишь потребовать у него в дополнение к стандартному «российскому» пакету документов копию вида на жительство. То есть иностранец с видом на жительство должен представить: — паспорт или другой документ, удостоверяющий личность; — трудовую книжку (если он до этого работал в России); — страховое пенсионное свидетельство (если он до этого работал в России); — документы воинского учета (для военнообязанных и лиц, подлежащих воинскому призыву); — документ об образовании (при необходимости); — копию вида на жительство. Есть еще несколько категорий иностранных граждан, которые вправе рассчитывать на этот же упрощенный порядок устройства на работу.

- 1 Платежное поручение

- 2 Срок зачисления денег

- 3 Бухучет

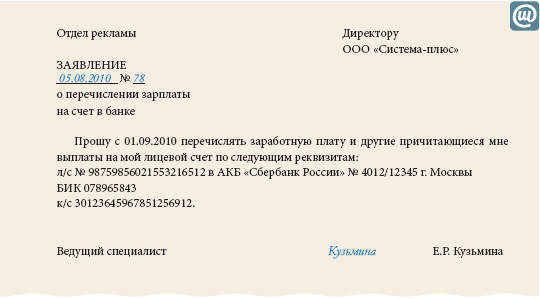

Переход на безналичную выплату зарплаты Условия выплаты зарплаты в безналичной форме должны быть указаны в коллективном или трудовом договоре (ч. 3 ст. 136 ТК РФ). Поэтому, если ранее в договорах было установлено, что зарплата выплачивается из кассы, внесите в них изменения.

Это можно сделать, утвердив измененную редакцию договора или составив дополнительное соглашение к нему. Кроме того, сотрудник должен написать заявление о перечислении ему зарплаты на карту.

В заявлении указывается номер банковского счета сотрудника. Сотрудник вправе сам выбрать банк для перечисления зарплаты.

Об этом он должен известить работодателя в письменной форме не позднее чем за пять рабочих дней до выплаты зарплаты. Об этом сказано в части 3 статьи 136 Трудового кодекса РФ.

Перевод зарплаты иностранным гражданам на банковскую карту

Таким образом, вариантов нет – нужно выплачивать зарплату на карточки. Работодателю рекомендуется вносить в трудовые договоры с иностранными работниками условие о переводе зарплаты на банковский счет, или прописать это условие в коллективном договоре (ч.3 ст.136 ТК).

Как накажут? Что же может грозить организации, которая все-таки выплатила зарплату иностранному работнику из кассы наличными? Ей грозят серьезные штрафы – от трех четвертых до однократного размера суммы незаконной валютной операции. Основание для административного штрафа – осуществление валютных операций с нарушением валютного законодательства (ч.

1 ст. 15.25

КоАП РФ). Откуда же валютные ревизоры могут узнать о ваших «грешках»? Они не приходят с проверками. А хотя бы от проверивших вас представителей налоговой инспекции, которые уполномочены по этим правонарушениям составлять административные протоколы.

Перечисление заработной платы нерезиденту на банковскую карту

Код валютной операции при перечислении зарплаты нерезиденту

Однако при получении предоплаты (аванса) объем и список товаров определить иногда невозможно. Минфин рассказал, что делать в такой ситуации.

Медосмотр для работающих за компьютером: обязательно или нет Даже если сотрудник занят работой с ПК не менее 50% рабочего времени, само по себе это еще не повод регулярно отправлять его на медосмотры. Все решают результаты аттестации его рабочего места по условиям труда.

Какой код валютной операции нужно указывать в платежном поручении

важного реквизита существует даже специальный формат:

- первые две цифры обозначают группу, в которую объединены схожие перечисления;

- последние три цифры обозначают номер, конкретизирующий совершаемое перечисление в соответствии с валютным законодательством.

Существует таблица, при помощи которой легко можно расшифровать первые две цифры любого КВВО.

Конверсионные валютные платежи, которые проводят лица или российские компании по безналичному расчету Конверсионные валютные безналичные перечисления, проводимые иностранными гражданами или фирмами Код при расчетах компаний из РФ с иностранными фирмами при проведении внешнеторговой деятельности, связанной с экспортом товаров с территории России Валютный код при пересчислени компаний из РФ иностранным фирмам

Код валютной операции при перечислении зарплаты нерезиденту

2 ч. 2 ст. 5 Федерального закона от 10.12.2003 № 173-ФЗ указано, что если ЦБ РФ или Правительством РФ не установлен особый порядок, валютные операции осуществляются без ограничений.

Платежное поручение на перечисление заработной платы на карту: образец на 2019 год

Чтобы в 2019 году перевести зарплату на банковские счета нескольких работников, работодатель должен передать в банк:

- реестр на перечисление денежных средств сотрудникам;

- платежный документ (платежное поручение).

Передавать в банк платежные поручения на перечисление заработной платы на карту можно как «на бумаге», так и в электронном виде. Поясним, что указывать в некоторых полях платежного поручения на перечисление заработной платы на карточки нескольких сотрудников: Вот образец платежного поручения на перечисления заработной платы на карту в 2019 году на основании реестра: Если зарплата перечисляется на счет одного сотрудника, то в платежном поручении укажите:

- в поле «Получатель» – фамилию, имя, отчество сотрудника;

- в поле «Счет получателя» – номер его личного банковского счета.

Перед вами составленный на примере образец платежного поручения на перевод заработной платы на карту в 2019 года одному физическому лицу:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Понравилась статья? Поделитесь ссылкой с друзьями:

Как выплатить зарплату на банковскую карту

Так вы не нарушите трудовое законодательство и выполните обязанности работодателя.

Банковские карты, на которые можно перечислять зарплату, бывают:

- расчетными (дебетовыми);

- расчетными (дебетовыми) с овердрафтом.

По расчетной (дебетовой) карте сотрудник тратит деньги только в пределах суммы, находящейся на его счете.

Такие условия использования банковских карт определены в пункте 1.5 Положения Банка России от 24 декабря 2004 г. № 266-П. Чтобы с, с банком нужно заключить договор на их выпуск (эмиссию) и обслуживание. Договор на выпуск и обслуживание карты можно заключить: Кроме того, сотрудники могут самостоятельно завести себе банковские карты.

Почему с зарплаты иностранного работника из выплаты на карту сбербанка

Если зарплату иностранцам (не имеющим вида на жительство) выдают без использования банковских счетов (то есть «наличкой»), то такая операция становится незаконной. Тем более что ответственность за нарушение валютного законодательства нешуточная. Штраф может составить от 3/4 до одного размера суммы незаконной валютной операции, в нашем случае — выплаченной наличными деньгами зарплаты иностранцу-нерезиденту (ст. 15.25 КоАП РФ). Выход один: на каждого работника, который не является «валютным» резидентом, нужно открыть счет в банке (выдав ему карточку) и переводить туда деньги. Тем более что Трудовому кодексу это никак не противоречит. Мигрант у банкомата Итак, хлопот с иностранными работниками у бухгалтера немало. Но без их труда не обходится, пожалуй, ни одна строительная или транспортная фирма. Возможно, что мигрант будет возражать против карточки.

Выплата зарплаты иностранцу: наличными или на карту?

Код валютной операции при перечислении зарплаты нерезиденту

Платежное поручение Заполняя платежное поручение на нескольких сотрудников, учитывайте следующие особенности:

- в поле «Получатель» укажите наименование и местонахождение банка, в котором открыты счета сотрудников;

- в поле «Сумма» укажите общую сумму, которую нужно перечислить на счета сотрудников;

- в поле «Назначение платежа» укажите цель платежа и сделайте ссылку на дату и номер реестра (запись может выглядеть, например, так: «Перечисление заработной платы за январь 2015 года по реестру № 2 от 6 февраля 2015 г.»).

Эти правила применяйте независимо от того, перечисляет ли организация зарплату через банк, в котором у организации открыт расчетный счет, или через банк, в котором обслуживаются сотрудники, и организация не имеет в нем расчетного счета.

Оформление банковских карт для выплаты зарплаты

- Открывать счет в банке или нет – решение принимает работник-нерезидент, потому что право у него есть, а вот обязанности – нет (ч.1 ст.13 Закона №173-ФЗ).

- И если работник желание получать деньги на банковский счет не выразил, ему надо как-то выдать зарплату, потому что за задержку выплаты зарплаты работодатель несет ответственность (ст.142 ТК).

- Все неустранимые сомнения, противоречия и неясности актов валютного законодательства толкуются в пользу резидентов и нерезидентов (ч.6 ст.4 Закона №173-ФЗ).

- Есть и такие решения, в которых судьи соглашаются с тем, что, выплатив иностранным работникам зарплату из кассы, работодатель нарушил закон. Но при этом признают такое нарушение малозначительным (Постановление 14 ААС от 02.02.2015г. №А52-2556/2014). Таким образом, есть большие шансы отбиться в суде от претензий Росфиннадзора, используя приведенные доводы.

Перечисление зарплаты на карту работника

Это граждане Белоруссии, а также соотечественники, добровольно переселяющиеся в Россию из-за рубежа в рамках государственной программы; аккредитованные журналисты; приглашенные на работу в образовательные учреждения преподаватели; иностранные студенты, подрабатывающие в свободное от учебы время в своих вузах, и др. (п. 4 ст. 13 Закона от 25 июля 2002 г. N 115-ФЗ). Оформление с уведомлением Оформить на работу иностранца без вида на жительство из безвизовой страны — дело тоже почти бесхлопотное. Разрешения ФМС России на использование иностранной рабочей силы применительно к таким иностранцам не требуется.

Но только в том случае, если у человека есть разрешение на работу (п. 9 ст. 13.1 Закона N 115-ФЗ). Кроме стандартного набора документов будущий работник должен представить пластиковую карточку — разрешение на работу.

Выдача зарплаты иностранному работнику

При этом если иное не предусмотрено Федеральным законом от 10.12.2003 № 173-ФЗ, расчеты по валютным операциям производятся юрлицами-резидентами через банковские счета (абз. 1 ч. 2 ст. 14 Федерального закона от 10.12.2003 № 173-ФЗ). Выплата зарплаты в ограниченный перечень операций, которые организации-резиденты могут производить в наличной форме в интересах физлиц-нерезидентов, в ч. 2 ст. 14 не поименована. Более того, ФНС подтвердила, что заработная плата работнику-нерезиденту может выплачиваться только в безналичной форме (Письмо ФНС от 29.08.2016 № ЗН-4-17/15799).

А за осуществление незаконной валютной операции предусмотрен штраф на граждан, должностных лиц и организаций в размере от 75% до 100% суммы незаконной валютной операции (в данном случае выплаченной наличкой зарплаты).

Почему с зарплаты иностранного работника из выплаты на карту сбербанка

Код валютной операции при перечислении зарплаты нерезиденту

Мы рассматривали в отдельной консультации вопросы выплаты заработной платы. А какие особенности выплаты зарплаты нерезидентам? Расскажем об этом в нашем материале.

Кто такие нерезиденты

Иностранные граждане и лица без гражданства, которые трудятся у работодателя и не имеют вида на жительство в РФ, в целях валютного законодательства признаются нерезидентами (п. 7 ч. 1 ст. 1 Федерального закона от 10.12.2003 № 173-ФЗ ). Это понятие не следует путать с понятием нерезидента в целях исчисления НДФЛ (п. 2 ст. 207 НК РФ). Ведь даже если иностранный работник, не имеющий вида на жительство в РФ, находится на территории нашей страны 183 и более календарных дня в течение следующих подряд 12 месяцев, он не становится резидентом РФ с точки зрения валютного законодательства

Наличными или безналично

Выплата работодателем заработной платы нерезиденту признается валютной операцией (пп.б п. 9 ч. 1 ст. 1 Федерального закона от 10.12.2003 № 173-ФЗ ).

При этом если иное не предусмотрено Федеральным законом от 10.12.2003 № 173-ФЗ, расчеты по валютным операциям производятся юрлицами-резидентами через банковские счета (абз. 1 ч. 2 ст. 14 Федерального закона от 10.12.2003 № 173-ФЗ ).

Выплата зарплаты в ограниченный перечень операций, которые организации-резиденты могут производить в наличной форме в интересах физлиц-нерезидентов, в ч. 2 ст. 14 не поименована.

Более того, ФНС подтвердила, что заработная плата работнику-нерезиденту может выплачиваться только в безналичной форме (Письмо ФНС от 29.08.2016 № ЗН-4-17/15799 ).

А за осуществление незаконной валютной операции предусмотрен штраф на граждан, должностных лиц и организаций в размере от 75% до 100% суммы незаконной валютной операции (в данном случае выплаченной наличкой зарплаты).

В то же время, действующее валютное законодательство не обязывает работника-нерезидента открывать счет в банке для получения своей зарплаты.

Кроме того, в абз. 2 ч. 2 ст. 5 Федерального закона от 10.12.2003 № 173-ФЗ указано, что если ЦБ РФ или Правительством РФ не установлен особый порядок, валютные операции осуществляются без ограничений.

Определением ВАС РФ от 27.01.2014 № ВАС-19914/13 подтверждено, что выдача заработной платы нерезиденту из кассы работодателя не является незаконной валютной операцией, следовательно работодатель не может быть привлечен к ответственности в соответствии с ч. 1 ст. 15.25 КоАП РФ .

Следовательно, можно полагать, что и выдача зарплаты наличными, и перечисление ее на счет нерезидента равнозначны с точки зрения ее законности и определяются только соглашением, к которому по этому вопросу пришли работник и работодатель.

Если работник написал заявление на перечисление зарплаты в банк, работодатель должен перечислить деньги в безналичном порядке. В противном случае деньги будут выданы из кассы на общих основаниях.

Но работодателю все же не следует забывать о позиции налогового ведомства в том случае, если свою правоту он не готов отстаивать в суде.

Нужен ли код валютной операции

Если при выдаче заработной платы нерезиденту из кассы никаких особенностей с точки зрения оформления документов по сравнению с выдачей зарплаты резидентам нет, то при перечислении денег в банк нужно быть внимательнее.

При оформлении платежки на перечисление зарплаты в поле «Назначение платежа» перед текстовой частью необходимо в фигурных скобках указать код валютной операции. При выдаче заработной платы таким кодом является код 70060 «Расчеты, связанные с выплатой резидентом нерезиденту заработной платы и других видов оплаты труда, за исключением расчетов по коду 70125». Кроме кода в фигурных скобках не должно быть ни иных символов, ни даже пробелов (п. 3.2 Инструкции Банка России от 04.06.2012 № 138-И ).

Как правильно указать код валютной операции

При перечислении зарплаты нерезиденту назначение платежа может выглядеть так:

Заработная плата за октябрь 2016 года

НДФЛ с нерезидентов

Чтобы понять, как платить НДФЛ с доходов иностранцев в 2019 году, нужно:

- проверить, нет ли у иностранца особого статуса;

- определить, является ли иностранец резидентом РФ или нерезидентом;

- установить, какой именно доход выплачивается иностранцу.

Напомним, что физические лица, находившиеся на территории РФ менее 183 календарных дней в течение 12 следующих подряд месяцев, для целей уплаты НДФЛ признаются нерезидентами РФ (п. 2 ст. 207 НК РФ).

А особый статус имеют следующие иностранцы:

- иностранец, работающий по патенту;

- иностранец – высококвалифицированный специалист;

- иностранец – резидент страны-члена ЕАЭС;

- нерезидент, являющийся участником госпрограммы по переселению в Россию соотечественников, проживающих за границей;

- иностранец – беженец.

Ставка НДФЛ для иностранных граждан

Определив статус, резидентство и вид выплачиваемого дохода, смотрим, какую ставку НДФЛ нужно применить.

| Иностранец | Ставка НДФЛ по видам выплачиваемых доходов (ст. 224 НК РФ) | ||

|---|---|---|---|

| Трудовые доходы | Иные доходы*, кроме дивидендов | Дивиденды | |

При исчислении НДФЛ с иностранных работников имейте в виду, что нерезидентам (независимо от наличия особого статуса) не положены вычеты по НДФЛ (Письмо Минфина России от 28.05.2018 N 03-04-05/36089).

Чтобы не ошибиться с расчетом НДФЛ при выплате дохода тому или иному физлицу, обращайтесь к нашему Виртуальному помощнику по НДФЛ для налоговых агентов.

НДФЛ с нерезидентов в 2019 году

Порядок исчисления НДФЛ с иностранных работников в 2019 г. не меняется. Т.е. к доходам в 2019 г. применяются те же ставки НДФЛ, что и в 2018 году. Например, ставка НДФЛ для иностранных граждан, работающих по патенту, остается в 2019 г. на уровне 13%.

Кроме того, не меняется в 2019 г. порядок отнесения иностранных граждан к резидентам или нерезидентам РФ для налоговых целей (п. 2 ст. 207 НК РФ).

Уплата НДФЛ с иностранцев в 2019 году

Сроки перечисления НДФЛ налоговыми агентами в 2019 году такие же, как и в 2018 году. Так, к примеру, независимо от способа выдачи зарплаты работникам (перечисление на банковские карты или выдача наличными), НДФЛ перечисляется не позднее дня, следующего за днем выплаты зарплаты.

Заполнение отчетности по нерезидентам в 2019 году

В Справках 2-НДФЛ (утв. Приказом ФНС от 02.10.2018 № ММВ-7-11/566@), подаваемых на работников-нерезидентов, необходимо правильно указать статус этого работника. Например, в Справке, оформляемой на иностранного работника–нерезидента, работающего по патенту, нужно указать статус 6.

Как учесть комиссию банка за перечисление зарплаты на счета сотрудников

Бухучет

В бухучете комиссию за перечисление денег с расчетного счета организации на счета сотрудников сразу списывайте на прочие расходы (п. 11 ПБУ 10/99):

Дебет 91-2 Кредит 51

– уплачена комиссия банку за перевод зарплаты на счета сотрудников.

Если на расчетном счете организации не окажется денег для списания (полного списания) комиссии, недостающую сумму банк оставит на картотеке счета и поместит распоряжение на ее списание в очередь не исполненных в срок распоряжений (п. 2.10 Положения, утвержденного Банком России от 19 июня 2012 г. № 383-П).

В этот момент в бухучете отразите задолженность организации перед банком:

Дебет 91-2 Кредит 76

– отражена задолженность банку по оплате комиссии за перевод зарплаты на счета сотрудников.

При списании банком суммы комиссии сделайте проводку:

Дебет 76 Кредит 51

– списана комиссия за перевод зарплаты на счета сотрудников.

НДФЛ и страховые взносы

Комиссия за перечисление зарплаты на банковские карты НДФЛ и страховыми взносами не облагается. Ведь доходами сотрудников эти суммы не являются, объект обложения взносами отсутствует. Это следует из статьи 41 Налогового кодекса РФ, статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ и статьи 20.1 Закона от 24 июля 1998 г. № 125-ФЗ.

Порядок начисления остальных налогов зависит от того, какую систему налогообложения применяет организация.

Налог на прибыль

При расчете налога на прибыль комиссия за перечисление зарплаты на счета сотрудников может уменьшить налоговую базу в составе:

- прочих расходов (подп. 25 п. 1 ст. 264 НК РФ);

- внереализационных расходов (подп. 15 п. 1 ст. 265 НК РФ).

К какой именно группе отнести расходы на оплату услуг банка, организация вправе решить самостоятельно (п. 4 ст. 252 НК РФ). Организация может учесть комиссию независимо от того, с кем заключен договор на выпуск и обслуживание банковских карт. Даже в тех случаях, когда сотрудники самостоятельно заключают с банком такие договоры (письмо Минфина России от 10 ноября 2014 г. № 03-03-06/1/56590).

При методе начисления комиссию включите в состав расходов того месяца, в котором она должна быть уплачена по условиям договора (абз. 2 п. 1 ст. 272 НК РФ).

При кассовом методе учета комиссию включите в расходы в момент оплаты услуг банка по перечислению денег (подп. 1 п. 3 ст. 273 НК РФ).

Пример, как учесть комиссию банку за перечисление зарплаты на карты сотрудников. Организация на общем режиме, метод начисления

ООО «Альфа» переводит зарплату своим сотрудникам на банковские карты. Это условие предусмотрено коллективным договором организации. Между организацией и обслуживающим ее банком заключен договор на выпуск и обслуживание зарплатных карт сотрудников. Согласно договору за перечисление денег на счета сотрудников с организации взимается комиссия в размере 0,02 процента от общей суммы перечислений.

Аванс по зарплате за февраль был перечислен на счета сотрудников в банке 17 февраля. Сумма аванса составила 500 000 руб. Зарплата за февраль была перечислена на счета сотрудников в банке 6 марта. Сумма перечисленной зарплаты составила 1 000 000 руб.

Условиями договора предусмотрено списание комиссии не позднее дня, следующего за днем перечисления денег.

Комиссия банка была списана со счета организации:

- 17 февраля в сумме 100 руб. (500 000 руб. × 0,02%);

- 6 марта в сумме 200 руб. (1 000 000 руб. × 0,02%).

Бухгалтер «Альфы» сделал в учете следующие записи.

Дебет 91-2 Кредит 51

– 100 руб. – уплачена комиссия банку за перечисление аванса по зарплате за февраль (на основании договора банковского счета и банковской выписки).

Дебет 91-2 Кредит 51

– 200 руб. – уплачена комиссия банку за перечисление зарплаты за февраль (на основании договора банковского счета и банковской выписки).

В налоговом учете бухгалтер включил в расходы:

УСН

Если организация применяет упрощенку и платит единый налог с доходов, то расходы по перечислению комиссии на расчет налоговой базы не повлияют. При данном объекте налогообложения не учитываются никакие расходы (п. 1 ст. 346.18 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, комиссию, уплаченную за перевод зарплаты на счета сотрудников, можно включить в состав расходов сразу после оплаты (подп. 9 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ).

ЕНВД

| Видео (кликните для воспроизведения). |

Если организация платит ЕНВД, сумма комиссии за перевод зарплаты на счета сотрудников никак не повлияет на расчет налога. ЕНВД рассчитывают исходя из вмененного дохода (п. 1 ст. 346.29 НК РФ).

ОСНО и ЕНВД

Расходы на оплату услуг банка за перечисление зарплаты сотрудникам, занятым в деятельности на общей системе налогообложения, учтите при расчете налога на прибыль. Если организация перечисляет зарплату сотрудникам, занятым в деятельности на ЕНВД, расходы на комиссию банка за эту операцию при расчете единого налога не учитывайте. Рассчитайте ЕНВД исходя из вмененного дохода (ст. 346.29 НК РФ).

Расходы организации на оплату услуг банка за перечисление зарплаты сотрудникам, занятым в обоих видах деятельности, нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Платежи на карту зарплата нерезидента белоруссии

Коды валютных операций в 2019 году

- 20200 — Код валютной операции

Данный код в платежном документе говорит о том, что нерезидент рассчитывается за выполненные резидентом работы/услуги и прочее.

- 20400 — код валютной операции

Данным кодом отмечается операция по проведению расчетов по договорам комиссии (поручения, предоставлении гарантии) от нерезидента (доверителя, принципала или комитента) в пользу резидента (поверенного, агента, комиссионера).

- 20500 — Код валютной операции

Так отмечаются расчеты в рамках выполнения договоров комиссии (поручения, предоставлении гарантии) от резидента (поверенного, агента, комиссионера) к нерезиденту (доверителю, принципалу или комитенту).

- 21100 — Код валютной операции

КВО 21100 в расчетном документе (справке) свидетельствует

Выплата зарплаты иностранному работнику из кассы — это нарушение?

В свою очередь, выплата резидентом в пользу нерезидента каких-либо рублевых сумм, включая зарплату, считается валютной операцией, расчеты по которой должны производиться в безналичной форме — через банковские счета в уполномоченных банках; . Компаниям и предпринимателям за наличную выплату зарплаты иностранцам грозит штраф от органа Росфиннадзора — от 75 до 100% выплаченной суммы, ; , . Информацию о таких фактах валютные ревизоры могут получить, в частности, от пришедших на проверку налоговиков.

Они, кстати, уполномочены составлять административные протоколы по этим правонарушениям; . Срок давности привлечения к ответственности за валютные операции, проведенные мимо банковского счета, — 1 год с момента их совершения; .

Иностранным работникам, постоянно проживающим в РФ на основании вида на жительство, разрешено выплачивать зарплату наличными из кассы.

Сотрудник-иностранец.

оформляем и оплачиваем

А это право обретают иностранные граждане, имеющие вид на жительство, разрешение на временное проживание и временно пребывающие в России. «Законные» иностранцы Законно находящимися на территории страны считают, во-первых, иностранных граждан, постоянно проживающих в России. Это люди, получившие вид на жительство — документ, выданный иностранцу в подтверждение его права на постоянное проживание в Российской Федерации, на свободный выезд и въезд на ее территорию.

Выданный лицу без гражданства, он является одновременно и документом, удостоверяющим его личность (ст.

3 Закона от 31 мая 2002 г. N 62-ФЗ). Примечание. В общем случае для того, чтобы принять на работу негражданина России, работодатель должен иметь разрешение от ФМС России, а соискатель — разрешение на работу. Во-вторых, это иностранные граждане, находящиеся в России на основании разрешения на временное проживание в РФ в пределах квоты, утвержденной Правительством РФ, до получения вида на жительство.

Выплата зарплаты гражданину Белоруссии

Выплата такому иностранцу зарплаты в рублях не является валютной операцией (). Поэтому такому сотруднику можно выплачивать зарплату из кассы организации в . По вопросу о том, можно ли выдавать зарплату из кассы остальным категориям иностранцев, сложилось две противоположные точки зрения.

Первая позиция сводится к следующему.

Почему с зарплаты иностранного работника из выплаты на карту сбербанка

Перечень документов, которые нужны для заключения договора на выпуск и обслуживание зарплатных карт, устанавливает банк.

Поскольку карта открывается не на организацию, а на сотрудника, в любом случае потребуется предоставить сведения о сотрудниках (ксерокопии паспортов и т.

Чтобы перечислить зарплату на счета нескольких сотрудников, представьте в банк:

- реестр на перечисление денежных средств сотрудникам;

- платежный документ (платежные документы).

Составить документы можно как в бумажном, так и в электронном виде (п.

1 ст. 15.25 КоАП РФ. Следовательно, можно полагать, что и выдача зарплаты наличными, и перечисление ее на счет нерезидента равнозначны с точки зрения ее законности и определяются только соглашением, к которому по этому вопросу пришли работник и работодатель. Операции по начислению и выплате зарплаты сотрудникам отдела продаж бухгалтер «Гермеса» отразил следующими проводками.

15 августа: Дебет 76 Кредит 51– 75 000 руб. – переведены деньги в счет выплаты аванса по зарплате на счет сотрудников в банке (на основании банковской выписки)

Выплата зарплаты иностранному работнику. Нал или безнал.

Частью 2 статьи 14 указанного Федерального закона предусматривается проведение расчетов при осуществлении валютных операций только через банковские счета в уполномоченных банках, а также переводами электронных денежных средств.

При этом данная статья прямо указывает случаи, когда юридические лица-резиденты вправе осуществлять расчеты с физическими лицами-нерезидентами в наличной валюте Российской Федерации, перечень которых является исчерпывающим и расширительному толкованию не подлежит. Возможность выплаты заработной платы, минуя счета в уполномоченном банке, указанным перечнем не предусмотрена. Контроль за исполнением требований валютного законодательства возложен на Федеральную службы финансово-бюджетного надзора «Росфиннадзор».

Представление о том, что в функции данной организации входит осуществление надзора лишь в бюджетной сфере (при распределении государственных финансов) обманчиво.

Выплата зарплаты иностранцу: наличными или на карту?

Это валютная операция (пп.«б» п.9 ч.1 ст.1 закона №173-ФЗ). Для расчетов по валютным операциям есть правило: они производятся резидентами (в нашей ситуации работодателями) только через банковские счета в уполномоченных банках или путем перевода электронных денежных средств (ч.2 ст.14 Закона №173-ФЗ).

Так что же получается, выплатить из кассы работнику иностранцу, временно пребывающему на территории РФ, не получится? На это вопрос Росфиннадзор ответил совершенно однозначно в Информации по состоянию на 07.08.2014

«О выплате заработной платы физическим лицам – нерезидентам»

: возможность выплаты зарплаты иностранным работникам из кассы наличными деньгами не предусматривается валютным законодательством. Таким образом, вариантов нет – нужно выплачивать зарплату на карточки.

Работодателю рекомендуется вносить в трудовые договоры с иностранными работниками условие о переводе зарплаты на банковский счет, или прописать это условие в коллективном договоре (ч.3 ст.136 ТК)

При перечислении заработной платы нерезиденту что предоставлять в банк

Что считается «днем выплаты» Доказательство платежа является одним из основных документов, выпущенных компаниями. Каждый содержит информацию о выплатах работнику: зарплату, скидки, налоги и приращения. Но знаете ли вы, как подготовить квитанцию об оплате, не забывая что-то важное?

Какой шаблон идеального платежа должен выглядеть так При разработке идеального платежного ваучера для вашего бизнеса важно следовать некоторым шаблонам.

Есть вопросы, имеющие большое значение для оператора, который должен присутствовать на этой квитанции, поскольку они обеспечивают надлежащий контроль.

Выплата зарплаты иностранному работнику из кассы — это нарушение?

Информацию о таких фактах валютные ревизоры могут получить, в частности, от пришедших на проверку налоговиков.

При этом суды приводят следующий набор аргументов: по закону валютные операции между резидентами и нерезидентами проводятся без ограничений, за исключением отдельных операций, к которым выдача зарплаты наличными не относится.

Платежи на карту зарплата нерезидента белоруссии

При перечислении заработной платы нерезиденту что предоставлять в банк

Такой порядок предусмотрен подпунктом 1.19 Положения, утвержденного Банком России от 19 июня 2012 г. № 383-П. После перечисления денег на счета сотрудников один экземпляр реестра банк возвращает организации с отметкой об исполнении.

Реестр и соответствующая выписка по счету свидетельствуют о том, что зарплата зачислена на карты сотрудников. Итоговая сумма реестра должна совпадать с итоговой суммой платежного поручения (платежных поручений).

Определением ВАС РФ от 27.01.2014 № ВАС-19914/13 подтверждено, что выдача заработной платы нерезиденту из кассы работодателя не является незаконной валютной операцией, следовательно работодатель не может быть привлечен к ответственности в соответствии с ч. 1 ст. 15.25 КоАП РФ. Следовательно, можно полагать, что и выдача зарплаты наличными, и перечисление ее на счет нерезидента равнозначны с точки зрения ее законности и определяются только соглашением, к которому по этому вопросу пришли работник и работодатель.

При перечислении заработной платы нерезиденту что предоставлять в банк

Что считается «днем выплаты» Доказательство платежа является одним из основных документов, выпущенных компаниями.

Каждый содержит информацию о выплатах работнику: зарплату, скидки, налоги и приращения. Но знаете ли вы, как подготовить квитанцию об оплате, не забывая что-то важное?

Какой шаблон идеального платежа должен выглядеть так При разработке идеального платежного ваучера для вашего бизнеса важно следовать некоторым шаблонам.

Есть вопросы, имеющие большое значение для оператора, который должен присутствовать на этой квитанции, поскольку они обеспечивают надлежащий контроль. Учет внимания к этой проблеме имеет важное значение для работодателя, поскольку это может помешать будущим проблемам занятости.

При переводе зарплаты деньги перечисляют не на счет организации, а на расчетный счет банка.

Выплата зарплаты иностранному работнику из кассы — это нарушение?

Но при этом признают такое нарушение малозначительнымсм., например, . *** Таким образом, есть большие шансы отбиться в суде от претензий Росфиннадзора, используя приведенные доводы.

Однако если вы не хотите допускать даже саму вероятность предъявления к вам таких претензий, используйте в отношении иностранных работников схему расчетов через банковские карты.

Сотрудник-иностранец. оформляем и оплачиваем

Нужно лишь потребовать у него в дополнение к стандартному «российскому» пакету документов копию вида на жительство.

Есть еще несколько категорий иностранных граждан, которые вправе рассчитывать на этот же упрощенный порядок устройства на работу.

Это граждане Белоруссии, а также соотечественники, добровольно переселяющиеся в Россию из-за рубежа в рамках государственной программы; аккредитованные журналисты; приглашенные на работу в образовательные учреждения преподаватели; иностранные студенты, подрабатывающие в свободное от учебы время в своих вузах, и др.

Коды валютных операций в 2019 году

расчеты по передаче средств в кредит нерезидентом в пользу резидента.

- 42015 — Код валютной операции

Данным кодом отмечаются операции, проводимые резидентом в связи с погашением основного долга нерезиденту в рамках выполнения кредитных обязательств.

- 61100 — Код валютной операции

Таким кодом помечаются валютные операции по движению инвалюты с одного транзитного счета резидента на другой.

- 61135 — Код валютной операции

Это перевод инвалюты со счета резидента, открытого в одном банке, на аналогичный счет, открытый в другом банке.

- 70060 — Код валютной операции

Этот код указывает на произведение выплаты резидентом зарплаты нерезиденту.

- 70205 — Код валютной операции

Иные расчеты, осуществляемые резидентом в адрес

Платежи нерезидентов: перевод с продажей в бухучете банка

в двух различных валютах с использованием балансовых счетов 6901 «Валютная позиция» и 6911 «Рублевый эквивалент валютной позиции» .

На балансовом счете 6901 «Валютная позиция» операции отражаются в соответствующей иностранной валюте по официальному курсу на дату совершения операции. На балансовом счете 6911 «Рублевый эквивалент валютной позиции» операции отражаются только в белорусских рублях. Рублевый эквивалент валютной позиции по операциям покупки у клиентов иностранной валюты определяется как произведение суммы покупаемой банком иностранной валюты, отражаемой по балансовому счету 6901 «Валютная позиция», и согласованного курса покупки .

Для учета денежных средств клиентов-нерезидентов (кроме физических лиц) в иностранной валюте предназначен счет 3024

«Текущие (расчетные) счета клиентов-нерезидентов в иностранной валюте»

Как выдается заработная плата иностранцам?

Такие разъяснения даны в . Данный подход находит подтверждение и в судебной практике (см., например, ).

За несоблюдение валютного законодательства, в том числе порядка выплаты зарплаты, предусмотрена административная ответственность в виде штрафа в размере от 3/4 до полной суммы зарплаты, выплаченной с нарушением правил ().

При этом срок давности составляет один год с момента совершения такого нарушения ().

Ведь по трудовому законодательству выплата зарплаты является обязанностью работодателя, который может быть привлечен к за ее ().

Код валютной операции при перечислении зарплаты нерезиденту

В настоящее время граждане России не платят налог на те доходы, которые они получают при проведении валютных операций.

Однако в прошлом году по распоряжению Минфина россияне в декларации о доходах должны были указывать, какой доход они получили в результате операций по покупке и/или продаже инвалюты. Физические лица должны были самостоятельно его высчитать и оплатить.

Но возникла неразбериха. Например, многим было не ясно, что в данном случае будет налоговой базой. В результате, подобное налогообложение пока не утверждено на законодательном уровне. Не облагаются налогом и доходы, которые получает физическое лицо при обмене валюты, хотя еще два года назад в Союз промышленников России выступал с инициативой облагать налогом по ставке 1% все операции по обмене валюты, кроме тех, что являются исполнением обязательств по международным договорам.

Однако эта инициатива не нашла поддержки со стороны законодательных органов. Итак, валютные операции возможны между резидентами РФ лишь в некоторых отдельных случаях, но операции между резидентом и нерезидентом ограничены в меньшей степени. Если резиденту необходимо оплатить услуги, которые оказал ему нерезидент, он обращается в банк, чтобы перевести нужную сумму.

Для этого необходимо заполнить платежное поручение и указать в нем число 21200 — код валютной операции. В комментируемом письме финансовое ведомство разъясняет порядок расчета отчислений в резерв на гарантийный ремонт и гарантийное обслуживание при осуществлении производства с длительным технологическим циклом.

При этом из письма можно выделить два момента: первый – на какую дату суммы отчислений в резерв по гарантийному ремонту признаются расходом для целей налогообложения, второй – как исчисляется предельный размер резерва именно при производствах с длительным циклом.

Что это за затраты и к каким расходам (прямым или косвенным) они должны быть отнесены по законодательству? Тема, связанная с доначислением налогов (в частности, НДС) вследствие получения налогоплательщиком необоснованной налоговой выгоды, более чем популярна. Мы уже отмечали, что инспекции в обоснование своей позиции находят доводов все больше и больше.

Но, увы, действуют порой формально, что, кстати, подтвердила и ФНС, проанализировав вынесенные в 2019 году решения по результатам налоговых проверок, а также принятые решения по жалобам налогоплательщиков и результаты судебного обжалования данных решений. И какова же реакция главного налогового ведомства страны?

В Письме от 23.03.2019 № ЕД-5-9/[email protected] оно дало нижестоящим налоговым органам свои рекомендации на этот счет. Полагаем, ознакомиться с ними будет полезно и налогоплательщикам.

Минфин России разъяснил, что ИП вправе получить один патент для ведения предпринимательской деятельности по передаче в аренду (наем) нескольких объектов, находящихся на территории Московской области (письмо Департамента налоговой и таможенной политики Минфина России от 24 апреля 2019 г. № 03-11-12/24530). В соответствии с ч.

1 ст. 1064 ГК РФ вред, причиненный личности или имуществу гражданина, подлежит возмещению в полном объеме лицом, причинившим вред.

При этом компенсация морального вреда производится независимо от подлежащего возмещению имущественного ущерба (ч.

3 ст. 1099 ГК РФ). Казалось бы, исходя из приведенных положений, можно сделать вывод, что независимо от вида ущерба – материального или морального – суммы, выплачиваемые в счет его возмещения, можно расценивать в качестве законодательно установленной компенсации. Рекомендуем посмотреть: 2019© Copyright «ПрвоСтория». Все права защищены.

Выплата зарплаты гражданину Белоруссии

В соответствии с Определением ВАС РФ от 27.01.2014 № выплата обществом иностранному работнику заработной платы наличными денежными средствами не образует состава административного правонарушения, ответственность за которое установлена ст. 15.25 КоАП РФ. ТК РФ предписывает выплачивать зарплату в валюте РФ, а действие трудового законодательства распространяется и на иностранцев ( ТК РФ).

в РФ иностранец, имеющий , в том числе , признается резидентом по валютному законодательству.

Выплата такому иностранцу зарплаты в рублях не является валютной операцией ().

Поэтому такому сотруднику можно выплачивать зарплату из кассы организации в .

По вопросу о том, можно ли выдавать зарплату из кассы остальным категориям иностранцев, сложилось две противоположные точки зрения.

За несоблюдение валютного законодательства, в том числе порядка выплаты зарплаты, предусмотрена административная ответственность в виде штрафа в размере от 3/4 до полной суммы зарплаты, выплаченной с нарушением правил (). При этом срок давности составляет один год с момента совершения такого нарушения (). Сторонники другой позиции исходят из следующего.

Иностранцы, не имеющие вида на жительство, являются нерезидентами по валютному законодательству. Однако нерезиденты наделены лишь правом на открытие банковских счетов (). То есть такие иностранцы не обязаны открывать банковские счета.

Поэтому если сотрудник-иностранец не согласится получать зарплату на банковскую карту, то организация .

Ведь по трудовому законодательству выплата зарплаты является обязанностью работодателя, который может быть привлечен к за ее задержку (). Аналогичные разъяснения содержит .

Данная позиция также находит подтверждение в судебной практике (см. , ). И суды признают неправомерным привлечение к административной ответственности по статьи 15.25 Кодекса РФ об административных правонарушениях работодателей, выплачивающих зарплату иностранцам через кассу.* Таким образом, однозначно выплачивать зарплату из кассы можно постоянно проживающим сотрудникам-иностранцам, которые имеют вид на жительство.

| Видео (кликните для воспроизведения). |

В отношении остальных категорий иностранцев отсутствует единообразный подход по рассматриваемому вопросу, поэтому каждый работодатель должен самостоятельно выбрать для себя вариант выплаты зарплаты таким сотрудникам.

Источники

Инструкции о подоходном налоге с физических лиц и дорожные фонды в 1993 году. — М.: СПб: Метроном, 1993. — 110 c.

Теория государства и права / ред. К.А. Мокичев. — М.: Юридическая литература, 2005. — 520 c.

Теория государства и права. — М.: Инфра-М, Норма, 2011. — 496 c.

-

Горшенева, И.А. Теория государства и права. Гриф МВД РФ / И.А. Горшенева. — М.: Юнити-Дана, 2013. — 910 c.

-

Губина, И.Ю. Латинский словарь юридических терминов и выражений / ред. В.А. Минасова, И.Ю. Губина. — М.: Ростов н/Д: Феникс, 2017. — 320 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.