Содержание

- 1 Уступка права требования в счет погашения задолженности

- 2 Выпуск от 20 ноября 2015 года

- 3 Уступка права требования в счет погашения задолженности

- 4 Договор цессии уступка права требования осуществляется в счет погашения обязательства

- 5 Долг по договору уступки права требования в «сомнительный» резерв не включается

- 6 Образец договора уступка прав требования денежных средств, заключаемый между юридическими лицами.

- 7 Договор цессии: бухгалтерские проводки у цессионария

- 8 Договор цессии: проводки у цессионария, цедента и должника

- 9 Уступка права требования в счет погашения задолженности

- 10 Являются ли доходом цессионария денежные средства, полученные в счет погашения долга по договору уступки права требования?

Уступка права требования в счет погашения задолженности

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

У организации «А» есть долг перед организацией «Б» по договору беспроцентного займа, у организации «В» есть долг перед организацией «А» по договору оказания услуг. В отношении образовавшейся задолженности организации «В» по договору оказания услуг резерв по сомнительным долгам организацией «А» не создавался. Цена уступки права требования равна размеру уступаемого долга.

Как правильно оформить договор цессии (переуступку организации «Б» долга организации «В» перед организацией «А»)? Какие нужно сделать проводки организациям «А» и «Б»?

Гражданско-правовые аспекты

Бухгалтерский учет у цедента (организации «А»)

Бухгалтерский учет у цессионария (организации «Б»)

Рекомендуем ознакомиться с материалом:

— Энциклопедия решений. Зачет взаимных требований.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Ответ прошел контроль качества

13 декабря 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Выпуск от 20 ноября 2015 года

Схемы корреспонденций счетов

Подборка по материалам информационного банка «Корреспонденция счетов» системы КонсультантПлюс

Как отразить в учете организации приобретение у кредитора по договору цессии (уступки) денежного требования, возникшего из договора оказания услуг (реализация которых облагается по ставке 18%), и последующую переуступку приобретенного денежного требования другой организации (новому кредитору) по более высокой цене на условиях 100%-ной предоплаты?

Организация приобрела право денежного требования по цене 759 000 руб. (в том числе НДС 9000 руб.) у кредитора (цедента), который приобрел его по договору цессии. Величина приобретенной дебиторской задолженности составляет 944 000 руб. (в том числе НДС 144 000 руб.). Расчет с кредитором произведен в месяце приобретения обязательства должника.

До истечения срока погашения обязательства должника, установленного договором возмездного оказания услуг, денежное требование переуступается новому кредитору (цессионарию) за 868 000 руб. (в том числе НДС). В соответствии с условиями договора цессии, по которому приобретенное право требования уступается организацией, право требования считается переданным на дату подписания акта об уступке права требования, который подписан в течение трех дней после перечисления цессионарием денежных средств.

В соответствии с учетной политикой организации доходы по финансовым вложениям (в том числе от уступки права требования) признаются прочими поступлениями.

Для целей налогового учета доходы и расходы определяются методом начисления.

Корреспонденция счетов:

Право (требование), принадлежащее на основании обязательства кредитору, может быть передано им другому лицу по сделке (уступка требования) (п. 1 ст. 382 Гражданского кодекса РФ).

Уступка требования допускается, если она не противоречит закону (п. 1 ст. 388 ГК РФ).

В рассматриваемой ситуации организация приобретает право (требование), а впоследствии уступает его новому кредитору, т.е. она выступает сначала как цессионарий (лицо, приобретающее право требования), а потом — как цедент (лицо, уступающее право требования).

Для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором (п. 2 ст. 382 ГК РФ). Для исполнения требования новому кредитору должник должен быть письменно уведомлен о состоявшемся переходе прав кредитора к другому лицу, что следует из п. 3 ст. 382, ст. 385 ГК РФ.

Если иное не предусмотрено законом или договором, право кредитора (цедента) переходит к новому кредитору (цессионарию) в том объеме и на тех условиях, которые существовали к моменту перехода права (п. 1 ст. 384 ГК РФ). Кредитор, уступивший требование другому лицу, обязан передать ему документы, удостоверяющие право требования, и сообщить сведения, имеющие значение для осуществления требования (п. 3 ст. 385 ГК РФ).

Требование переходит к цессионарию в момент заключения договора цессии (если законом или договором не предусмотрено иное) (п. 2 ст. 389.1 ГК РФ). В данном случае по условиям договора цессии право требования считается переданным на дату подписания акта об уступке права требования.

Налог на добавленную стоимость (НДС)

Переуступка денежного требования с точки зрения гл. 21 Налогового кодекса РФ является операцией по передаче имущественных прав, облагаемой НДС на основании пп. 1 п. 1 ст. 146 НК РФ.

НДС, предъявленный цедентом при передаче имущественного права, принимается к вычету на основании счета-фактуры, оформленного с соблюдением требований законодательства, при наличии соответствующих первичных документов и при условии, что имущественное право принято к учету и предназначено для использования в облагаемых НДС операциях (пп. 1 п. 2 ст. 171, п. 1 ст. 172, п. 2 ст. 169 НК РФ). Дополнительно о вычете НДС у нового кредитора при приобретении права требования в результате уступки (переуступки) см. Практическое пособие по НДС.

В рассматриваемой ситуации дальнейшая переуступка права требования осуществляется на условиях 100%-ной предоплаты. По общему правилу при получении оплаты в счет предстоящей передачи имущественных прав возникает момент определения налоговой базы по НДС в соответствии с пп. 2 п. 1 ст. 167 НК РФ.

Однако в данном случае применяется специальная норма п. 8 ст. 167 НК РФ, согласно которой при уступке денежного требования, вытекающего из договора реализации товаров (работ, услуг), моментом определения налоговой базы по НДС новым кредитором является день уступки денежного требования. Днем уступки в рассматриваемой ситуации является дата подписания акта об уступке права требования. Таким образом, при получении предоплаты по договору уступки требования организация НДС не начисляет и в бюджет не уплачивает.

При дальнейшей переуступке права требования налоговая база по НДС определяется организацией как сумма превышения суммы дохода, полученного при последующей уступке права требования цессионарию, над суммой расходов на приобретение указанного денежного требования (п. 4 ст. 155 НК РФ). Дополнительно об определении налоговой базы новым кредитором при переуступке права требования см. Практическое пособие по НДС.

Сумма налога определяется расчетным методом с применением налоговой ставки 18/118, предусмотренной п. 4 ст. 164 НК РФ .

При переуступке денежного требования (передаче имущественных прав) организация обязана предъявить к уплате покупателю этого требования соответствующую сумму НДС и выставить счет-фактуру не позднее пяти календарных дней считая со дня переуступки (п. п. 1, 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ). Порядок выставления (заполнения) счета-фактуры при переуступке права требования новым кредитором подробно рассмотрен в Практическом пособии по НДС.

Дебиторская задолженность, приобретенная на основании договора уступки права требования по цене меньшей, чем сумма задолженности, учитывается в составе финансовых вложений организации, поскольку удовлетворяет условиям, указанным в п. п. 2, 3 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного Приказом Минфина России от 10.12.2002 N 126н.

Финансовое вложение в виде дебиторской задолженности, приобретенной по договору уступки права требования, принимается к бухгалтерскому учету по первоначальной стоимости, которая определяется исходя из цены приобретения (без учета НДС), и после принятия к учету изменению не подлежит, так как относится к финансовым вложениям, по которым не определяется текущая рыночная стоимость. Это следует из п. п. 8, 9, 18, 19, 21 ПБУ 19/02. В рассматриваемом случае в первоначальную стоимость финансовых вложений включается сумма, уплаченная кредитору (цеденту) по договору цессии (без НДС).

Последующая уступка требования отражается в учете как выбытие (продажа) финансового вложения. При этом сумма, причитающаяся организации от цессионария по договору уступки права требования (цессии), учитывается в составе прочих доходов (п. 34 ПБУ 19/02, п. п. 7, 10.1 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н). В данном случае указанный доход признается на дату перехода требования к цессионарию (т.е. на дату подписания акта об уступке права требования) (п. 16 ПБУ 9/99). Соответственно, сумма предоплаты, полученная до подписания акта об уступке права требования, не признается доходом организации и учитывается в составе кредиторской задолженности (п. п. 3, 12, 16 ПБУ 9/99).

Одновременно с признанием дохода организация признает прочий расход в размере первоначальной стоимости выбывающего финансового вложения (п. п. 25, 27 ПБУ 19/02, п. п. 11, 14.1, 16, абз. 2 п. 19 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Бухгалтерские записи по рассмотренным операциям производятся в порядке, установленном Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок.

Налог на прибыль организаций

Факт приобретения денежного требования не влечет для нового кредитора каких-либо налоговых последствий. Затраты, связанные с приобретением этого требования, признаются в целях налогообложения только при получении дохода от его дальнейшей реализации или при прекращении обязательства (п. 3 ст. 279 НК РФ).

Переуступка (реализация) права требования долга организацией, купившей его, рассматривается как реализация финансовых услуг. Доход по такой операции определяется как стоимость реализованного требования, причитающаяся к оплате организации (цеденту) по договору цессии (без учета НДС, предъявленного цессионарию) (пп. 1, абз. 5 п. 1 ст. 248, п. п. 1, 2 ст. 249, п. 3 ст. 279 НК РФ). При этом сумма полученной от цессионария предоплаты не признается доходом организации, доход от реализации права требования признается на дату переуступки (подписания акта об уступке права требования) (пп. 1 п. 1 ст. 251, п. 5 ст. 271 НК РФ).

При определении налоговой базы доход, полученный от реализации права требования, можно уменьшить на сумму расходов по приобретению указанного права требования долга, а также на сумму расходов, связанных с его приобретением и реализацией (пп. 2.1 п. 1 ст. 268, п. 3 ст. 279 НК РФ).

Обозначения аналитических счетов, используемые в таблице проводок

К балансовому счету 76 «Расчеты с разными дебиторами и кредиторами»:

76-цед «Расчеты с цедентом»;

76-цес-ав «Расчеты с цессионарием по полученным авансам (предоплате)»;

76-цес-пр «Расчеты с цессионарием за переуступленное право требования».

К балансовому счету 91 «Прочие доходы и расходы»:

91-2-НДС «НДС, предъявленный контрагентам».

Уступка права требования в счет погашения задолженности

НДС при уступке требования по оплате товаров, работ или услуг надо начислять, только если вы уступаете долг с наценкой. Продажа дебиторской задолженности с убытком или за ту же сумму НДС не облагается. Но нужно выставить счет-фактуру с нулевой суммой налога п. 1 ст. 155 НК РФ .

В налоговом учете при уступке просроченной задолженности включите в доходы выручку от продажи долга, а в расходы — сумму уступленного долга с НДС. Убыток можно учесть полностью пп. 2.1 п. 1 ст. 268 НК РФ .

При уступке требования, срок оплаты которого не наступил, убыток от сделки нормируется. Максимальный убыток равен процентам, которые пришлось бы уплатить за пользование суммой, полученной от нового кредитора, со дня уступки до дня погашения долга п. 1 ст. 279 НК РФ . В декларации по налогу на прибыль доходы и расходы по такой сделке отражают в строках 100 — 150 специального Приложения 3 к Листу 02.

Поставщик уступает требование по оплате товаров — 150 000 руб. со сроком погашения 27.09.2019 за 140 000 руб. Убыток от сделки — 10 000 руб. (140 000 руб. — 150 000 руб.).

Вариант 1 — уступка произошла 27.09.2019 или позже . В расходах учитываем всю сумму долга — 150 000 руб., в том числе весь убыток.

Вариант 2 — уступка произошла до 27.09.2019 . В налоговом учете убыток ограничен. Так, если уступка произошла 16.09.2019, максимум равен процентам со 140 000 руб. за период с 17.09.2019 по 27.09.2019. Проценты считаем по ключевой ставке, увеличенной в 1,25 раза, — 369,18 руб. (140 000 руб. x 7% x 1,25 / 365 дн. x 11 дн.). Сверхлимитный убыток — 9 630,82 руб. (10 000 руб. — 369,18 руб.) не учитываем. Общая величина расходов в налоговом учете — 140 369,18 руб. (150 000 руб. — 9 630,82 руб.).

Проводки у цедента при первичной уступке требования

Договор цессии уступка права требования осуществляется в счет погашения обязательства

Протокол разногласий можно составить как после заключения договора (тогда его условия принимаются в том же порядке, как и условия самого договора), так и на стадии разработки проекта договора. Существование такого дополнения означает всего лишь существование некоторых разногласий в отдельных вопросах. Именно эти спорные вопросы и фиксируются протоколом разногласий. Обычно такой протокол составляется в форме таблицы, содержащей несогласованные сторонами пункты договора и редакции этих пунктов, предложенные как одной, так и другой стороной. Протокол разногласий является полноценной частью договора, а его условия имеют такую же силу, как и условия самого договора. Протокол разногласий должен быть подписан, скреплен печатями и приложен к договору. В противном случае подписанный договор не может считаться действительным.

Как правильно оформить договор цессии (переуступки долга)

Сторонами по договору цессии являются цедент (кредитор, уступающий право требования) и цессионарий (кредитор, приобретающий право требования по договору цессии). Никаких ограничений относительно правового статуса сторон законодательство не устанавливает.

Существенные условия договора цессии Российским законодательством не определено, какие именно условия являются существенными для наличности и действительности договора цессии. Из этого следует, что единственным существенным (с точки зрения закона) условием договора цессии является условие о его предмете (ч.2 п.

1 ст. 432 ГК РФ). Предметом договора цессии может быть субъективное обязательственное право или право требования, причем при делимости предмета обязательства — как полностью (в отношении всего предмета обязательства), так и в части. Цена договора цессии Договор цессии может быть как возмездным, так и безвозмездным.

Договор цессии

Уступка права требования и перевод долга бухгалтерские проводки

Например, если после уступки окажется, что договор, из которого возникло право требования, признан недействительным, то новоиспеченный кредитор лишается полученного права требования.Полезные ссылки на тему договора цессии

- Обзор судебной практики на тему «Цессия»

- Бухгалтерские проводки, правила, налоги с примерами и прочее о цессии

- Тонкости и риски договора цессии

Договор цессии: 25 вопросов от должника и кредиторов

Дебет 62 Кредит 90 – Отгружена продукцияДебет 90 Кредит 76 с/сч «НДС» – Начислен НДСДебет 90 Кредит 43 (41, 44) – Списана себестоимость отгруженной продукцииДебет 90 Кредит 99 – Отражен финансовый результат по реализацииДебет 76 Кредит 91 – Отражена уступка права требованияДебет 91 Кредит 62 – Списана стоимость права требованияДебет 91 Кредит 76 с/сч «НДС» – Начислен НДС с полученной от уступки права требования положительной разницыДебет 99 (91) Кредит 91(99) – Отражен финансовый результат от уступки права требованияДебет 76 с/сч «НДС» Кредит 68 – Начислен НДС к уплате в бюджет по первоначальной сделкеДебет51 Кредит 76 – Поступили на расчетный счет денежные средства от цессионарияДебет 76 с/сч «НДС Кредит 68 – Начислен НДС с положительной разницы к уплате в бюджет. Обычно продажа права требования долга происходит с убытком, этот убыток всегда образуется на дату подписания акта уступки.

Что такое и как осуществляется договор цессии долга

А порядок его признания в расходах зависит от того, когда именно право требования перешло от продавца к третьему лицу. Переуступка произошла до наступления срока платежа Если право требования было передано до момента оплаты, который был предусмотрен первоначальным договором, то убыток можно списать сразу после подписания акта с третьим лицом.

Долг по договору уступки права требования в «сомнительный» резерв не включается

В формировании резерва по сомнительным долгам могут участвовать лишь задолженности, непосредственно связанные с реализацией товаров. А долг, возникший при передаче права требования, к таковым не относится.

Источник: Определение КС РФ от 19.11.2015 № 2554-О Определение КС РФ от 19.11.2015 № 2554-О

Даже в том случае, когда переуступленный долг изначально возник из-за неуплаты покупателем отгруженных товаров.

Так, организация-цедент, не дождавшаяся от цессионария оплаты по договору уступки права требования, включила данную сумму в «сомнительный» резерв. Но проверяющие посчитали такое действие неправомерным и по результатам проверки доначислили компании налог на прибыль. Причем важно отметить, что КС поддержал налоговиков, а проверяемой организации, пытавшейся оспорить конституционность положений НК РФ (которые касаются состава резерва по сомнительным долгам), отказал в принятии и рассмотрении жалобы.

Как следует из судебного определения, по общему правилу, под сомнительным долгом понимается любая задолженность, возникшая именно при реализации товаров. А поскольку уступка права требования не является реализацией товара, выполнением работы или оказанием услуги, и по своему характеру относится к передаче имущественных прав, то в отношении долга, возникшего в связи с передачей права, резерв по сомнительным долгам формироваться не может.

Кстати, включить в «сомнительный» резерв и признать безнадежной нельзя не только дебиторку, которая возникла при передаче вами права требования, но и ту задолженность, которую уступили вам в рамках договора цессии Не каждый «мертвый» долг – безнадежный для «прибыльных» целей.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Образец договора уступка прав требования денежных средств, заключаемый между юридическими лицами.

ДОГОВОР ЦЕССИИ

1. ПРЕДМЕТ ДОГОВОРА

1.1. Цедент передает (уступает), а Цессионарий принимает право требования денежных средств в размере рублей по договору № от « » 2019 года (далее по тексту – Договор 1), заключенному между и (далее по тексту – Должник).

1.2. Цессионарий обязуется оплатить право требования, указанное в п.1.1 Договора, в соответствии с условиями настоящего Договора.

1.3. Передача права требования, указанного в п.1.1 Договора, считается произошедшей с момента подписания настоящего Договора.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Цедент обязуется передать Цессионарию по акту приема-передачи (Приложение №1 к настоящему Договору) все необходимые документы, имеющиеся у Цедента и относящиеся к Договору 1, по которому происходит уступка права требования.

2.2. Цедент обязуется письменно уведомить Должника о состоявшемся переходе права требования, указанного в п.1.1 Договора, и предоставить Цессионарию соответствующие письменные доказательства.

3. ПОРЯДОК РАСЧЕТОВ

3.1. Цессионарий производит оплату передаваемого по настоящему Договору права требования путем перечисления денежных средств на расчетный счет Цедента в размере рублей.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. Стороны несут ответственность за неисполнение либо ненадлежащее исполнение условий настоящего Договора в соответствии с действующим законодательством РФ.

5. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

5.1. Стороны обязуются соблюдать конфиденциальность сведений, ставших известными им в ходе исполнения настоящего Договора.

5.2. В случае возникновения споров по настоящему Договору Стороны примут все меры к разрешению их путем переговоров. В случае невозможности их разрешения таким путем все споры по настоящему Договору разрешаются в Арбитражном суде .

5.3. Отношения Сторон, не урегулированные настоящим Договором, регулируются действующим законодательством РФ.

5.4. Все изменения и дополнения к настоящему Договору действительны, если они согласованы Сторонами письменно и заверены подписями Сторон.

5.5. Настоящий Договор вступает в силу с момента его подписания и действует до исполнения сторонами всех обязательств по настоящему Договору.

5.6. Настоящий Договор составлен и подписан полномочными представителями Сторон в 2-х экземплярах, имеющих равную юридическую силу, по одному для каждой из Сторон.

Договор цессии: бухгалтерские проводки у цессионария

Цессия – это уступка требования кредитором другому лицу (п. 1 ст. 388 ГК РФ). Уступающий требование кредитор именуется цедентом, а лицо, приобретающее долг, — цессионарий. Какие по договору цессии проводки у цессионария, цедента и должника нужно сделать, расскажем в нашей консультации.

Учет у цессионария: проводки

В соответствии с п. 3 ПБУ 19/02 дебиторская задолженность, приобретаемая на основании уступки права требования, является объектом финансовых вложений при соблюдении определенных критериев (п. 2 ПБУ 19/02 ).

Так, для приобретаемой по договору цессии дебиторской задолженности должны выполняться следующие условия:

- наличие документов, подтверждающих существование права на получение денежных средств или других активов;

- переход к цессионарию финансовых рисков, связанных с приобретаемым долгом (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и т.д.);

- способность приносить цессионарию экономические выгоды в будущем (например, в виде прироста стоимости).

При соблюдении этих условий приобретаемый цессионарием долг будет учитываться в составе финансовых вложений на счете 58 «Финансовые вложения» (Приказ Минфина от 31.10.2000 № 94н).

Следовательно, при приобретении долга по договору цессии проводка у цессионария формируется такая:

Дебет счета 58 – Кредит счета 76 «Расчеты с разными дебиторами и кредиторами»

Приобретаемый долг отражается в учете цессионария по сумме фактических затрат на его приобретение (п.п. 8, 9 ПБУ 19/02 ), которые состоят из следующих расходов:

- суммы, уплачиваемые в соответствии с договором цеденту;

- суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением финансового вложения;

- вознаграждения, которые цессионарий уплачивает посреднической организации;

- иные затраты, непосредственно связанные с приобретением долга.

При погашении должником денежного требования, приобретенного по договору цессии, бухгалтерские проводки у цессионария будут следующие:

| Операция | Дебет счета | Кредит счета |

|---|

А нужно ли по договору уступки права требования проводку у цессионария делать на сумму НДС?

Если приобретенный ранее долг возник из договора реализации товаров (работ, услуг), то с превышения погашаемого долга над расходами на его приобретение нужно будет начислить НДС по расчетной ставке 18/118 или 10/110 (п. 2 ст. 155, п. 4 ст. 164 НК РФ).

Соответственно, в этом случае при прекращении долга или при последующей уступке права требования проводки у цессионария будут дополнены следующей:

Дебет счета 91 – Кредит счета 68 «Расчеты по налогам и сборам», субсчет «НДС

Договор цессии: бухучет у цедента

А какие составляются проводки по договору цессии у цедента?

Уступка права требования по договору цессии в бухгалтерском учете цедента отражается как реализация прочих активов через счет 91.

Приведем бух проводки по договору цессии у цедента:

| Операция | Дебет счета | Кредит счета |

|---|

Соответственно, при уступке права требования бухгалтерская проводка на оплату по договору цессии будет такая:

Дебет счетов 51 и др. – Кредит счета 76

Таким образом, проводки у цедента при продаже долга аналогичны проводкам при реализации иного имущества (кроме готовой продукции и товаров).

Проводки по договору цессии у должника

Какие нужно сделать по договору цессии бухгалтерские проводки у должника?

Поскольку у должника сумма, подлежащая оплате, отражается по кредиту соответствующего счета расчетов, на этом счете должна быть указана аналитика – кому именно принадлежит долг. Соответственно, при смене кредитора должник в аналитическом учете отражает изменение кредитора.

Организация А приобрела у организации Б товары:

Дебет счета 41 «Товары» — Кредит счета 60 «Расчеты с поставщиками и подрядчиками»/ «Организация Б»

| Видео (кликните для воспроизведения). |

Организация Б по договору цессии уступила долг Организации С.

На основании уведомления должнику-Организации А о переуступке долга между юридическими лицами бухгалтерская проводка в учете организации А будет направлена на уточнение данных аналитического учета по счету 60:

Дебет счета 60 / «Организация Б» — Кредит счета 60 / «Организация С»

Это значит, бухгалтерские проводки по переуступке прав у должника будут отражаться только в аналитическом учете.

Следовательно, и погашение долга за товары будет производиться Организации С, к которой перешло право требования на основании договора цессии:

Дебет счета 60 / «Организация С» — Кредит счетов 51 и др.

Договор цессии: проводки у цессионария, цедента и должника

Правовые основы переуступки

Главой 24 ГК РФ предусмотрено, что право требования выполнения тех или иных обязательств может быть передано кредитором другому лицу на основании договора цессии (уступки). Сторонами сделки являются:

- цедент — первоначальный кредитор, лицо, которое уступает обязательство;

- цессионарий — получатель обязательства.

При этом нет необходимости получения согласия должника. Его лишь нужно своевременно уведомить о произошедшей смене кредитора, чтобы должник своевременно и корректно сформировал проводки по переуступке права требования.

Если первоначально обязательство возникло исходя из договора, заключенного в письменной или нотариальной форме, то цессия должна быть оформлена также в обязательном порядке в соответствующей письменной форме.

В коммерческой деятельности наиболее часто встречаются переуступки следующих обязательств:

- задолженность покупателя за поставленный товар, продукцию, оказанные услуги;

- задолженность по договору займа;

- обязанность поставщика поставить товар, за который перечислен аванс от покупателя.

Договор цессии является возмездным и за покупку права требования долга цессионарий должен уплатить цеденту сумму, по которой совершена цессия.

Проводки у цессионария, цедента и должника имеют свою специфику. Рассмотрим для каждой стороны сделки, какие проводки по договору уступки права требования необходимо сформировать в учете.

Договор цессии: бухгалтерские проводки у цедента

У первоначального кредитора операция отражается как выбытие имущества. То есть сумма задолженности подлежит списанию на прочие расходы, а сумма уступки — на доходы.

При этом, если обязательство продается с прибылью, то с разницы между доходом и расходом необходимо исчислить и уплатить в бюджет НДС. Такая ситуация редка. Как правило, право требования реализуется с убытком.

Уступка права требования, бухгалтерские проводки у цедента:

В налоговом учете при реализации задолженности после даты наступления платежа убыток признается полностью. При реализации до наступления платежа убыток признается в порядке, изложенном в п. 1 ст. 279 НК РФ .

Уступка права требования: проводки у цессионария

У получателя обязательства оно будет учитываться в составе финансовых вложений на счете 58 плана счетов бухучета. Как правило, долг приобретается по стоимости, меньшей его размера, поэтому его приобретение — это объект, который должен принести в будущем прибыль. В момент погашения задолженности должником стоимость приобретения будет списана на расходы, а полученная сумма от должника будет отражена как доход.

Учет у цессионария, проводки:

Переуступка долга: проводки

Цессионарий может в дальнейшем принять решение о продаже приобретенного обязательства. Поскольку оно является финансовым вложением, то при его выбытии должны быть отражены прочий доход и прочий расход и сформирован финансовый результат от сделки.

| Операция | Дебет | Кредит |

| Отражен доход от переуступки обязательства | 76 | 91-1 |

| Списана стоимость финансового вложения в виде права требования долга | 91-2 | 58 |

| Начислен НДС при превышении стоимости переуступки над суммой переуступаемого долга (если переуступка производится с прибылью). По переуступке задолженности по займу НДС не начисляется (пп. 26 п. 3 ст. 149 НК РФ ) | 91-2 | 68 |

| Получена оплата за переуступленное право требования | 51 | 76 |

Проводки по договору цессии у должника

Замена кредитора не влечет для должника ни последствий по учету доходов и расходов, ни изменения порядка исполнения обязательства. Для него только изменяется кредитор, перед которым он обязан свою задолженность погасить. Соответственно, и учет задолженности перед новым лицом необходимо вести на том же счете бухгалтерского учета.

Получив уведомление о сделке, должник должен сформировавшуюся кредиторскую задолженность перенести на нового контрагента. Соответственно, и погашение долга уже будет отражено во взаиморасчетах с новым контрагентом.

Уступка права требования в счет погашения задолженности

Уступка права требования в счет погашения задолженности

Другое дело, если бы право требования уступалось первоначальным кредитором новому кредитору в порядке зачета в счет погашения задолженности первоначального кредитора перед новым кредитором . В этом случае такая уступка облагалась бы НДС по общему правилу.

Цель «буржуинов» известна — извлечение прибыли.

Руководить, делать из этой цели социально направленное действие — задача правительства и политики.

В этом и есть суть социального государства, когда правила капитализма регулируются на пользу всему обществу, а не служат интересам отдельных кошельков, капиталов.

Политика Путина анти-социальна, что значит антинародная, он сам неоднократно говорил о том, что слишком многие у нас до сих пор надеются на государство, критиковал патернализм государства как принцип. А как социальное государство может быть не патерналистским, то есть не заботящимся о своем народе?

Эти противоречия и делают из капитализма дикого зверя, который рвет наше общество и народ на части, технику даже и ту от него воротит, как видим.

Спецпредложение на химическую продукцию от ООО ПТК Химкомпонент

У цедента уступка права требования проводится через счет 91 Прочие доходы и расходы и особых сложностей тут не возникает. Что касается цессионария, то для него приобретение дебиторской задолженности является одним из видов финансовых вложений п. 3 ПБУ 19 02 .

Отражение операций по уступке права требования в бухгалтерском учете

В соответствии с Приказом Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» стоимость приобретенной задолженности организация учитывает на счете 58 «Финансовые вложения».

В соответствии с пунктом 3 ПБУ 19/02, утвержденного Приказом Минфина Российской Федерации от 10 декабря 2002 года №126н «Об утверждении положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02» (далее ПБУ 19/02) дебиторская задолженность, приобретенная организацией по договору уступки права требования, представляет собой финансовое вложение организации.

Уступка права требования как способ погашения дебиторской задолженности (А

Вопросы, связанные с операциями по приобретению права требования организаций, регулируются в параграфе 1 «Переход прав кредитора к другому лицу» главы 24 «Перемена лиц в обязательстве» ГК РФ. В соответствии с п. 1 ст. 382 ГК РФ право (требование), принадлежащее кредитору на основании обязательства, может быть передано другому лицу по сделке (уступка требования).

Если получаемая сумма превосходит цену приобретения права требования, указанная запись делается на сумму первоначальной оценки погашаемого долга. При этом разница между суммой погашаемого обязательства и его первоначальной стоимостью отражается на счете 91 «Прочие доходы и расходы».

Продать долг, расписку физического лица, дебиторскую задолженность, произвести уступку права требования

Продать долг физического лица, продать расписку, кредиторскую и дебиторскую задолженность предприятия или организации, другими словами, произвести уступку права требования долга, возможно, разместив объявление о продаже права требования на Портале «Залог24» в рубрике «Цессия».

3. Если иное не предусмотрено законом или договором, право первоначального кредитора переходит к новому кредитору в том объеме и на тех условиях. Которые существовали к моменту перехода права. В частности к новому кредитору переходят права, обеспечивающие исполнение обязательства, а также другие связанные с требованием права, в том числе права на полученные процентов.

Являются ли доходом цессионария денежные средства, полученные в счет погашения долга по договору уступки права требования?

Об учете организацией-цессионарием, применяющей УСН, погашения долга по договору уступки права требования по договору займа, а также сумм процентов, полученных по договору займа.

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу определения дохода организацией, применяющей упрощенную систему налогообложения, по договору цессии и сообщает следующее.

В соответствии с п. 1 ст. 807 Гражданского кодекса Российской Федерации (далее — ГК РФ) по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Согласно ст. 382 ГК РФ право (требование), принадлежащее кредитору на основании обязательства, может быть передано им другому лицу по сделке (уступка требования) или перейти к другому лицу на основании закона.

В соответствии с п. 1 ст. 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации, определяемые в соответствии со ст. 249 Кодекса, и внереализационные доходы, определяемые в соответствии со ст. 250 Кодекса, и не учитывают доходы, указанные в ст. 251 Кодекса.

Согласно пп. 10 п. 1 ст. 251 Кодекса при определении налоговой базы не учитываются доходы в виде средств или иного имущества, которые получены по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от формы оформления заимствований, включая ценные бумаги по долговым обязательствам), а также средств или иного имущества, которые получены в счет погашения таких заимствований.

Пунктом 6 ст. 250 Кодекса установлено, что доходы в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам, включаются в доходы, подлежащие налогообложению налогом, уплачиваемым в связи с применением упрощенной системы налогообложения.

Таким образом, при возвращении суммы займа организация-цессионарий денежные средства, полученные в счет погашения долгового обязательства по договору уступки права требования, при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, не учитывает. В целях налогообложения учитываются доходы в виде процентов, полученные по договору займа (кредита).

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Slogan of my company

Нормы законодательства, относящиеся к договору цессии в данном случае не применимы. Однако, Предприятие А может погасить долг Предприятия Б по договору займа перед физическим лицом. При этом следует получить письменное распоряжение от Предприятия Б следующего содержания:

«Просим перечислить в счет оплаты за товар по договору номер такой-то от такого-то числа такую-то сумму такому-то физическому лицу. Оплата в адрес физического лица производится по договору номер такой-то от такого-то числа». Кроме того, указываются реквизиты получателя.

Также в расходно-кассовом ордере следует указать, что перечисление осуществляется по распоряжению Предприятия Б от такого-то числа в счет погашения задолженности по договору займа.

В бухгалтерском учете Предприятия А такая операция отражается по дебету счета 60 и кредиту счета 50.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1.Статья: Краткое руководство на случай, когда деньги перечисляет третье лицо

Учет у компании, за которую перечислили деньги

Оформление. Прежде всего понадобится направить должнику письмо с просьбой перечислить деньги на счет третьей компании. К примеру: «Просим перечислить в счет оплаты за товар по договору номер такой-то от такого-то числа такую-то сумму на расчетный счет компании такой-то. Оплата в адрес компании такой-то производится по договору номер такой-то от такого-то числа». Также указываются банковские реквизиты компании-получателя.*

Если же за перечислением денег компания обратилась к дружественной организации, которая ее должником не является, потребуется оформить договор займа. В нем нужно отразить условие, что заем предоставляется путем перечисления денег на счет третьего лица. Можно оформить один договор займа на несколько перечислений. В этом случае в договоре указывают общую сумму займа, а также порядок его предоставления (например, на основании писем заемщика).

В любом случае надо будет получить от компании, перечислившей деньги, копии платежных документов. Их стоит заверить печатью этой компании и подписями ее должностных лиц.

Налоги. Если деньги перечислены третьим лицом за уже поставленный товар, то на налоговом учете у покупателя это никак не отразится.

Сложнее, если нужно перечислить деньги авансом. В этом случае продавец, получивший предоплату, обязан выставить счет-фактуру – причем на имя именно компании-покупателя, а не той организации, от которой реально пришли деньги. При этом к вычету покупатель НДС принять не сможет. Во всяком случае такого мнения, как мы выяснили, придерживаются в Минфине России: мол, Налоговый кодекс предполагает, что для получения вычета налогоплательщик должен перечислить аванс сам.

Мнение спорное. Еще в 2001 году Конституционный суд объяснил, что налоговые обязательства не должны зависеть от формы расчетов между продавцом и покупателем (постановление от 20.02.01 № 3?П). Однако пока отсутствуют официальные разъяснения, получить вычет НДС по предоплате, перечисленной третьим лицом, будет очень сложно.

Учет у компании, которая перечислила деньги

Оформление. Компания, чтобы перечислить деньги за кого-нибудь, в первую очередь должна получить от него соответствующее распоряжение. Кроме того, в платежке важно указать, что перечисление осуществляется по распоряжению такой-то компании от такого-то числа в оплату такого-то договора, накладной, счета и т. п. (имеется в виду договор с поставщиком, а не тот, который действует между покупателем и компанией, которая фактически платит).

Если компания, перечислив деньги, погашает тем самым свой долг перед контрагентом, копию платежного поручения надо будет заверить подписями должностных лиц и печатями компании и передать кредитору. Иначе он не сможет списать дебиторскую задолженность компании.*

Налоги. В налоговом учете компании на обычном режиме, которая перечислила деньги, ничего не произойдет.

ГАЗЕТА «УЧЕТ. НАЛОГИ. ПРАВО» №6, ФЕВРАЛЬ 2009

2.Статья: Поставщик просит перечислить оплату на счет другой компании

Поставщик вашей компании попросил перечислить оплату за товар не ему, а другой организации. Закон этого не запрещает (ст. 313 Гражданского кодекса РФ ). Но вам, как бухгалтеру, важно правильно оформить данную операцию.

Самое главное – от поставщика нужно получить документ, который подтверждает, что деньги третьему лицу вы перечислите по его просьбе. Обычно такой бумагой служит письмо поставщика. Если его не будет, налоговики могут решить, что компания товар не оплатила и, следовательно, реальных затрат не понесла.* Если спор с инспекторами дойдет до суда, вполне вероятно, что судьи поддержат ИФНС (см. например, определение ВАС РФ от г. № ВАС-10766/10 ).

Желательно, чтобы в письме поставщик четко указал, в счет какой задолженности (по какому договору) ваша компания будет платить третьему лицу. А также на основании чего третье лицо получает эти деньги. То есть поставщик укажет реквизиты собственного договора с данной сторонней организацией.

Для полного спокойствия можно заключить дополнительное соглашение к договору поставки. И в нем прописать, что оплата товара может быть произведена на счет третьего лица по просьбе поставщика. Кстати, в будущем, заключая договоры, удобно сразу закладывать такую возможность. На всякий случай. Ведь вариант, когда оплата на счет третьего лица прописана в договоре, налоговиков устраивает больше всего.

В платежке обязательно сошлитесь на письмо поставщика. Допустима такая формулировка: «Оплата за ООО «Поставщик» по договору от г. № 32 (в счет погашения задолженности ООО «Покупатель» по договору от г. № 7/8 на основании письма от г. № 11).

Бухучет и НДС. Перечислив деньги, вы спишете задолженность перед поставщиком стандартной проводкой:

Дебет 60 Кредит 51

«Входной» НДС по купленным товарам вы спокойно примете к вычету. Тот факт, что деньги перечислены третьему лицу, не важен. Это следует из пункта 1 статьи 172 Налогового кодекса РФ.

Налог на прибыль и «упрощенный» налог. Если ваша компания использует метод начисления, то оплата товаров значения не имеет (п. 1 ст. 272 Налогового кодекса). А для организаций, применяющих кассовый метод, а также «упрощенщиков» определяющим будет момент, когда деньги перечислены третьей организации. Именно на эту дату расходы считаются оплаченными.

ЖУРНАЛ «ГЛАВБУХ» №4, ФЕВРАЛЬ 2011

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Re: Переуступка долга, договор цессии

Практическая бухгалтерия, 2007, N 4

Бывает, что продавцу товаров, услуг легче скинуть дебиторскую задолженность клиента, чем пытаться получить ее. В предыдущем номере журнала Практическая бухгалтерия (N 3, март 2007 г.) мы анализировали последствия прощения долга. Но бывают случаи, когда кредитор избавляется от задолженности путем уступки права требования третьему лицу. С какими нюансами сталкивается бухгалтер в этой ситуации?

Сразу оговоримся, при переуступке прав требования у самого должника изменения происходят лишь в аналитике. В этой связи рассмотрим вопросы отражения продажи (покупки) дебиторской задолженности в учете соответственно продавца (покупателя) дебиторской задолженности.

Гражданский кодекс предоставляет право кредитору-цеденту передать долг третьему лицу — цессионарию. Согласие самого должника в этом случае не требуется (ст. 382 ГК РФ).

Как правило, от просроченной задолженности избавляются по сниженной цене. Это обусловлено тем, что договор цессии должен быть возмездным. В противном случае налоговики могут признать сделку дарением.

Но даже при передаче долга по сниженной цене у цедента возникает угроза того, что инспекторы придерутся к убыточности (экономической необоснованности) сделки. Поэтому продающему задолженность кредитору перед заключением договора цессии следует составить служебную записку. В ней нужно обосновать цену и указать причины необходимости данной операции. Среди причин могут быть такие как невозможность получения дебиторской задолженности с должника, невыгодность попыток ее получить, возникновение дополнительных расходов при взыскании задолженности. Также в документе желательно указать, что переуступка права требования поможет компании своевременно привлечь деньги и направить их в нужное русло.

Внимание! Датой признания дохода по договору уступки права требования является день, когда право требования переходит от прежнего владельца дебиторской задолженности к новому.

У цедента. При передаче права требования новому кредитору база по НДС повторно не возникает (п. 1 ст. 155 НК РФ). Дело в том, что при реализации товара цедент уже начислял налог с договорной цены товара (услуги) и перечислил его в бюджет на дату отгрузки товаров покупателю.

У нового кредитора. При реализации новым кредитором права требования третьему лицу база по НДС определяется как сумма превышения сумм дохода, полученного новым кредитором при последующей уступке требования или при прекращении соответствующего обязательства, над суммой расходов на приобретение указанного требования (п. 2 ст. 155 НК РФ). Аналогичная позиция изложена в Письме Минфина России от г. N 03-04-11/111.

При этом, если требование должником не исполнено и, соответственно, доход не получен, базы по НДС не возникает.

Налог на прибыль

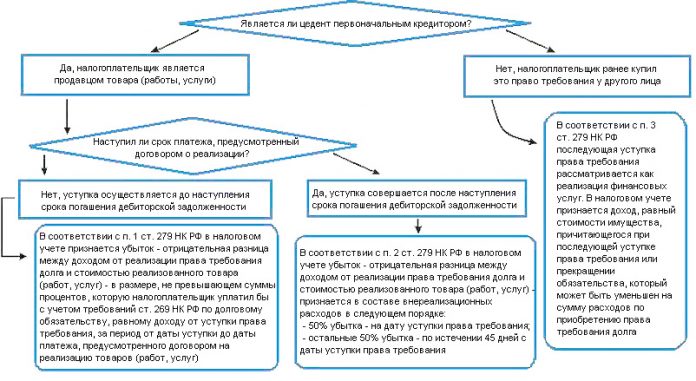

У цедента. Если цедент уступает право требования долга до наступления срока платежа, предусмотренного договором реализации товаров (работ, услуг), то полученный убыток снижает базу по налогу на прибыль. При этом величина убытка определяется в размере суммы процентов, которую цедент уплатил бы с учетом требований ст. 269 Налогового кодекса по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, предусмотренного договором (п. 1 ст. 279 НК РФ).

Если же право требования уступается после наступления срока платежа, то отрицательная разница между доходом от реализации права требования долга и стоимостью реализованного товара (работ, услуг) также признается убытком (п. 2 ст. 279 НК РФ). Но он будет включаться в состав внереализационных расходов в размере 50 процентов от суммы убытка на дату уступки права и в размере 50 процентов от суммы убытка по истечении 45 календарных дней с даты уступки права требования.

У нового кредитора. Налогоплательщик может уменьшить доход от операций по приобретению дебиторской задолженности на цену приобретения данных имущественных прав и на сумму расходов, связанных с их приобретением и реализацией (пп. 2.1 п. 1 ст. 268 НК РФ). При дальнейшей реализации права требования долга налогоплательщиком, купившим это право, указанная операция рассматривается как реализация финансовых услуг. Доход от их реализации определяется как стоимость имущества, причитающегося цессионарию при последующей уступке права требования или прекращении соответствующего обязательства.

Это важно. При погашении заемщиком суммы займа денежные средства или иное имущество, полученные в счет погашения долгового обязательства, не включаются в налоговую базу. Учитываются только доходы в виде процентов (дисконта), полученные по договору займа (кредита).

У цедента уступка права требования оформляется через счет 91 Прочие доходы и расходы.

Для цессионария же приобретение дебиторской задолженности на основе уступки права требования является одним из видов финансовых вложений (п. 3 ПБУ 19/02). Их принимают к учету по первоначальной стоимости, в которую включают все расходы, связанные с приобретением.

Пример. ООО Первый поставило клиенту ООО Должник товары на сумму 354 000 руб. (в т.ч. НДС 18% — 54 000 руб.). Себестоимость товара — 200 000 руб.

ООО Должник не оплатило товары в срок. Поэтому первоначальный кредитор — ООО Первый — решил продать данную задолженность ООО Второй по договору уступки прав требования (цессии) за 236 000 руб. Помимо цены приобретения новый кредитор — ООО Второй — произвел оплату за юридические услуги по оформлению сделки в размере 4720 руб. (в т.ч. НДС 18% — 720 руб.).

ООО Должник погасило свою задолженность в полной сумме (354 000 руб.).

В бухгалтерском учете нового кредитора — ООО Второй данная сделка будет отражена следующим образом:

Дебет 58 субсчет Уступка прав требования Кредит 60 (76)

— 236 000 руб. — приобретена дебиторская задолженность;

Дебет 58 субсчет Уступка прав требования Кредит 60 (76)

— 4720 руб. — отражены юридические услуги в составе финансовых вложений;

Дебет 60 (76) Кредит 51

— 240 720 руб. (236 000 + 4720) — произведена оплата первоначальному кредитору и юридической фирме за оказанные услуги;

Дебет 51 Кредит 91-1

— 354 000 руб. — должник погасил задолженность;

Дебет 91-2 Кредит 58 субсчет Уступка прав требования

— 240 720 руб. — списана первоначальная стоимость дебиторской задолженности.

Разница между полученным доходом и расходами по приобретению дебиторской задолженности — 113 280 руб. (354 000 — 240 720) — является базой для налогообложения НДС, который составит 17 280 руб. (113 280 x 18/118);

Дебет 91-2 Кредит 68 субсчет Расчеты по НДС

— 17 280 руб. — начислен НДС с разницы между доходом и расходом цессионария;

Дебет 91-9 Кредит 99

| Видео (кликните для воспроизведения). |

— 96 000 (354 000 — 240 720 — 17 280) — отражена прибыль.

Источники

Поляков М. П., Федулов А. В. Правоохранительные органы; Юрайт, Юрайт — Москва, 2010. — 176 c.

Горшенева, И.А. Теория государства и права. Гриф МВД РФ / И.А. Горшенева. — М.: Юнити-Дана, 2013. — 910 c.

Данилов, Е.П. Жилищные споры: Комментарий законодательства. Адвокатская и судебная практика. Образцы исковых заявлений и жалоб. Справочные материалы / Е.П. Данилов. — М.: Право и Закон, 2018. — 352 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.

(1).jpg)