Содержание

- 1 Начисление страховых взносов по договорам подряда для сотрудника

- 2 Оплата по договорам подряда облагается страховыми взносами

- 3 Оплата по договорам подряда облагается страховыми взносами

- 4 Оплата по договорам подряда облагается страховыми взносами

- 5 Страховые взносы по договорам ГПХ. Скачать образец

- 6 НДФЛ и страховые взносы с выплат по договору подряда

- 7 Какими взносами облагается договор гражданско-правового характера

Начисление страховых взносов по договорам подряда для сотрудника

Начисление страховых взносов по договорам подряда для сотрудника учреждения

С сотрудником бюджетного учреждения заключен договор подряда.Выплата производится по статье заработная плата(211). Включается ли эта сумма в общий ФОТ ? Начислять страховые взносы?

Вопрос относится к городу Ужур

На основании п. 21 ст. 255 НК РФ расходы на оплату услуг (работ), осуществленных в пользу организации штатными работниками организации на основании гражданско-правовых договоров, не включаются в состав расходов на оплату труда

Статья 255. Расходы на оплату труда

К расходам на оплату труда в целях настоящей главы относятся, в частности:

«21) расходы на оплату труда работников, не состоящих в штате организации-налогоплательщика, за выполнение ими работ по заключенным договорам гражданско-правового характера (включая договоры подряда), за исключением оплаты труда по договорам гражданско-правового характера, заключенным с индивидуальными предпринимателями;»

Какими налогами и страховыми взносами облагаются выплаты по гражданско-правовому договору?

Частью 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Закон N 212-ФЗ) установлено, что объектом обложения страховыми взносами признаются выплаты, начисляемые плательщиками страховых взносов в пользу физических лиц, в частности, в рамках гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, адвокатам, нотариусам).

Согласно ч. 1 ст. 8 Закона N 212-ФЗ база для начисления страховых взносов для организаций определяется как сумма выплат и иных вознаграждений, предусмотренных ч. 1 ст. 7 Закона N 212-ФЗ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст. 9 Закона N 212-ФЗ.

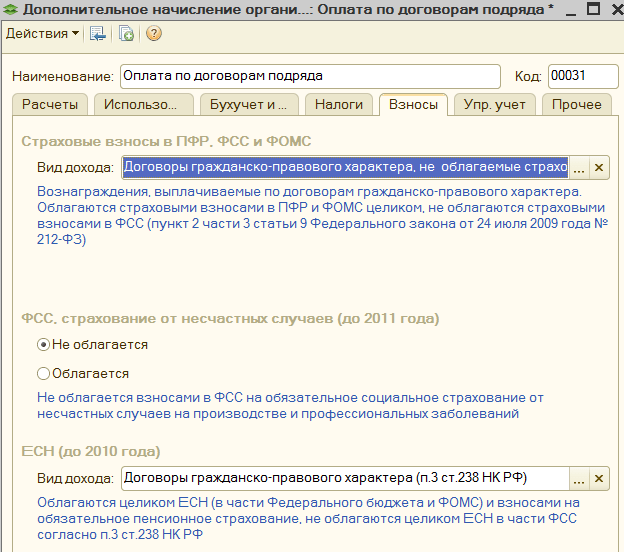

Отметим, что на основании п. 2 ч. 3 ст. 9 Закона N 212-ФЗ в базу для начисления страховых взносов не включаются (в части страховых взносов, подлежащих уплате в Фонд социального страхования Российской Федерации) любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера.

Таким образом, в рассматриваемой ситуации вознаграждение физического лица по гражданско-правовому договору облагается взносами в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования, а в базу для начисления страховых взносов в части сумм, подлежащих уплате в Фонд социального страхования РФ, не включается.

Страховые взносы от несчастных случаев на производстве и профессиональных заболеваний

Уплата страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее — взносы от НС и ПЗ) производится в соответствии с Федеральным законом от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон N 125-ФЗ).

Абзац 4 п. 1 ст. 5 Закона N 125-ФЗ определяет, что физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если обязанность страхователя уплачивать страховщику страховые взносы установлена в договоре.

Иными словами, если договор возмездного оказания услуг физическим лицом содержит условие об обязанности организации уплачивать страховые взносы от НС и ПЗ, то с вознаграждения по договору страховые взносы от НС и ПЗ уплачиваются. В противном случае данная обязанность на организацию не возлагается.

Согласно п. 1 ст. 207 НК РФ плательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ.

Доход, полученный налогоплательщиком от источников в РФ, является объектом обложения НДФЛ (ст. 209 НК РФ).

В соответствии с пп. 6 п. 1 ст. 208 НК РФ для целей исчисления НДФЛ к доходам от источников в РФ относится, в частности, вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в РФ.

Таким образом, доход, полученный физическим лицом в связи с оказанием услуг, облагается НДФЛ. При этом налогообложение производится по налоговой ставке 13%, если физическое лицо является резидентом РФ, либо по налоговой ставке 30%, если физическое лицо — нерезидент РФ (п. 3 ст. 224 НК РФ).

На основании п. 1 ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, признаются налоговыми агентами и обязаны исчислить НДФЛ с этих доходов, удержать у налогоплательщика и уплатить в бюджет сумму налога. Исключение составляют доходы, в отношении которых исчисление и уплата НДФЛ осуществляются в соответствии со ст.ст. 214.1, 214.3, 214.4, 227, 227.1 и 228 НК РФ (п. 2 ст. 226 НК РФ).

В указанных статьях НК РФ доходы в виде вознаграждения за оказание услуг по гражданско-правовому договору не значатся. Учитывая изложенное, организация, которая производит выплаты физическому лицу по договору гражданско-правового характера, обязана удержать исчисленную сумму НДФЛ непосредственно из суммы вознаграждения при его фактической выплате (п. 4 ст. 226 НК РФ).

Эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Оплата по договорам подряда облагается страховыми взносами

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Какими налогами и страховыми взносами облагаются выплаты по гражданско-правовому договору?

© ООО «НПП «ГАРАНТ-СЕРВИС», 2019. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3161), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Оплата по договорам подряда облагается страховыми взносами

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Организация заключила гражданско-правовые договоры с физическими лицами (не работники организации) на оказание услуг по опылению пчелами сельскохозяйственных культур. Указанные физические лица (налоговые резиденты РФ) не являются индивидуальными предпринимателями. Заключенные договоры не предусматривают уплату заказчиком страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Какие налоги надо начислить организации в данной ситуации?

Рассмотрев вопрос, мы пришли к следующему выводу:

Выплаты физическим лицам в данном случае облагаются НДФЛ, а также страховыми взносами на обязательное пенсионное страхование и на обязательное медицинское страхование.

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний не начисляются, так как их уплата заказчиком не предусмотрена договорами на оказание услуг.

Обоснование вывода:

К гражданско-правовым договорам относятся в частности:

— договор подряда, по которому одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить ее (п. 1 ст. 702 ГК РФ);

— договор возмездного оказания услуг, по которому исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги (п. 1 ст. 779 ГК РФ).

Отметим, что условия гражданско-правового договора с физическим лицом определяются сторонами в соответствии с ГК РФ и не регулируются положениями ТК РФ.

Законодательством не установлены конкретные документы, оформляемые при оказании услуг. Поэтому перечень таких документов может быть утвержден сторонами в договоре. К документам, подтверждающим факт оказания услуг (выполнения работ), можно отнести:

— договор, в котором определены порядок и условия приема оказанных услуг;

— акт приемки результатов оказания услуг (выполнения работ).

НДФЛ

Страховые взносы

Взносы по страхованию от несчастных случаев и профзаболеваний

Как следует из ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках гражданско-правовых договоров, предметом которых являются выполнение работ и (или) оказание услуг, признаются объектом обложения страховыми взносами в том случае, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы.

Иными словами, взносы на страхование от несчастных случаев и профзаболеваний уплачиваются только в том случае, если это прямо установлено в договоре на выполнение работ (оказание услуг).

Как мы поняли, в вашем случае договоры на оказание услуг не предусматривают уплату заказчиком взносов на страхование от несчастных случаев и профзаболеваний. Соответственно на вознаграждения, выплачиваемые исполнителям, страховые взносы начислять не нужно.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. НДФЛ с доходов, полученных физлицами по гражданско-правовым договорам на выполнение работ (оказание услуг);

— Энциклопедия решений. Профессиональные вычеты по НДФЛ у лиц, выполняющих работы (оказывающих услуги) по гражданско-правовым договорам;

— Энциклопедия решений. НДФЛ с компенсации расходов физлиц — исполнителей по гражданско-правовым договорам на выполнение работ (оказание услуг);

— Энциклопедия решений. Предоставление стандартных вычетов по НДФЛ физическому лицу, с которым заключен гражданско-правовой договор на оказание услуг (выполнение работ);

— Энциклопедия решений. Страховые взносы на выплаты по договорам гражданско-правового характера на выполнение работ, оказание услуг;

— Энциклопедия решений. Учет выплат физлицам по договорам гражданско-правового характера за работы (услуги);

— Энциклопедия решений. Учет налоговым агентом профессиональных вычетов по НДФЛ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) При этом у физического лица, получившего доход, при выплате которого налоговым агентом был удержан НДФЛ, обязанности представлять в налоговый орган декларацию по форме 3-НДФЛ не возникает (смотрите письма УФНС России по г. Москве от 05.04.2011 N 20-14/3/32632, от 14.12.2009 N 20-14/3/131685).

*(2) Такая возможность предусмотрена гражданским законодательством. Согласно п. 2 ст. 709 ГК РФ цена в договоре подряда включает компенсацию издержек подрядчика и причитающееся ему вознаграждение. При этом цена работы может быть определена путем составления сметы (п. 3 ст. 709 ГК РФ).

Оплата по договорам подряда облагается страховыми взносами

Облагается ли страховыми взносами договор подряда в 2019 году

Так, для того чтобы юридическое лицо имело право нанять по подряду иностранного гражданина, надо иметь специальное разрешение по привлечению и использованию труда иностранцев. Иностранец обязан иметь соответствующий разрешительный акт на работу.

Договора на выполнение подрядных работ с физическим лицом могут быть в письменной и устной форме. В отличие от трудового соглашения, сделка на выполнение подрядных работ обязательной государственной регистрации не подлежит.

Договор подряда и страховые взносы: нюансы обложения

Условия для применения пониженных тарифов по страховым взносам и значения этих тарифов отражены в ст. 427 НК РФ. Из них в отношении обложения договоров подряда (напомним, что взносами на страхование по нетрудоспособности и материнству они не облагаются, поэтому значения пониженных тарифов по ним мы не проводим) представляют интерес следующие:

Договор подряда с физическим лицом — налогообложение страховыми взносами в этом случае имеет некоторые особенности. По договорам подряда страховые взносы уплачиваются на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) в тех же объемах, что и при заключении трудовых договоров. Взносы на страхование по нетрудоспособности не платят, а вот на травматизм и профессиональные заболевания их начисляют только в некоторых случаях. В каких — вы узнаете из данной статьи.

Договоры ГПХ: страховые взносы 2019

Начнем с налогов. Договор ГПХ – это договор гражданско-правового характера, он же гражданско-правовой договор, или ГПД. Если организация (или ИП) заключила ГПД на выполнение работ (оказание услуг) с лицом, не являющимся предпринимателем, то с вознаграждения, выплачиваемого исполнителю по этому договору, она должна будет исчислить, удержать и уплатить НДФЛ (п. 1, 2, 4, 6 ст. 226 НК РФ, Письмо Минфина от 26.05.2014 № 03-04-06/24982 ).

Вместе с тем страховые взносы с выплат по гражданско-правовому договору, предметом которого является переход права собственности или иных вещных прав на имущество, передача имущества в пользование, не начисляются (п.4 ст.420 НК РФ). Речь идет о договорах купли-продажи, аренды, займа и т.д. То есть если, к примеру, работник предоставит организации заем, то с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.

Какими взносами облагается договор гражданско-правового характера

Отличен и предмет договора: для трудового – это личное продолжительное выполнение работы согласно штатному расписанию, профессии и должности (ст. ст. 15; 57 ТК РФ), за что работнику регулярно выплачивается заработная плата. Для ГПХ-договора предмет – выполнение работы, или услуги к конкретному сроку, то есть какой-то результат в пользу заказчика (ст. 702 ГК РФ), который он принимает по акту, и выплачивает вознаграждение за весь объем работ.

Заключив трудовой договор, работодатель удерживает и перечисляет в бюджет НДФЛ с дохода работника. Что касается подоходного налога с ГПХ-договоров, то заказчик, как налоговый агент, также обязан начислить, удержать и перечислить налог, но только если исполнитель является физлицом, а не ИП (ст. 226 НК РФ). Причем, не имеет значения, указано ли в тексте договора, что НДФЛ с вознаграждения исполнитель должен уплатить самостоятельно, или нет (письмо Минфина РФ от 09.03.2019 № 03-04-05/12891).

Облагается ли договор подряда налогами и взносами

Именно о начислениях на вознаграждение подрядчика-гражданина мы и поговорим дальше. При этом отметим, что налог с платы за работу физического лица удерживается в любом случае. Что касается страховых взносов, то они не рассчитываются, если сделка подписана со следующими категориями лиц:

Помимо исчисления и уплаты перечисленных платежей в бюджет заказчик обязан сдать соответствующую отчетность, в которой следует отразить сведения о гражданине-подрядчике, с которым заключено соглашение. Под отчетностью имеются в виду данные, подаваемые в налоговый орган и внебюджетные фонды в связи с привлечением физического лица в качестве подрядчика.

Налоги и взносы по договору подряда

- Взносы по страхованию от временной нетрудоспособности по нему вноситься не должны, как и по страхованию от травм на производстве, – разве что это предусматривается в тексте самого договора.

- Страховыми взносами не облагаются вознаграждения, выплачиваемые гражданам иностранных государств со статусом временно пребывающих в РФ.

- Если договор заключается с индивидуальным предпринимателем, то заказчик не должен будет платить взносы – это обязанность самого предпринимателя.

- Взносы не начисляются, если предметом договора стал переход права собственности, либо других имущественных прав, а также передача в пользование самого имущества. Исключением из этого правила будет договор авторского заказа, лицензионный договор, отчуждение прав на произведения искусства либо научные работы – с них придётся заплатить взносы.

- С получаемых подрядчиком компенсаций, возмещающих их расходы на выполнение работы, страховые взносы выплачивать не нужно, однако понесённые расходы должны иметь документальные подтверждения, иначе у проверяющих органов могут возникнуть вопросы – ведь такой лазейкой могут пользоваться, чтобы выплатить часть вознаграждения без обложения страховыми взносами.

Возможна ситуация обращения ФСС в суд с целью признать договор трудовым и взыскать взнос, а к нему ещё и штраф. Чтобы избежать подобного развития событий, следует, ещё составляя договор, отказаться от любых спорных положений в нём, из-за которых он затем может быть определён как трудовой. Для чёткой идентификации документа именно как гражданско-правового, следует:

О страховых взносах с вознаграждений по договорам подряда

Об обложении вознаграждений, выплачиваемых физическим лицам по договорам подряда, страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащими уплате в ФСС РФ, а также страховыми взносами от несчастных случаев на производстве и профессиональных заболеваний рассказывают эксперты службы Правового консалтинга ГАРАНТ Надежда Васильева и Елена Мельникова.

Следовательно, вознаграждение, выплачиваемое физическим лицам в рамках гражданско-правовых договоров, предметом которых является выполнение работ (оказание услуг), является объектом обложения страховыми взносами, за исключением выплат, перечисленных в ст. 9 Закона N 212-ФЗ.

3 Октября 2019Облагаются ли взносами ФСС выплаты по гражданско-правовым договорам

В комментируемом же постановлении, несмотря на заключение с физическими лицами различных по форме гражданско-правовых договоров и на различные периоды, неизменным оставалось личное выполнение для организации функций по обеспечению уставной деятельности. Поэтому суд поддержал выводы контролирующего органа.

По мнению организации, вывод о том, что заключенные договоры являются трудовыми, основан на неправильном толковании норм действующего законодательства. Также страхователь считал, что у сотрудников ФСС отсутствуют правовые основания для переквалификации заключенных гражданско-правовых договоров. При этом организация обращала внимание на то, что договоры на оказание услуг заключались для выполнения разовой периодической работы, в которой организация не нуждалась постоянно, и в связи с отсутствием в штате работников, имеющих необходимую квалификацию и навыки.

Уплата налогов с договоров подряда с физ

В соот. с ч. 1 ст. 7 Федерального закона N 212-ФЗ «О страховых взносах в пенсионный фонд российской федерации, фонд социального страхования российской федерации, федеральный фонд обязательного медицинского страхования» выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках гражданско-правовых договоров, предметом которых является выполнение работ, признаются объектом обложения страховыми взносами на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование.

Преимущества, которые появляются при заключении договора подряда с внештатным работником. Во-первых, с вознаграждения по такому договору не надо платить взносы в ФСС РФ. А если не упомянуть в договоре подряда о взносах на страхование от несчастных случаев на производстве и профзаболеваний, то их тоже платить не придется (ст.5 Федерального закона от 24.07.98 года N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Налогообложение договора подряда

| Видео (кликните для воспроизведения). |

Несмотря на то, что глава 37 Гражданского кодекса даёт полное, детальное разъяснения по особенностям данного вида договора, а Налоговое право чётко поясняет обязанности лиц по уплате налогов, Стороны не всегда опираются на закон, прописывая свои условия в договоре подряда. Естественно, они автоматически становятся недействительными, если противоречат законодательству.

Это определение звучит очень научно и многие люди не сразу понимают, что сталкиваются с такими отношениями постоянно. Нужно повесить люстру – звоним по объявлению, специалист выезжает на дом для выполнения работы. По законодательству, он должен быть зарегистрирован как ИП. Но, если это единичная подработка, то такие услуги оказывать не запрещено. Но процедура должна происходить в соответствии с законодательством:

Страховые взносы по договорам ГПХ. Скачать образец

ГПХ или ГПД (гражданско-правовой договор) на законном основании может заключаться с юрлицами и физлицами. Участниками оформленных гражданско-правовых отношений являются заказчик и исполнитель (он же подрядчик).

Вознаграждения до ГПХ большей частью облагаются налогами и страховыми взносами. Режим налогообложения, применяемый юрлицом, не влияет на исчисления сборов за страхование, равно как и на обязанность по их уплате.

| Статус исполнителя, заключившего договор ГПХ | Удержания с выплат ГПД |

| Частный предприниматель | Самостоятельно платит подоходный налог и обязательные взносы (ОМС, ПФР) |

| Физлицо | НДФЛ и страховые взносы (ПФР, ОМС), кроме платежей по профзаболеваниям и несчастным случаям на производстве, за физлицо платит заказчик (налоговый агент) |

Начисление платежей по страхованию от несчастных случаев на производстве и профзаболеваний возможно, если это предусмотрено условиями договора ГПХ. Не удерживаются страховые взносы из вознаграждений:

- Частных предпринимателей.

- Иностранных граждан и лиц без гражданства, которые заключили договор ГПХ на оказание услуг либо работ, и осуществляют деятельность на его основании за пределами РФ.

- Если речь идет о взносах по временной нетрудоспособности и материнству.

- На суммы компенсаций за траты, которые появились у исполнителя во время выполнения работ (оказания услуг).

Калькуляция суммы взносов к уплате производится так же, как и в случае с трудовым договором. Применяемые страховые ставки идентичны:

- 22% — для обязательного пенсионного страхования, т. е. ОПС (максимальный порог базы в 2017 г. — 876 000 руб., при его превышении берется 10% с «превышенных» доходов);

- 5,1 — для сборов ФФОМС;

- 20% на ОПС и 0% на ОМС и ОСС по болезни и материнству (пониженные тарифы);

- в зависимости от условий труда — от 2 до 14% (дополнительный тариф для трудящихся в опасной обстановке с вредными условиями).

Если заказчик подпадает под льготирование в плане снижения ставок, то он вправе воспользоваться этими льготами при калькуляции тех страховых платежей, которые будет вносить сообразно договорам ГПХ. С 2017 г. взносы за страхование перечисляются в налоговую службу, а не Фондам.

Документы, на основании которых производятся выплаты и насчисление страховых взносов по договорам ГПХ

Гражданско-правовые отношения заказчика и исполнителя определяет 2 ключевых документа: договор ГПХ и акт приема-передачи выполненных работ.

На основании указанных документов, а также при отсутствии взаимных претензий между заказчиком и исполнителем производится оплата за выполненную работу. Те исполнители, которые имеют право на вычет, должны написать заявление и представить документы, подтверждающие это право (например, командировочное направление).

Если в договоре ГПХ прописана возможность оплаты работ авансовым способом, то взносы на страхование будут удерживаться в более раннюю дату выплаты, т. е. на момент начисления аванса.

Бухучет страховых взносов ГПД

Страховые взносы учитываются с использованием сч. 69, по кредиту которого показывают начисление взносов за страхование, а по дебету — их оплату. К нему для каждого вида страхования добавляется отдельный субсчет. Основные проводки по страховым платежам ГПД и их характеристика:

- ДТ 20 (25, 26, 44) КТ 69-2 — начисление платежей ПФР на вознаграждение ГПД.

- ДТ 20 (25…) КТ 69-3 — начисление платежей ОМС на вознаграждение ГПД.

- ДТ 20 (25…) КТ 69-1.2 — начисление платежей по страхованию от несчастных случаев на производстве.

- ДТ 69-2 КТ 51 (50) — оплачены взносы ПФР.

- ДТ 69-3 КТ 51 (50) — уплата взносов ОМС.

- ДТ 69-1.2 КТ 51(50) — оплата взносов за страхование от несчастных случаев на производстве.

Бухгалтерские записи по начислениям и выплатам, которые относятся к договорам ГПХ, делают исходя из сведений в плане счетов.

При ведении учета, отчетности, формировании плана счетов госорганы, внебюджетные фонды и учреждения за основу берут таблицу классификации операций для сектора госуправления (КОСГУ), а также укрупненную классификацию — коды видов расходов (КВР).

Так, доходы бюджетов государственных внебюджетных фондов от страховых взносов относят к статье (коду) КОСГУ 160. Сюда же причисляют суммы по взносам ОМС, а также пени, недоимки, штрафы и иные поступления по страхованию.

Применяются: КВР 111, 112, 113 — для выплат работникам, КВР 119 — для страховых платежей и выплату дотаций за счет средств ФСС, КВР 850 — для оплаты налогов, сборов, других платежей.

При распределении трат за оплату работ либо услуг по видам исходят из данных таблицы классификации. К примеру, траты по комиссионным сборам показывают как КОСГУ 212 (вид трат 112), если они оплачиваются работником. Если траты за проживание, проезд оплачивает организация, то такие траты отображают как КОСГУ 222 и 226.

Для корректного использования кодов применяется таблица соответствия кодов КОСГУ и КВР 2017 г.

|

Калькуляция страховых взносов ГПД согласно стандартной формуле

Вознаграждение за вычетом платежей ПФР, ОМС, а также НДФЛ выплачивается исполнителю только после выполнения им всех видов работ и сдаче их заказчику. Калькуляция взносов по страхованию производится с учетом действующих тарифных ставок (основных, дополнительных либо пониженных) по стандартной формуле (сумма вознаграждения * тарифная ставка):

- Для ПФР (по основной страховой ставке): вознаграждение * 22%.

- Для ФФОМС (по основной страховой ставке): сумма вознаграждения * 5,1%.

Если плательщик имеет право воспользоваться пониженными (дополнительными) страховыми тарифами, то при калькуляции в указанной формуле он использует заниженную (дополнительную) ставку. ЧП, который платит за своего работника взносы, также вправе применять все перечисленные тарифы. В остальных случаях возможность использования ЧП на УСН пониженных тарифов зависит от вида деятельности.

Распространенные ошибки в начислении страховых взносов по договорам ГПХ

Большинство ошибок касаются оформления и подачи новой отчетности по взносам, собственно самих начислений.

| Примеры наиболее частых ошибок в начислении страховых платежей по договорам ГПХ | Пояснения |

| Взносы по страхованию начислены на сумму вознаграждения, которое выплатили иностранцу, работавшему по ГПД | На иностранцев и лиц без гражданства распространяется законодательная норма: |

уплата взносов на страхование производится только по трудовым договорам, которые заключались на неопределенный срок, либо по срочным трудовым договорам сроком от 6 месяцев

Неточные данные СНИЛС, ИНН, ошибочное написание ФИО и иных сведений в отчетности также может стать причинной неправильного начисления страховых взносов. Кроме этого, проблемы могут возникнуть и при сдаче отчетности. ИФНС проверяет достоверность поданных сведений, посему документы с ошибками приниматься не будут, о чем представитель налоговой службы обязательно уведомит плательщика (Читайте также статью ⇒ Страховые взносы КФХ в 2019 году).

Ответственность за нарушения при начислении страховых взносов

2017 год отмечен рядом изменений в плане привлечения к ответственности по нарушениям при начислении страховых платежей. Отныне такие нарушения квалифицируются как налоговые правонарушения, за них предусмотрены наказания не только Налоговым, но и Уголовным кодексом РФ.

| Основные нарушения | Санкции за нарушение |

| Неуплата, частичная оплата страховых взносов по причине понижения базы для их начисления, |

неверный расчет, иные ошибочные действия

за деяние в крупном размере (недоплаченная сумма по взносам, сборам, налогам за 3 года — от 5 млн руб., причем она составляет более 25% взносов и налогов к уплате) — как минимум штраф от 100 до 300 тыс. руб.

максимальный штраф за деяние в особо крупном размере (недоплата по сборам и налогам более 15 млн руб.) — 500 тыс. руб., лишение свободы до 6 лет

За каждый календарный день просрочки начисляется процентная ставка пени, в 2017 г. она составляет 1/300. Пени не начисляют в период действия рассрочки, отсрочки по загашению задолженностей в отношении страховых и иных платежей.

Пример 1. Исчисление страховых взносов по договору ГПХ (на создание произведения литературы и искусства)

К. Л. Харитонов (резидент РФ, физлицо) заключил гражданско-правовой договор с научно-практическим изданием «Цветоводство: теория, история, практика» на опубликование своей статьи. Условиями договора определен размер вознаграждения, срок его выплаты.

На сумму авторского вознаграждения, указанную в договоре, начисляются платежи ПФР, ФФОМС. Траты на написание статьи автор не подтвердил, посему здесь можно лишь снизить базу для начисления страховых исчислений на 20%.

Удержания с вознаграждения производит заказчик (в рассматриваемом случае это издание «Цветоводство: теория, история, практика»), После этого оставшуюся сумму вознаграждения выплачивают К. Л. Харитонову.

Ответы на часто задаваемые вопросы

Вопрос №1: Может ли физлицо, будучи исполнителем сообразно ГПД, самостоятельно за себя оплатить страховые сборы, НДФЛ и в каких случаях?

Нет, обязанность оплачивать исполнителю (физлицу) страховые сборы, равно как и подоходный налог, лежит на заказчике. Никакие обстоятельства не снимают эти обязательства с заказчика. Если, к примеру, в договоре ГПХ будет прописано условие о том, что исполнитель самостоятельно заплатит налог, то подобное соглашение будет считаться ничтожным.

Вопрос №2: Какие вычеты предусмотрены законом для исполнителей ГПД?

Обычный налоговый вычет на себя (если доход с начала года не более 40 тыс. руб.) и своего ребенка (если совокупный доход не более 280 000 руб.) по доходам, с которых производят удержания со ставкой 13 %.

Профессиональный налоговый вычет предоставляется в сумме подтвержденных трат, понесенных в связи с выполнением работ (оказанием услуг) сообразно договору ГПХ.

Вопрос №3: Можно ли иностранцам, заключившим ГПД, использовать налоговые вычеты?

Нет, даже высококвалифицированные специалисты, будучи нерезидентами РФ, не вправе воспользоваться перечисленными вычетами. Этот вид льготирования доступен только исполнителям, которые являются налоговыми резидентами РФ.

Вопрос №4: По каким договорам ГПХ не нужно платить страховые взносы?

Оплата производится по договорам подряда, гражданским договорам на выполнение работ (услуг), исполнение авторского заказа, а также предоставление права пользования произведением, на передачу авторских прав.

Остальные ГПД не облагаются страховыми взносами. К ним, например, относят соглашения на передачу имущества в собственность, во временное пользование (аренда, дарение, займы, ссуда), а также по компенсации трат за профессиональную подготовку, обучение работников (Читайте также статью ⇒ Страховые взносы с выплат по гранту).

НДФЛ и страховые взносы с выплат по договору подряда

Вопрос-ответ по теме

Оформили ГПД на время отпуска основного сотрудника, нужно ли показывать в 6-НДФЛ и в отчёте по страховым взносам?

6-НДФЛ

Выплаты по договорам подряда показывайте в 6-НДФЛ за период, в котором перечислили физлицу аванс или вознаграждение. Дата подписания акта к договору значения не имеет (Письма ФНС от 21.07.2017 N БС-4-11/14329@, от 26.10.2016 N БС-4-11/20365).

В разд. 1 укажите:

— в строке 020 — общую сумму выплат по всем договорам в отчетном периоде. В эту строку выплаты включайте вместе с НДФЛ;

— в строке 030 — предоставленные в отчетном периоде профессиональные вычеты;

— в строках 040 и 070 — НДФЛ, исчисленный и удержанный с выплат по договорам в отчетном периоде.

В разд. 2 в отдельном блоке строк 100 — 140 покажите все выплаты по договорам, произведенные в один день, указав:

— в строках 100 и 110 — дату выплаты;

— в строке 120 — следующий рабочий день после выплаты (Письмо Минфина от 01.02.2017 N 03-04-06/5209);

— в строках 130 и 140 — сумму выплат вместе с НДФЛ и удержанный налог соответственно.

Аванс или вознаграждение, которые выплачены в последний рабочий день отчетного периода, в разд. 2 не показывайте. Отразите их в разд. 2 за следующий квартал (Письмо ФНС от 02.11.2016 N БС-4-11/20829@).

Расчет по страховым взносам

Страховые взносы с вознаграждений по гражданско-правовым договорам рассчитывайте так же, как и с выплат по трудовым договорам. Единственное исключение: на вознаграждения по гражданско-правовым договорам не нужно начислять взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (подп. 2 п. 3 ст. 422 НК РФ).

Если вы заключили договор подряда, то начисляете с вознаграждения только пенсионные и медицинские взносы (подп. 2 п. 3 ст. 422 НК РФ). Поэтому выплаты запишите в строках 030 и 050 подразделов 1.1 и 1.2 расчета. В приложении 2 вознаграждения включите в строки 020 и 030, так как социальными взносами выплаты подрядчикам не облагаются.

В разделе 3 на подрядчика в строках 160 и 170 укажите признак 1 — застрахованное лицо, а в строке 180 поставьте признак 2.

Три изменения, которые повлияют на вашу работу в статьях журнала Упрощенка 9-2017

Какими взносами облагается договор гражданско-правового характера

lori-0004305818-bigwww.jpg

Похожие публикации

Когда на работу приходит новый сотрудник, работодатель заключает с ним трудовой договор. А вот на выполнение определенных работ или услуг можно заключить договор гражданско-правовой. Облагаются ли договоры ГПХ налогами и страховыми взносами, и какие договоры обложению не подлежат — об этом наша статья.

Начисляются ли на договор ГПХ налоги и взносы?

Гражданско-правовой договор от трудового отличает следующее:

- по трудовому договору отношения сторон (работника и работодателя) будут регулироваться положениями Трудового кодекса,

- по договору ГПХ, сторонами которого являются заказчик и исполнитель, отношения можно строить только на основании положений гражданского законодательства.

Отличен и предмет договора: для трудового – это личное продолжительное выполнение работы согласно штатному расписанию, профессии и должности (ст. ст. 15; 57 ТК РФ), за что работнику регулярно выплачивается заработная плата. Для ГПХ-договора предмет – выполнение работы, или услуги к конкретному сроку, то есть какой-то результат в пользу заказчика (ст. 702 ГК РФ), который он принимает по акту, и выплачивает вознаграждение за весь объем работ.

Заключив трудовой договор, работодатель удерживает и перечисляет в бюджет НДФЛ с дохода работника. Что касается подоходного налога с ГПХ-договоров, то заказчик, как налоговый агент, также обязан начислить, удержать и перечислить налог, но только если исполнитель является физлицом, а не ИП (ст. 226 НК РФ). Причем, не имеет значения, указано ли в тексте договора, что НДФЛ с вознаграждения исполнитель должен уплатить самостоятельно, или нет (письмо Минфина РФ от 09.03.2016 № 03-04-05/12891).

Работодатель должен регулярно перечислять взносы на пенсионное, медицинское и социальное страхование с выплат работникам, а облагаются ли страховыми взносами гражданско-правовые договора? Да, облагаются, но не все.

Не облагаются взносами ГПХ-договоры на выполнение работ или оказание услуг, заключенные:

- с ИП, т.к. они сами перечисляют взносы «за себя»,

- с иностранцами и временно находящимися в России лицами без гражданства,

- со студентами-очниками профессиональных и высших учебных заведений, работающих в студенческих отрядах с господдержкой (в части пенсионных взносов).

Также по договорам гражданско-правового характера страховые взносы не будут начисляться, если предмет договора – переход права собственности или иных имущественных прав, либо передача имущества в пользование (ч. 3 ст. 7 закона от 24.07.2009 № 212-ФЗ). То есть по договору, например, купли-продажи или аренды начислять взносы в фонды не нужно.

В то же время, из этого есть исключения – страховые взносы с договоров гражданско-правового характера следует платить, если это договор:

- авторского заказа,

- об отчуждении исключительных прав на литературные, научные произведения и произведения искусства,

- лицензионный – издательский, либо о предоставлении права использования произведений, указанных выше.

Таким образом, в большинстве случаев начислять страховые взносы по договору на выполнение работ или оказание услуг, придется.

Взносы в фонды по гражданско-правовому договору

По ГПХ-договорам страховые взносы платятся только в «пенсионной» части и на ОМС. Для исполнителей по договорам подряда и прочим договорам ГПХ не предусмотрено страхование на случай материнства и нетрудоспособности (п. 2 ч. 3 ст. 9 закона № 212-ФЗ). Не начисляются также на договоры ГПХ страховые взносы в ФСС от несчастных производственных случаев и профзаболеваний. Но, если условия договора прямо указывают на обязанность заказчика уплачивать взносы на «травматизм», то эти взносы следует уплатить (ч. 1 ст. 20.1 закона от 24.07.1998 № 125-ФЗ).

В остальном страховые взносы по гражданско-правовому договору начисляются аналогично договору трудовому, по ставкам:

- 22% — пенсионные взносы,

- 5,1% — взносы на медстрахование.

Если заказчик имеет право на применение пониженных ставок, то он будет применять их и к выплатам по ГПХ-договорам.

Обратите внимание, что начисляя на гражданско-правовой договор взносы, надо исключить из облагаемой базы компенсацию расходов исполнителя на материалы, инструменты и т.п. – эти затраты страховыми взносами не облагаются (п. 2 ч.1 ст. 9 закона № 212-ФЗ).

| Видео (кликните для воспроизведения). |

Заключая вместо трудового договора договор ГПХ, нужно очень тщательно отнестись к его содержанию, чтобы проверяющие органы не переквалифицировали его в трудовой. Если такой договор оспорит Фонд соцстраха, и его признают регулирующим трудовые отношения, то на всю сумму оплаты по договору ГПХ взносы будут доначислены, причем не только взносы на случай нетрудоспособности, но и на «травматизм».

Источники

Чиркин, В. Е. Основы сравнительного правоведения / В.Е. Чиркин. — М.: МОДЭК, НОУ ВПО Московский психолого-социальный университет, 2014. — 392 c.

Семенова, Анастасия Дом — зеркало судьбы. Как приворожить удачу для всей семьи; СПб: Невский проспект, 2013. — 157 c.

Толкушкин, А.В. Налогообложение физических лиц при операциях с недвижимостью / А.В. Толкушкин. — М.: ЮРИСТЪ, 2000. — 344 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.