Содержание

- 1 Форма С-09-3-1. Регистрация обособленного подразделения

- 2 Создание обособленного подразделения: порядок и сроки уведомления госорганов

- 3 Порядок уведомления налоговой инспекции при создании (закрытии) обособленных подразделений

- 4 Уведомление о выборе ОП для уплаты налога на прибыль с 2018 г.

- 5 Регистрация обособленного подразделения в 2019 году — пошаговая инструкция

- 6 Пошаговая инструкция по закрытию обособленного подразделения

Форма С-09-3-1. Регистрация обособленного подразделения

Любые действия с обособленными подразделениями, т.е. представительствами с узкими полномочиями, на территории Российской Федерации должны быть отражены в форме С-09-3-1. Этот документ позволяет уведомить налоговые органы об открытии нового подразделения, закрытии существующего, смене адреса или названия.

Образец заполнения и пустой бланк формы С-09-3-1

Заполнение полей

С-09-3-1 заполняется черной ручкой или, все чаще, в электронном виде. Как и в других бухгалтерских документах, информация вносится прописными (печатными) буквами — по 1 символу в ячейке.

Невзирая на то, что в базовом документе всего 2 страницы, вы можете распечатать столько копий второй страницы с описанием изменений, сколько понадобится.

Допустим, если предприятие переносит (меняет адреса) трех ОПов, то документ увеличится до 4 страниц. И это должно быть отмечено в соответствующей ячейке:

Важно то, от чьего лица подается форма. Если это — директор предприятия (код — 3), то в графе “Наименование документа, подтверждающего полномочия” указываем “Паспорт” и в нижеследующей строке — серию и номер паспорта. Если заявителем выступает представитель организации (код — 4), то наименование — доверенность. Эти документы обязательно должны присутствовать при личной подаче в ФНС.

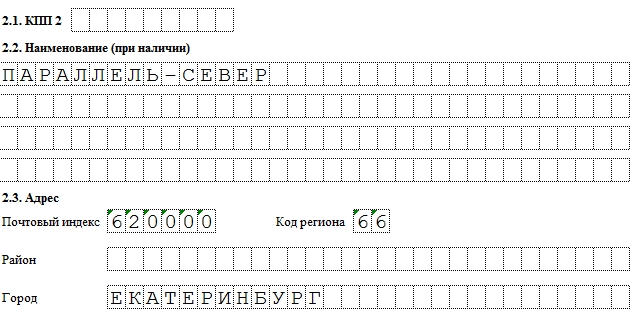

Следует разграничивать КПП. На титульной странице указывается код основного юрлица, в приложении — подразделений. Поскольку по закону код причины постановки на учет имеет не каждое предприятие, это поле может оставаться незаполненным. После подачи С-09-3-1 ОП может быть присвоен КПП, о чем есть отметка в нижней части формы (см. приложение).

Добавление нового подразделения:

- На странице 0001 ставим 1 в поле “Сообщает”.

- На странице 0002 оставляем пустыми поля “Сообщает вид изменения” и КПП.

- Вписываем название представительства.

- Указываем адрес и деятельность по ОКВЭД.

- ФИО и контактные данные руководства не являются обязательными.

Как вписать новое ОП в форме С-09-3-1

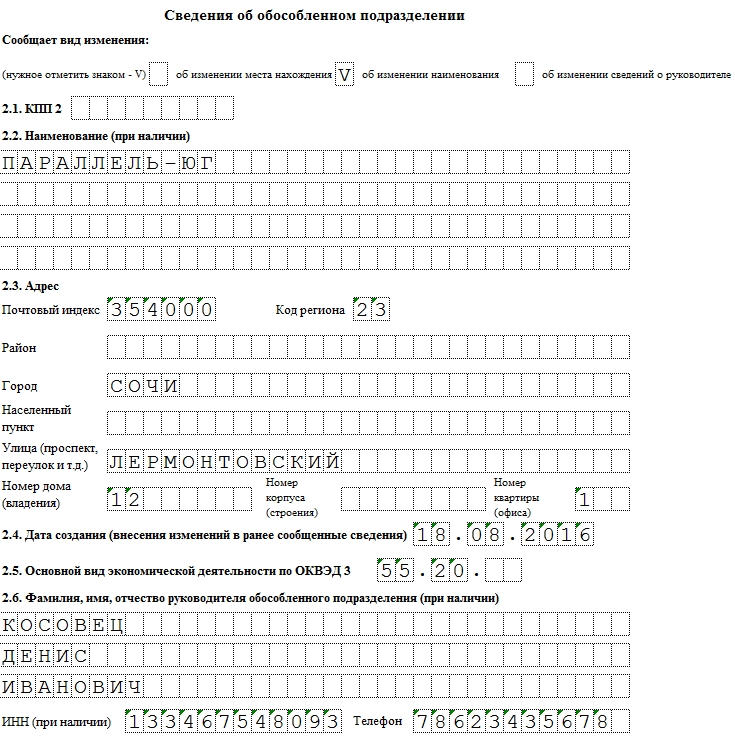

Изменение наименования

- На странице 0001 ставим 2 в поле “Сообщает”.

- На странице 0002 ставим галочку в пункте 1.2.

- Указываем КПП существующего отделения.

- Указываем новое наименование.

- Заполняем существующие поля адреса.

- Указываем дату переименования в п. 2.4.

- Указываем деятельность по ОКВЭД.

Как изменить название ОП в С-09-3-1

Хотя в сносках эта информация не выведена, нужно знать, что номер телефона не является обязательным к заполнению полем.

Сроки и особенности подачи

С-09-3-1 подается по месту регистрации подразделения не позднее, чем через 30 дней после открытия представительств (а). Однако, в целом, позволительно сдавать форму по месту регистрации основного юрлица. На момент подачи заявления за новым образованием должен быть закреплен адрес, а в штате — числиться не менее 1 сотрудника. Как правило, день оформление первого нанятого лица и считают днем регистрации ОП.

Когда форма С-09-3-1 не нужна

Хотя С-09-3-1 фиксирует большинство изменений, касающихся обособленных подразделений предприятия, ее не заполняют для представительств, в которых нет сотрудников. Документ не следует подавать для подразделений, открытых и после — закрытых за срок до 30 дней.

Извещение из налоговой придет в течение 5 дней. Теперь ваше ОП считается зарегистрированным.

Создание обособленного подразделения: порядок и сроки уведомления госорганов

Эксперт службы Правового консалтинга ГАРАНТ

специально для ГАРАНТ.РУ

О том, какие государственные органы и в какие сроки необходимо уведомить при создании обособленного подразделения организации, рассказывает эксперт службы Правового консалтинга ГАРАНТ Дмитрий Гусихин.

Законодательство не запрещает юридическим лицам создавать обособленные подразделения, которые не являются филиалами или представительствами в смысле ст. 55 ГК РФ. Однако при этом процедура создания таких обособленных подразделений законодательством не урегулирована.

Сведения об этих подразделениях не вносятся в учредительные документы (обратите внимание, что с 1 сентября 2014 года сведения о представительствах и филиалах должны быть указаны в ЕГРЮЛ согласно изменениям, внесенным Федеральным законом от 5 мая 2014 г. № 99-ФЗ). Возникновение обособленного подразделения связано не с изданием каких-либо распорядительных актов органами управления юридического лица (соответствующий порядок может определяться внутренними документами организации, однако его несоблюдение никак не влияет на обязанности учреждения, возникающие в связи с созданием рабочих мест вне места своего нахождения), а исключительно с осуществлением организацией текущей хозяйственной деятельности и созданием стационарных рабочих мест вне места нахождения самой организации (ст. 11 НК РФ).

При этом ст. 11 НК РФ определено понятие обособленного подразделения организации, под которым понимается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Отметим, что в НК РФ не содержится определения термина «рабочее место», однако данный термин определен нормами трудового законодательства. По смыслу п. 1 ст. 11 НК РФ институты, понятия и термины трудового законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в трудовом законодательстве, если иное не предусмотрено НК РФ. Следовательно, в целях применения положений НК РФ под рабочим местом следует понимать место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой, и которое прямо или косвенно находится под контролем работодателя (ст. 209 ТК РФ).

Таким образом, возникновение обособленного подразделения организации НК РФ связывает с одновременным выполнением следующих условий:

- территориальная обособленность;

- наличие стационарных рабочих мест, созданных на срок более одного месяца и оборудованных вне места государственной регистрации (места нахождения) организации;

- ведение деятельности через это подразделение;

- осуществление работодателем контроля рабочего места.

Согласно п. 1 ст. 83 НК РФ организации, в состав которых входят обособленные подразделения, расположенные на территории России, подлежат постановке на учет в налоговых органах по месту нахождения каждого своего обособленного подразделения. Обязанность организации представить в налоговый орган по месту своего нахождения сообщение о создании обособленного подразделения возникает независимо от того, какому налоговому органу подведомственна территория, на которой создано обособленное подразделение.

Для постановки организации на учет в налоговых органах по месту нахождения ее обособленных подразделений, не являющихся филиалами или представительствами, организация должна представить в налоговый орган по месту своего нахождения сообщение о создании обособленного подразделения (п. 4 ст. 83, пп. 3 п. 2 ст. 23 НК РФ). Такое сообщение должно быть направлено организацией в налоговый орган по форме № С-09-3-1, утвержденной приказом ФНС России от 9 июня 2011 г. № ММВ-7-6/362@, в течение одного месяца со дня создания обособленного подразделения. В течение пяти рабочих дней со дня получения указанного сообщения налоговый орган осуществляет постановку организации на учет по месту нахождения ее обособленного подразделения и выдает организации уведомление о постановке на учет в налоговом органе (п. 6 ст. 6.1, п. 2 ст. 84 НК РФ).

БЛАНК

Сообщение о создании на территории Российской Федерации обособленных подразделений (за исключением филиалов и представительств) Российской организации и об изменениях в ранее сообщенные сведения о таких обособленных подразделениях)

С 1 февраля 2008 года, когда вступил в силу Федеральный закон от 27 июля 2010 г. № 229-ФЗ, организации не обязаны представлять заявление о постановке на налоговый учет по месту нахождения обособленного подразделения. Такая постановка на учет осуществляется теперь самим налоговым органом на основании сведений, сообщенных налогоплательщиком в соответствии с пп. 3 п. 2 ст. 23 НК РФ в течение пяти дней со дня получения этих сведений (п. 4 ст. 83, п. 2 ст. 84 НК РФ). Таким образом, в течение месяца с момента создания обособленного подразделения организация обязана направить сообщение о его создании в налоговый орган по месту своего нахождения. Неисполнение этой обязанности является основанием для привлечения организации к налоговой ответственности по п. 1 ст. 126 НК РФ в виде штрафа в размере 200 руб. за каждый непредставленный документ (см., например, письмо ФНС России от 27 февраля 2014 г. № СА-4-14/3404, письмо Минфина России от 17 апреля 2013 г. № 03-02-07/1/12946), а ее должностных лиц – к административной ответственности в виде административного штрафа в размере от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Следует также принять к сведению, что организация обязана в течение одного месяца письменно сообщить о создании обособленного подразделения и в органы контроля за уплатой страховых взносов по месту своего нахождения (п. 2 ч. 3 ст. 28 Федерального закона от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», далее – Закон № 212-ФЗ).

Как следует из письма Минздравсоцразвития России от 9 сентября 2010 г. № 2891-19, исполнение организацией обязанности по сообщению о создании обособленного подразделения не ставится в зависимость от наличия у этого обособленного подразделения отдельного баланса, расчетного счета, а также начисления им выплат и иных вознаграждений в пользу физических лиц.

На основании ч. 1 ст. 3 Закона № 212-ФЗ органами, осуществляющими контроль за уплатой страховых взносов, являются:

- ПФР и его территориальные органы в отношении страховых взносов на обязательное пенсионное страхование, уплачиваемых в ПФР, и страховых взносов на обязательное медицинское страхование, уплачиваемых в ФФОМС;

- ФСС России и его территориальные органы в отношении страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемых в ФСС России.

В настоящее время форма сообщения о создании обособленного подразделения, подаваемого в орган контроля за уплатой страховых взносов по месту нахождения организации, не утверждена, поэтому организация может уведомить фонды о созданном обособленном подразделении в произвольной форме.

Порядок уведомления налоговой инспекции при создании (закрытии) обособленных подразделений

I. Постановка на учет (снятие с учета) в налоговой инспекции*

- вносит в ЕГРЮЛ запись о создании филиала (представительства);

- направляет в ИФНС России по местонахождению филиала (представительства) сведения о внесении изменений в ЕГРЮЛ;

- отправляет организации уведомление по форме № Р50007.

- регистрирует филиал (представительство);

- отправляет организации уведомление о постановке на учет по форме № 1-3-Учет.

- ставит обособленное подразделение на учет;

- отправляет организации по почте уведомление о постановке на учет по форме № 1-3-Учет.

- вносит в ЕГРЮЛ запись о ликвидации филиала (представительства);

- отправляет организации уведомление по форме № Р50007;

- направляет в ИФНС России по местонахождению филиала (представительства) содержащиеся в ЕГРЮЛ сведения о ликвидации филиала и отсканированную копию сообщения по форме № С-09-3-2.

- снимает филиал (представительство) с учета;

- направляет организации уведомление о снятии с учета по форме № 1-5-Учет.

- снимает организацию с учета по местонахождению обособленного подразделения;

- направляет организации уведомление о снятии с учета по форме № 1-5-Учет.

II. Создание (закрытие) ответственных обособленных подразделений для уплаты налога на прибыль**

* C 1 января 2015 года организации не обязаны извещать внебюджетные фонды о создании (закрытии) обособленных подразделений (подп. «в» п. 17 ст. 5 Закона от 28 июня 2014 г. № 188-ФЗ). А вот сообщать об этом в налоговые инспекции по своему местонахождению они обязаны. Если вовремя не подать такое сообщение, организации грозит штраф в размере 200 руб. (п. 1 ст. 126 НК РФ), а руководителю – от 300 до 500 руб. (ст. 15.6 КоАП РФ).

Что касается подачи заявлений о постановке организации на учет по местонахождению обособленного подразделения, то это отдельная обязанность. И ответственность за него отдельная. Если подать такое заявление позже срока, то размер штрафа будет уже 5000 руб. (п. 1 ст. 129.1 НК РФ).

** Раздел II подготовлен на основании письма ФНС России от 30 декабря 2008 г. № ШС-6-3/986.

Уведомление о выборе ОП для уплаты налога на прибыль с 2018 г.

Раздел обновлен 26 июля 2019 г.

| Срок подачи истек 9 января 2018 г. |

Ответственное обособленное подразделение

Если у организации есть несколько ОП, находящихся на территории одного субъекта РФ, то она может назначить ответственное обособленное подразделение, которое будет платить региональную часть налога на прибыль за все эти ОП (п. 2 ст. 288 НК РФ).

Ответственное обособленное подразделение: кто сдает уведомление

Организации, желающие с очередного календарного года назначить ответственное ОП.

Кстати, если вы уже ранее выбрали ответственное обособленное подразделение, уведомили об этом ИФНС и с нового года у вас ничего не меняется, заново уведомлять налоговиков вам не надо (Письмо Минфина от 04.02.2008 N 03-03-05/7).

Какую ИФНС уведомлять об ответственном ОП

Уведомление о выборе ответственного обособленного подразделения представляется (Приложение № 3 к Письму ФНС от 30.12.2008 N ШС-6-3/986):

- в ИФНС по месту нахождения ответственного ОП;

- в ИФНС по месту нахождения ОП, за которые налог на прибыль будет уплачивать ответственная «обособка»;

- в ИФНС по месту нахождения головной организации. Если организация относится к крупнейшим налогоплательщикам, то уведомление подается в ИФНС, где она состоит на учете в качестве крупнейшего налогоплательщика.

Уведомление о выборе ОП: бланк

Утвержденных форм такого уведомления нет, но есть разработанные ФНС рекомендуемые формы. Скачать данные формы вы можете через систему КонсультантПлюс .

Если вы воспользуетесь этими формами уведомления, то нужно иметь в виду, какое именно уведомление в какую ИФНС подается (Приложение № 3 к Письму ФНС от 30.12.2008 N ШС-6-3/986):

| ИФНС, в которую подается уведомление | Форма представляемого уведомления |

|---|

С рекомендуемыми ФНС формами вы можете ознакомиться ниже.

Срок уведомления о выборе ответственного подразделения

Сообщить ИФНС о выборе ответственного ОП нужно до 31 декабря года, предшествующего году, с которого налог в региональный бюджет будет уплачиваться через такое ОП (п. 2 ст. 288 НК РФ). То есть крайним сроком представления уведомлений является 30 декабря. При этом нужно учитывать, что если этот день приходится на выходной, то крайний срок уведомления переносится на ближайший рабочий день, следующий за этим выходным (п. 7 ст. 6.1 НК РФ). Так, например, организациям о выборе ответственного ОП на 2018 год нужно сообщить в ИФНС не позднее 09.01.2018 (30 декабря – суббота).

Смена ответственного ОП

Передать полномочия по уплате налога на прибыль в региональный бюджет ответственное ОП может другому ОП только с начала очередного календарного года. Но есть ситуации, когда это возможно и в течение отчетного года:

- если на территории субъекта РФ создано новое обособленное подразделение (Письмо ФНС от 25.03.2009 N3-2-10/8);

- если ответственное ОП закрывается (Письмо ФНС от 18.03.2009 N3-2-09/66@);

- если изменились региональные границы и из-за этого ответственное ОП оказалось в другом субъекте РФ (Письмо ФНС от 01.08.2012 NЕД-4-3/12779@).

В случае создания новых ОП/ликвидации старых ОП в течение отчетного года организация должна уведомить ИФНС того субъекта РФ, в котором созданы новые ОП/ликвидированы старые ОП, о выборе ответственного обособленного подразделения в течение 10 рабочих дней после окончания отчетного периода, в котором ОП было создано/ликвидировано (п. 2 ст. 288 НК РФ).

Когда за ОП налог может платить сама организация

Если головная организация и ее ОП находятся на территории одного субъекта РФ, то обязанность по уплате региональной части налога на прибыль за эти ОП она может взять на себя (Письмо Минфина от 03.07.2017 N 03-03-06/1/41778). Об этом также надо уведомить ИФНС, представив:

- уведомление № 1 — в ИФНС по месту учета организации/ИФНС по месту постановки на учет в качестве крупнейшего налогоплательщика;

- уведомление № 2 – в ИФНС по месту учета ОП.

Ответственное ОП: фиксируем в своих документах

Приняв решение об уплате налога через ответственное обособленное подразделение, не забудьте отразить в учетной политике централизованный способ уплаты налога на прибыль.

Ответственное обособленное подразделение

Если у организации есть несколько ОП, находящихся на территории одного субъекта РФ, то она может назначить ответственное обособленное подразделение, которое будет платить региональную часть налога на прибыль за все эти ОП (п. 2 ст. 288 НК РФ).

Ответственное обособленное подразделение: кто сдает уведомление

Организации, желающие с очередного календарного года назначить ответственное ОП.

Кстати, если вы уже ранее выбрали ответственное обособленное подразделение, уведомили об этом ИФНС и с нового года у вас ничего не меняется, заново уведомлять налоговиков вам не надо (Письмо Минфина от 04.02.2008 N 03-03-05/7).

Какую ИФНС уведомлять об ответственном ОП

Уведомление о выборе ответственного обособленного подразделения представляется (Приложение № 3 к Письму ФНС от 30.12.2008 N ШС-6-3/986):

- в ИФНС по месту нахождения ответственного ОП;

- в ИФНС по месту нахождения ОП, за которые налог на прибыль будет уплачивать ответственная «обособка»;

- в ИФНС по месту нахождения головной организации. Если организация относится к крупнейшим налогоплательщикам, то уведомление подается в ИФНС, где она состоит на учете в качестве крупнейшего налогоплательщика.

Уведомление о выборе ОП: бланк

Утвержденных форм такого уведомления нет, но есть разработанные ФНС рекомендуемые формы. Скачать данные формы вы можете через систему КонсультантПлюс .

Если вы воспользуетесь этими формами уведомления, то нужно иметь в виду, какое именно уведомление в какую ИФНС подается (Приложение № 3 к Письму ФНС от 30.12.2008 N ШС-6-3/986):

| ИФНС, в которую подается уведомление | Форма представляемого уведомления |

|---|

С рекомендуемыми ФНС формами вы можете ознакомиться ниже.

Срок уведомления о выборе ответственного подразделения

Сообщить ИФНС о выборе ответственного ОП нужно до 31 декабря года, предшествующего году, с которого налог в региональный бюджет будет уплачиваться через такое ОП (п. 2 ст. 288 НК РФ). То есть крайним сроком представления уведомлений является 30 декабря. При этом нужно учитывать, что если этот день приходится на выходной, то крайний срок уведомления переносится на ближайший рабочий день, следующий за этим выходным (п. 7 ст. 6.1 НК РФ). Так, например, организациям у выборе ответственного ОП на 2018 год нужно сообщить в ИФНС не позднее 09.01.2018 (30 декабря – суббота).

Смена ответственного ОП

| Видео (кликните для воспроизведения). |

Передать полномочия по уплате налога на прибыль в региональный бюджет ответственное ОП может другому ОП только с начала очередного календарного года. Но есть ситуации, когда это возможно и в течение отчетного года:

- если на территории субъекта РФ создано новое обособленное подразделение (Письмо ФНС от 25.03.2009 N 3-2-10/8);

- если ответственное ОП закрывается (Письмо ФНС от 18.03.2009 N 3-2-09/66@);

- если изменились региональные границы и из-за этого ответственное ОП оказалось в другом субъекте РФ (Письмо ФНС от 01.08.2012 N ЕД-4-3/12779@).

В случае создания новых ОП/ликвидации старых ОП в течение отчетного года организация должна уведомить ИФНС того субъекта РФ, в котором созданы новые ОП/ликвидированы старые ОП, о выборе ответственного обособленного подразделения в течение 10 рабочих дней после окончания отчетного периода, в котором ОП было создано/ликвидировано (п. 2 ст. 288 НК РФ).

Когда за ОП налог может платить сама организация

Если головная организация и ее ОП находятся на территории одного субъекта РФ, то обязанность по уплате региональной части налога на прибыль за эти ОП она может взять на себя (Письмо Минфина от 03.07.2017 N 03-03-06/1/41778). Об этом также надо уведомить ИФНС, представив:

- уведомление № 1 — в ИФНС по месту учета организации/ИФНС по месту постановки на учет в качестве крупнейшего налогоплательщика;

- уведомление № 2 – в ИФНС по месту учета ОП.

Ответственное ОП: фиксируем в своих документах

Приняв решение об уплате налога через ответственное обособленное подразделение, не забудьте отразить в учетной политике централизованный способ уплаты налога на прибыль.

Регистрация обособленного подразделения в 2019 году — пошаговая инструкция

Что такое обособленное подразделение

У компаний, которые приняли решение о расширении своих коммерческих интересов, может возникнуть необходимость в ведении деятельности через новые подразделения — филиалы или представительства (согласно ст. 55 ГК РФ), к примеру, в другом регионе нашей страны. Они будут преследовать те же цели, выполнять те же задачи, что и головная организация. Также обособленные подразделения наделяются всеми функциями главной компании либо их частью. Это позиция ГК РФ.

Позиция налогового законодательства отличается от гражданского. НК РФ выделяет как филиалы и представительства, так и просто обособленные подразделения. Согласно п. 1 ст. 83 НК РФ компания обязана поставить на учет каждое новое подразделение по месту его нахождения. Понятие обособленного подразделения можно найти в п. 2 ст. 11 НК РФ. Это отделение компании, фактическое местопребывание которого отличается от основного юридического адреса. Обособленное подразделение может быть образовано в другом регионе, городе или районе городского округа, то есть в другом муниципальном образовании. Одним из главных условий признания подразделения как обособленного выступает наличие в нем хотя бы одного стационарного рабочего места. При этом место должно быть организовано на срок больше 1 месяца (ст. 11 НК РФ).

В качестве примера можно привести такие структуры, имеющие подразделения, находящиеся в разных регионах страны и разных районах одного города, как:

- торговые розничные сети;

- банковские организации.

Обособленные подразделения могут быть разными и создаваться в силу разных причин. При этом регистрация по ГК РФ и НК РФ отличается. По ГК РФ регистрируются только филиалы или представительства, а по НК РФ — любое обособленное подразделение (по месту нахождения имущества, по месту установки ККМ). Для налоговой инспекции достаточно уведомления о том, что на ее территории находится, к примеру, ККМ или объект недвижимости. Это необходимо для контроля за налогообложением. Если ваше предприятие решило регистрировать обособленное подразделение по ГК РФ (как филиал или представительство), приготовьтесь к полномасштабной регистрации по всем правилам. И здесь вам понадобится подробная пошаговая инструкция по регистрации обособленного подразделения в 2019 году.

О том, возможно ли наличие обособленного подразделения у «упрощенца», читайте в статье «Открываем обособленное подразделение при УСН».

Пакет документов для регистрации

Итак, компанией было принято решение о создании обособленного подразделения. Прежде чем его зарегистрировать, ей нужно будет подготовить пакет определенных документов.

На этом этапе действия организации заключаются в следующем:

- Решение о создании обособленного подразделения выносит орган управления предприятием — совет директоров, наблюдательный совет, собрание акционеров.

- На основании этого решения органа управления, представленного в виде протокола, издается приказ о создании подразделения.

В приказе должно быть отражено:

- название нового подразделения;

- основание для его создания, например, протокол общего собрания акционеров (номер и дата);

- местонахождение подразделения;

- руководитель, который назначается и снимается с должности решением органа управления головного предприятия, например, решением наблюдательного совета, общего собрания акционеров;

- в какой срок подразделение должно быть поставлено на учет.

Документ подписывается руководителем головной компании.

- На основании приказа разрабатывается внутренний локальный акт — Положение об обособленном подразделении (филиале или представительстве). Оно закрепляет:

- степень правоспособности и полномочия нового подразделения;

- виды деятельности;

- функции;

- структуру управленческого аппарата;

- другие аспекты, которые касаются деятельности и действий подразделения.

- Также приказ является основанием для внесения изменений в учредительные документы, если речь идет о филиале или представительстве. Их можно оформить в виде:

- отдельного документа, который прилагается к действующему уставу либо учредительному договору, например, изменения № 1;

- новой редакции учредительного документа.

После того как необходимая документация была собрана, переходим к следующему этапу.

Регистрация обособленного подразделения в 2019 году: пошаговая инструкция

На юридическое лицо возложена обязанность сообщить о создании обособленного подразделения в налоговую инспекцию в течение месяца после принятия решения об этом, например после даты протокола общего собрания акционеров. Согласно п. 3 ст. 83 НК РФ новое подразделение предприятия должно пройти процедуру постановки на налоговый учет и включения в ЕГРЮЛ.

Регистрацию обособленного подразделения проводят налоговые органы. Для этого предприятию необходимо обратиться в ту налоговую инспекцию, в ведении которой будет находиться подразделение по территориальному признаку (муниципальному образованию).

Для регистрации филиала или представительства в налоговые органы необходимо подать документы по следующему перечню:

- копия решения органа управления о создании обособленного подразделения;

- копия утвержденного положения об обособленном подразделении;

- копия учредительной документации и ее изменений (отдельным документом или в виде новой редакции);

- копия свидетельства о государственной регистрации главного предприятия;

- копия приказов о назначении на должности руководителя и главного бухгалтера нового подразделения;

- копия платежного поручения или банковской выписки об оплате пошлины за государственную регистрацию, заверенную печатью и подписью руководителя кредитной организации;

На нашем сайте вы можете скачать образец платежного поручения для уплаты госпошлины «Платежное поручение на уплату госпошлины — образец 2018-2019».

- выписка из ЕГРЮЛ для головной компании;

- заявление о регистрации изменений по формам Р13001 (для изменений в уставе) и Р13002 (для изменений в ЕГРЮЛ).

Для прочих обособленных подразделений специального пакета документов не требуется. Согласно приказу ФНС от 09.06.2011 № ММВ-7-6-36@ достаточно представить в налоговый орган сообщение по форме С-09-3-1.

Все копии должны быть заверены в нотариальном порядке. Если обособленное подразделение будет вести свою деятельность в арендованном помещении, то необходимо наличие копии договора аренды площади. Документы можно подать и в электронной форме по соответствующим каналам связи в виде сканов. В этом случае они будут заверены электронной цифровой подписью.

Регистрация проводится налоговым органом в течение 5 дней со дня фактической подачи пакета документов или поступления на сервер через электронный документооборот. В качестве документа, подтверждающего постановку на учет подразделения, выступает соответствующее уведомление.

При регистрации обособленному подразделению не присваивается ИНН, а только код причины постановки (КПП). В своей документации подразделение будет применять ИНН головной компании. При этом оно не является самостоятельным юридическим лицом.

Заявление на регистрацию иного обособленного подразделения по форме С-09-3-1

Само заявление представляет собой бланк на 1 листе. С его заполнением у предприятия не должно возникнуть сложностей.

В заявлении указываются:

- ИНН/КПП головной компании;

- ее полное наименование;

- код налоговой инспекции;

- ОГРН головного предприятия;

- количество новых подразделений;

- Ф. И. О. руководителя компании, его ИНН;

- контактные сведения (телефон, адрес электронной почты);

- круглая печать предприятия.

Если заявление подается не лично руководителем, а представителем, то в документе заполняются его данные. При этом его полномочия должны быть подтверждены документально. Обычно для этих целей применяется типовая форма доверенности.

Заявление подается в 2 экземплярах. Можно также в качестве второго экземпляра предоставить копию заявления. Это необходимо для отметки на нем о дате принятия специалистом налоговой инспекции.

Бухгалтерский учет в филиале и представительстве

Обособленное подразделение осуществляет деятельность в соответствии с целями и задачами головной компании. Функции, виды деятельности, уровень правоспособности и полномочий определяются головной организацией и закрепляются в положении об обособленном подразделении. В т. ч. и ведение бухгалтерского учета возможно в двух вариантах.

- Вариант 1: подразделение не имеет собственного баланса.

В этом случае отделение не имеет собственного бухгалтерского отдела и расчетного счета. Все расчеты с контрагентами, в том числе с персоналом по заработной плате, осуществляет бухгалтерия головного офиса. При этом подразделение имеет право выписывать, к примеру, товарно-сопроводительные документы, но приниматься к учету они будут в головной бухгалтерии.

- Вариант 2: подразделение находится на самостоятельном балансе.

Этот вариант предполагает создание бухгалтерской службы и ведение учета внутри подразделения. Оно имеет расчетный счет в кредитной организации и расчеты с контрагентами может осуществлять самостоятельно. Данные из бухгалтерской отчетности подразделения учитываются в общем своде по предприятию. Обособленное подразделение осуществляет учет по правилам учетной политики головной компании.

Как правильно составить учетную политику для своего предприятия, вы узнаете из нашего материала «Как составить учетную политику организации (2019)?».

Закрытие обособленного подразделения в 2019 году: пошаговая инструкция

Порядок закрытия филиала или представительства отличается от закрытия иного обособленного подразделения. Согласно подп. 3.1 п. 2 ст. 23 НК РФ предприятие обязано уведомить налоговый орган о закрытии филиала, представительства или иного обособленного подразделения в течение 3 дней со дня прекращения деятельности.

Порядок закрытия филиала и представительства похож на порядок открытия. Такие обособленные подразделения снимаются с налогового учета с полным пакетом документов: заверенная копия распорядительного документа о закрытии подразделения (например, протокол собрания совета директоров), изменения в устав и ЕГРЮЛ, заявление по форме Р13002.

Для закрытия иного обособленного подразделения достаточно подать в налоговый орган заявление по форме С-09-3-2, в котором указываются:

- ИНН и КПП головной организации;

- полное наименование;

- код налогового органа;

- ОГРН головной организации;

- количество закрывающихся подразделений;

- Ф. И. О. руководителя предприятия, его личный ИНН;

- контактные сведения (номер телефона, адрес электронной почты);

- печать предприятия.

При этом заявления на постановку и снятие с учета подразделения практически идентичны. Отличие состоит только в самом названии документа. Заявление также составляется в 2 экземплярах. Можно предоставить оригинал документа и его копию, на которой специалист налоговой инспекции проставит отметку о принятии.

Если закрываемое ОП было ответственным за централизованную уплату налога на прибыль, то помимо вышеуказанных документов в ФНС следует направить уведомления по форме 1 и 2.

Подробности см. здесь.

Обособленное подразделение не является самостоятельным юридическим лицом. Решение о создании нового подразделения выносит орган управления предприятием. После этого предприятию необходимо обратиться в налоговый орган по месту нахождения подразделение и предоставить необходимый пакет документов в течение месяца после принятия решения (для филиала или представительства). Для регистрации иного обособленного подразделения по налоговому законодательству достаточно уведомить налоговую инспекцию в форме заявления.

После регистрации подразделение получает собственный КПП, а ИНН применяет относящийся к головной организации.

Пошаговая инструкция по закрытию обособленного подразделения

Закрытие обособленного подразделения — процедура не самая сложная, но она должна проводиться в строгом соответствии с нормами законодательств. Игнорирование норм, регулирующих ее, может привести к серьезным убыткам головной организации. В нашем материале рассмотрим порядок закрытия таких подразделений.

Порядок действий при ликвидации обособленного подразделения

На основании ст. 55 ГК РФ обособленными подразделениями считаются филиалы или представительства, находящиеся вне территории основной организации. Они не имеют собственного статуса юридического лица, в отличие от ликвидации всей организации для закрытия такого подразделения не требуется создания ликвидационных комиссий, хотя они могут учреждаться по желанию руководства организации.

Благодаря этому процедура сокращается до выполнения следующих действий:

- Заблаговременного уведомления работников.

- Принятия решения о ликвидации обособленного подразделения единоличным или коллегиальным исполнительным органом организации и его письменного оформления.

- Внесения изменений в учредительные документы и уплаты госпошлины (800 руб.). Если же сведений о подразделении в учредительных документах (уставе) нет, то и внесения изменений в них не требуется (в таком случае пошлина не взимается).

- Снятия подразделения с учета в территориальном налоговом органе.

Сокращение штата обособленного подразделения

Первый шаг к закрытию обособленного подразделения — заблаговременное информирование сотрудников о предстоящем увольнении. При этом не имеет значения, имеет место увольнение по сокращению штата (п. 2 ч. 1 ст. 81 ТК РФ) или в связи с ликвидацией организации (п. 1 ч. 2 ст. 81 ТК РФ). Однако стоит учесть, что второй вариант допустим исключительно при условии, что ликвидируемый филиал (или иное подразделение) расположен в местности, отличной от места расположения головной организации и остальных филиалов компании. В противном случае работодателю придется оформлять сокращение.

Обращаем внимание и на то, что уволить по причине ликвидации можно любого сотрудника — даже беременную женщину. Проводя же сокращение штата, работодатель соглашается не только на предоставление работнику гарантий ст. 180 ТК РФ, но и на соблюдение правил ст. 179 о преимущественном оставлении на работе. Кроме того, невозможно уволить по оргштатным мероприятиям:

- беременных женщин;

- матерей с детьми в возрасте до 3 лет;

- одиноких родителей детей до 14 лет либо детей-инвалидов до 18 лет;

- многодетных родителей, имеющих 3 и более несовершеннолетних детей.

При этом проинформировать письменно работников в любом случае придется не менее чем за 2 месяца до увольнения. Разница состоит в том, что при увольнении в связи с ликвидацией работодатель не обязан предлагать работникам другое место, а при сокращении это делать придется, хотя должность может быть менее оплачиваемой и ниже по статусу.

Есть также возможность договориться с работником о досрочном увольнении с выплатой среднего заработка за время, оставшееся до истечения этого срока. Однако обязанности согласиться с этим у сотрудника нет.

Снятие с учета обособленного подразделения в налоговой инспекции, или как закрыть КПП обособленного подразделения

Последние изменения в законодательстве сократили круг организаций, в которые направляется уведомление о закрытии филиала. Теперь нет необходимости информировать внебюджетные организации: закон «О страховых взносах…» от 24.07.2009 № 212-ФЗ, обязывавший делать это, утратил силу, других же актов, устанавливающих подобные обязательства, пока нет. В 2017–2018 годах уведомление о снятии обособленного подразделения с учета направляется только в налоговый орган по месту регистрации филиала в соответствии с подп. 3.1 п. 2 ст. 23 НК РФ.

Для такого уведомления установлена форма С-09-3-2, утвержденная приказом ФНС РФ от 09.06.2011 № ММВ-7-6/362@. Подавать уведомление можно несколькими способами:

- Передать с представителем организации.

- Послать почтовым отправлением заказным письмом с описью вложения.

- С использованием средств телекоммуникации. Отправленное таким способом уведомление, в соответствии с приказом ФНС РФ № ММВ-7-6/362@, должно быть заверено усиленной квалифицированной электронной подписью.

В случае закрытия более одного филиала возможна одновременная подача нескольких уведомлений. В такой ситуации делается приложение с информацией о каждом закрываемом подразделении на количестве страниц, равном числу закрываемых филиалов.

В случае закрытия филиала к уведомлению прилагаются:

- копия документа, оформляющего решение о внесении изменений в уставные документы организации;

- уведомление о внесении изменений в уставные документы по форме Р13002.

На основании этих документов налоговая закроет КПП, снимет подразделение с учета и внесет соответствующие изменения в ЕГРЮЛ.

Форма сообщения на закрытие обособленного подразделения

К заполнению формы сообщения С-09-3-2 существуют определенные требования. Так, в бланке документа строки для внесения информации разделены на клетки, при этом в каждой может размещаться только 1 символ. Информация вносится в строчку с первой клетки. В большинстве случаев сведения вносятся посредством компьютера, но если по каким-то причинам это невозможно, то допускается и использование синей шариковой ручки. Число страниц в приложении равно количеству закрываемых филиалов.

В целом заполнение формы трудностей не вызывает, но важно обратить внимание на то, что на первой странице указывается КПП самой организации, ликвидирующей филиал. Не стоит путать его с КПП, вносимым в приложение, где ставится КПП закрываемого подразделения.

Какие отчеты нужно сдавать при закрытии подразделения

При закрытии филиала придется провести инвентаризацию и по ее результатам поставить на баланс головной организации имущество или снять его с баланса. Затем оформляются:

- Налоговая декларация. Согласно ч. 3 ст. 346.23 НК РФ, это делается не позднее 25 числа месяца, следующего за тем, в котором подана форма С-09-3-2. Декларация подается по месту регистрации обособленного подразделения.

- Формы 2-НДФЛ по каждому сотруднику и иным лицам, которым подразделение выплатило доход за период с начала года до ликвидации (ч. 2 ст. 230 НК РФ). Подача производится по месту регистрации подразделения.

- Отчетность по страховым взносам во внебюджетные фонды. При этом у организации есть 15 дней на выплату оставшихся невыплаченными сумм по страховым взносам.

Если у подразделения имеется собственный расчетный счет, его тоже необходимо закрыть.

В течение скольких дней закрывается обособленное подразделение, каковы сроки снятия с учета в налоговой инспекции

Согласно ч. 2 ст. 180 ТК РФ, обязательно предупреждение работника о ликвидации обособленного подразделения не менее чем за 2 месяца до увольнения. Работодатель должен ориентироваться на этот срок закрытия обособленного подразделения, так как нет гарантии, что работники согласятся на досрочное увольнение.

Срок оформления складывается из 3 дней, отведенных организации на отправку уведомления по форме С-09-3-2 в налоговый орган, и 10 дней, отведенных на рассмотрение заявления и снятие с учета. Окончательно закрытым подразделение можно считать только после сдачи последнего налогового отчета.

| Видео (кликните для воспроизведения). |

Как видите, в закрытии обособленного подразделения нет ничего сложного, хотя из-за значительного количества отчетности это довольно хлопотное дело, требующее внимания.

Источники

Давыденко, Дмитрий Как избежать судебного разбирательства. Посредничество в бизнес-конфликтах / Дмитрий Давыденко. — М.: Секрет фирмы, 2014. — 168 c.

Братановский, С. Н. Теория государства и права / С.Н. Братановский. — М.: Приор-издат, 2003. — 174 c.

Экзамен на звание адвоката. Учебно-практическое пособие; Юрайт — М., 2014. — 255 c.

Здравствуйте! Меня зовут Владимир, работаю больше 18 лет по специальности юрист, за весь опыт работы у меня получилось собрать большую базу статей по юридической тематике. Надеюсь данный материал для вас будет полезен.

Перед применением нужна консультация с профессионалами.